Money Milestone 2 – Secure Proper Protection: Buwan ng Kamalayan sa Seguro sa Buhay

© 2024 WealthWave. Lahat ng karapatan ay nakalaan.

Magandang umaga/hapon/gabi. Ang Setyembre ay Buwan ng Kamalayan sa Seguro sa Buhay. Orihinal na nagsimula noong 2004, Life Insurance Awareness Month ay isang kilusan na nilikha upang tumulong na turuan ang mga indibidwal at pamilya tungkol sa mahahalagang aspeto ng life insurance. Sa HowMoneyWorks, ang aming misyon ay puksain ang kamangmangan sa pananalapi sa buong mundo sa pamamagitan ng pagsasara ng agwat sa pagitan ng mga nakakaalam kung paano gumagana ang pera at ng mga hindi—ang mga sumisipsip. Dahil dito, nangangako kami ngayong buwan na tumuon sa mahalagang paksa ng life insurance…

o ang tinatawag nating, Wastong Proteksyon.

Ginagabayan namin ang mga tao sa pamamagitan ng step-by-step na roadmap na maaaring makatulong na humantong sa pinansiyal na seguridad at kalayaan. Tinatawag namin itong proven approach na 7 Money Milestones. Kung interesado kang malaman ang tungkol sa iba pang Milestones, ipapadala namin sa iyo ang link para makadalo sa tinatawag naming “The Course from the How Money Works Books” na sumasaklaw sa lahat ng ito pagkatapos ng session na ito!

Ang Wastong Proteksyon ay Milestone #2 sa roadmap para sa isang mahalagang dahilan. Kailangan mong protektahan ang iyong sarili at ang iyong pamilya mula sa posibleng pagkawala ng kita o ipon sa hinaharap bago mo ipagpatuloy ang natitirang bahagi ng paglalakbay na ito. Kung ikaw ay mamatay nang maaga, ang iyong pamilya ay maaaring iwanang wala ang iyong kita bukod pa sa pagiging wala ka. Ang iyong kasalukuyang ipon lamang ay maaaring hindi sapat upang pangalagaan ang mga ito.

Bagama't mas mahalaga ang pagprotekta sa iyong sarili kaysa sa pagprotekta sa iyong ari-arian—tulad ng sinabi ni Thomas Paine—maaaring hindi mo lubos na maprotektahan ang iyong sarili mula sa sakit o mga aksidente. Ngunit maaari mong protektahan ang iyong kita at ang iyong kayamanan. Kabalintunaan, ang proteksyon ng iyong mga pinansyal na asset ay tinatawag na 'life insurance.' Isa itong diskarte sa pagtatanggol na udyok ng pakiramdam ng pagmamahal, responsibilidad—o pareho. Kung interesado kang sumali sa isa sa aming mga libreng klase upang malaman ang tungkol sa iba pang Milestones, ipapadala namin sa iyo ang link para sa susunod pagkatapos ng session na ito.

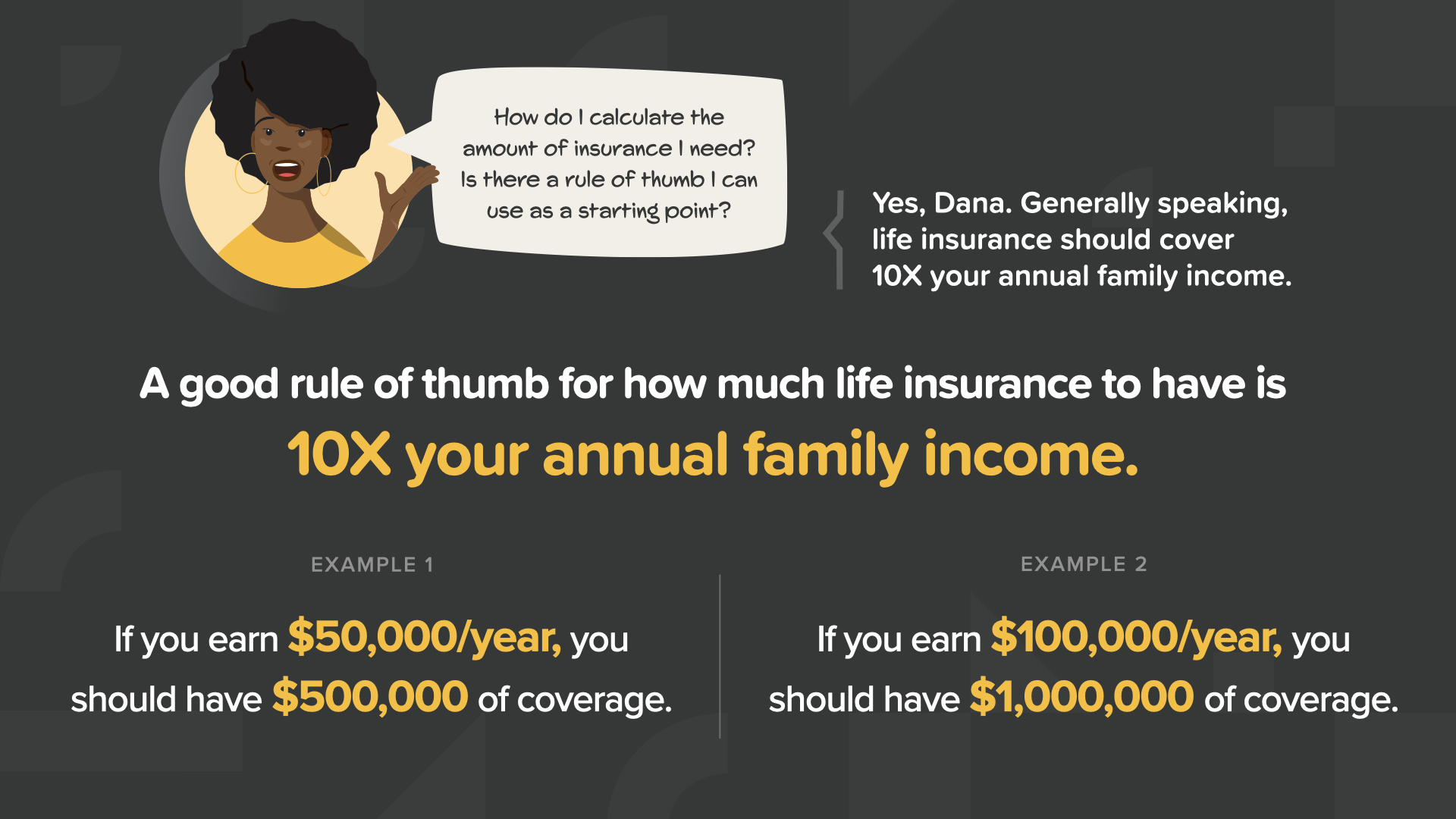

Magkano ang life insurance na dapat mayroon ka? Ang sagot ay iba ito para sa lahat, batay sa iyong sitwasyon. Gayunpaman, bilang panuntunan ng hinlalaki, inirerekomenda naming isaalang-alang mo ang pagkakaroon ng life insurance coverage na hindi bababa sa 10X ng iyong taunang kita ng pamilya. Bilang halimbawa, kung kumikita ka ng $50,000/taon, dapat mong isaalang-alang ang $500,000 sa coverage. Sa isang konserbatibong 5% rate ng return, ang interes sa lump sum na iyon ay papalitan ang kalahati ng iyong kita.

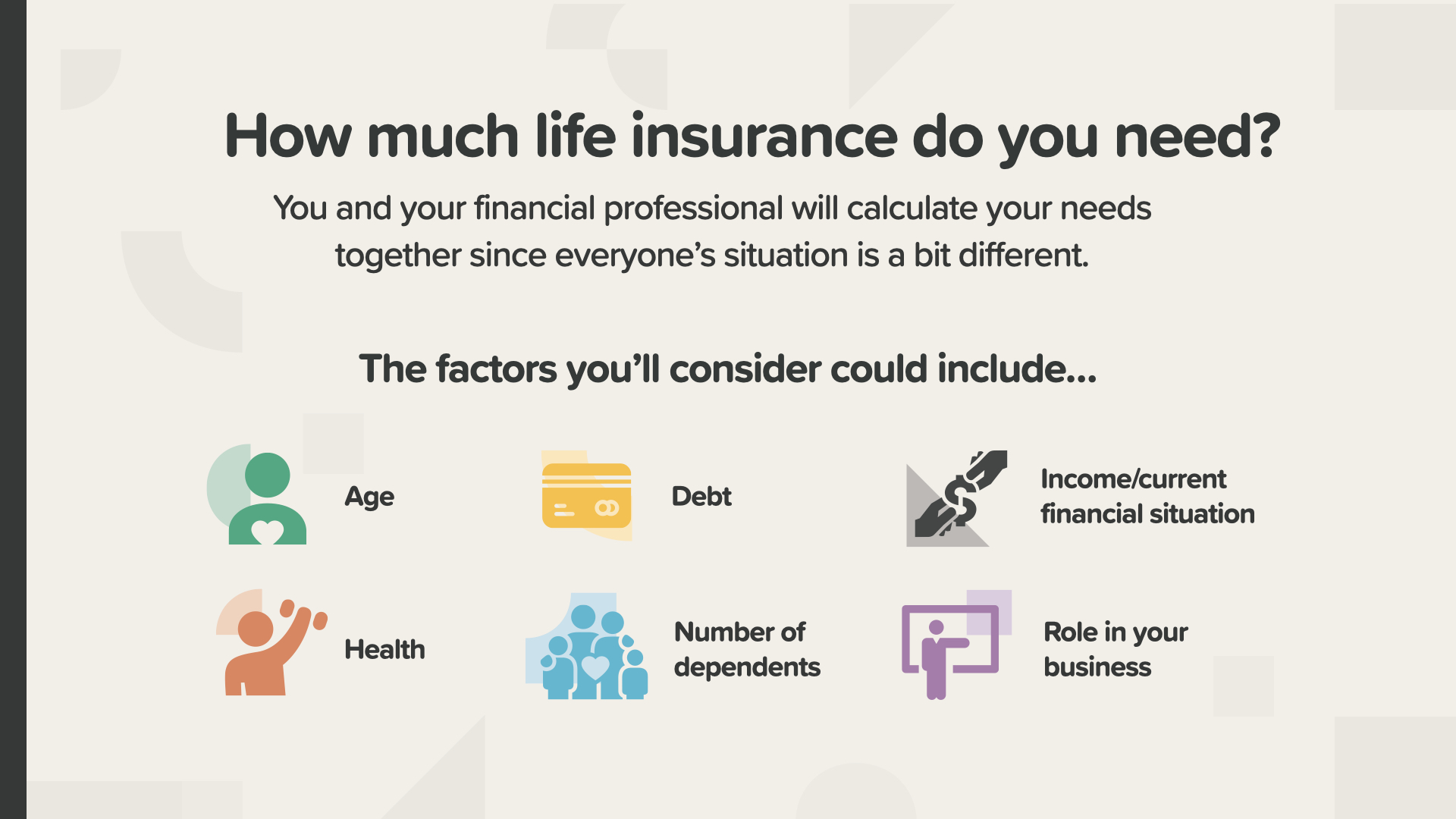

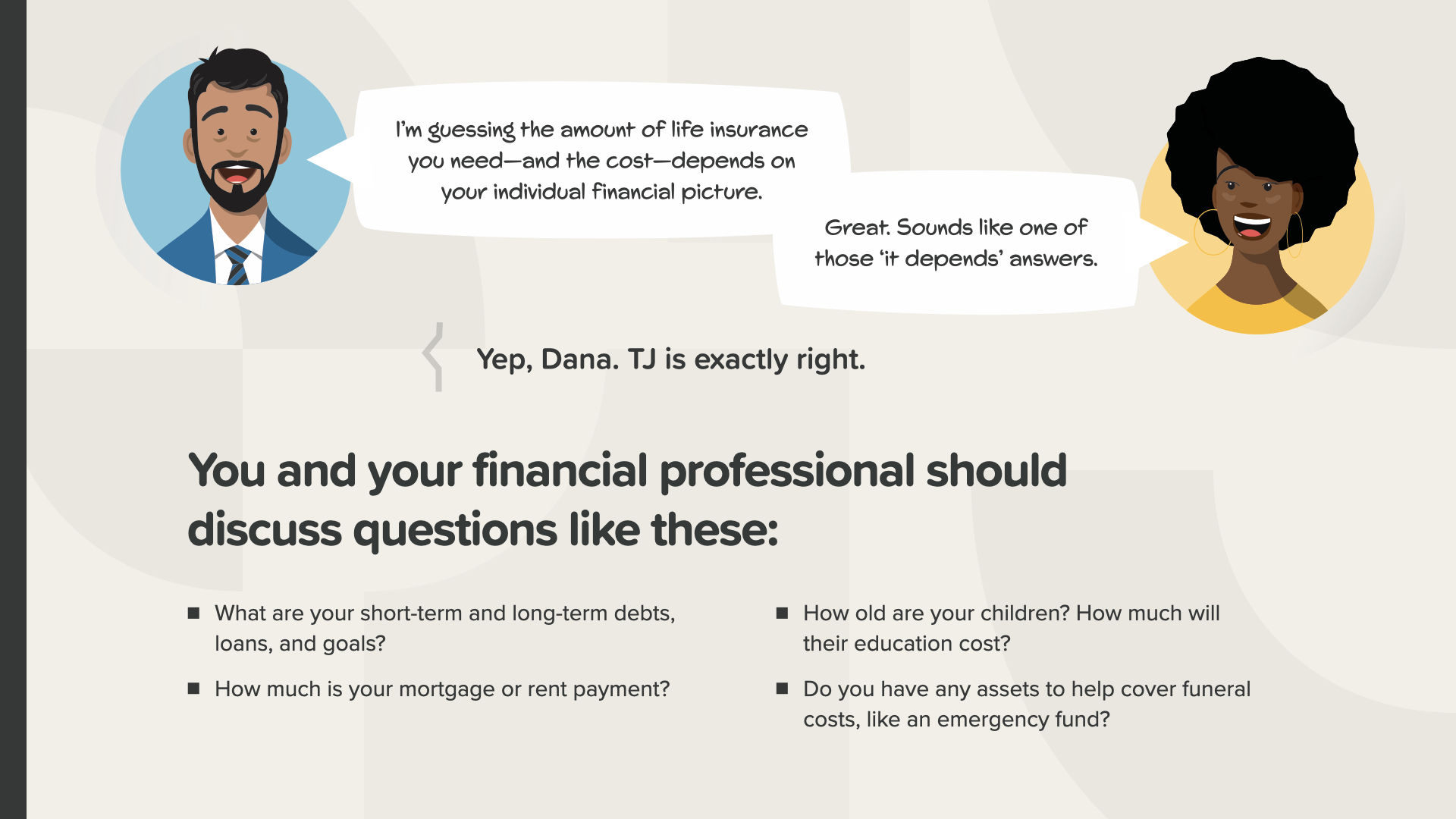

Para sa mas tiyak na pagkalkula ng pangangailangan ng iyong pamilya, tanungin ang iyong propesyonal sa pananalapi. Magkasama, maaari mong isaalang-alang ang mga salik tulad ng kung gaano ka na katanda, kung gaano kalaki ang iyong utang, ang iyong kalusugan, ang iyong bilang ng mga umaasa, ang iyong tungkulin sa iyong negosyo, at ang iyong pangkalahatang sitwasyon sa pananalapi.

Maraming tao, tulad ni Dana dito, ang hindi nakakaalam na 10X ang iyong kita ay simula pa lamang sa pagtulong na protektahan ang iyong pamilya. Mukhang mahal ito, ngunit kailangan mong tingnan ito nang mas mabuti bago ka magpasya na hindi mo ito magagawa. Baka mabigla ka…

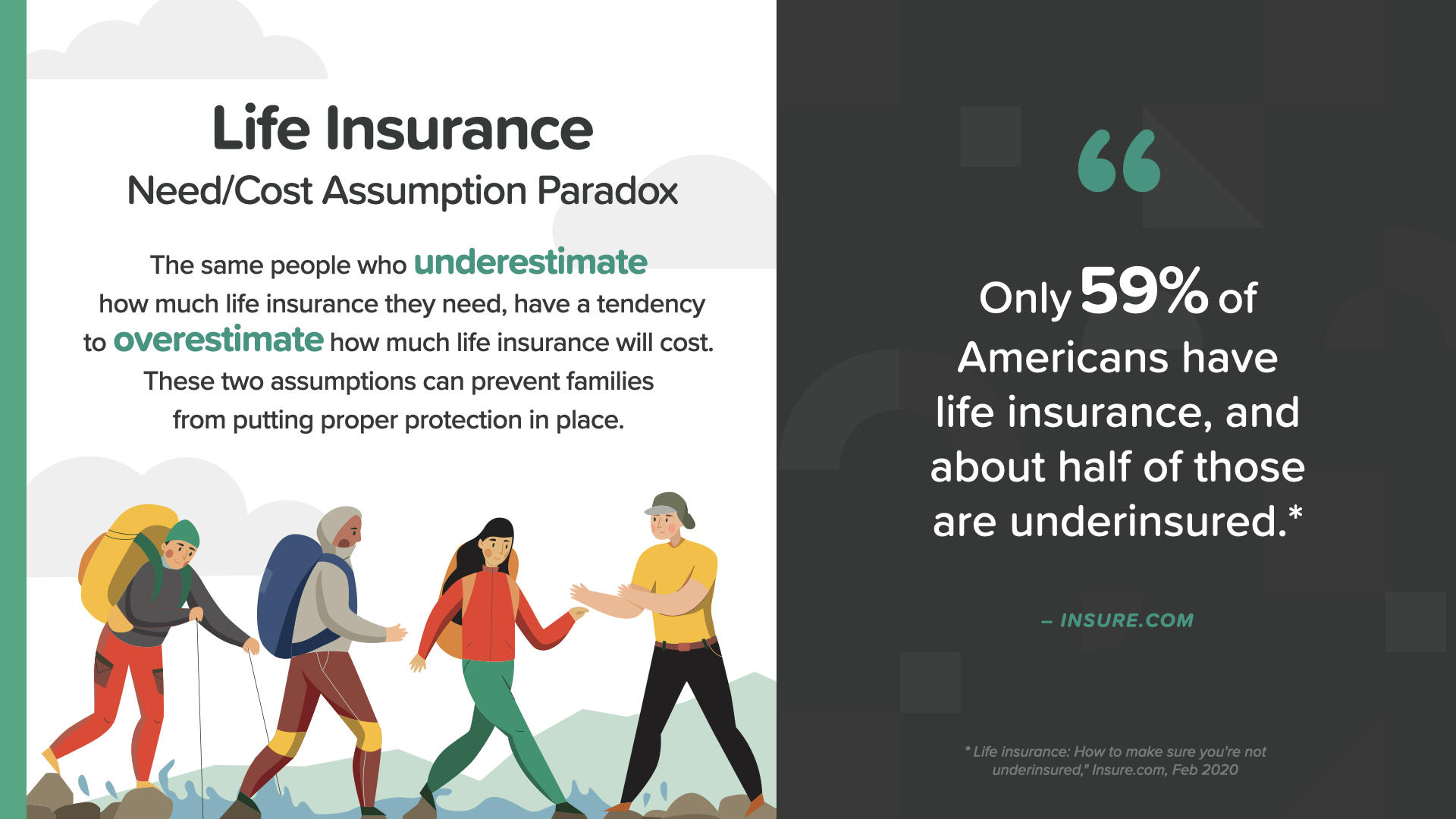

Ang parehong mga tao na minamaliit kung gaano karaming seguro sa buhay ang kailangan nila, ay may posibilidad na mag-overestimate kung magkano ang halaga nito. Ang parehong mga pagpapalagay ay maaaring pigilan ang mga pamilya sa paglalagay ng tamang proteksyon sa lugar. Gaya ng sabi ng insure.com , "59% lang ng mga Amerikano ang may seguro sa buhay, at humigit-kumulang kalahati sa mga iyon ay kulang sa seguro."

Ikaw at ang iyong propesyonal sa pananalapi ay dapat sumaklaw

• Ang iyong mga panandalian at pangmatagalang mga utang at iba pang natitirang mga pautang

• Ang iyong mga layunin sa pananalapi

• Ang iyong mga pagbabayad sa mortgage o upa

• Ilang taon na ang iyong mga anak at magkano ang halaga ng kanilang pag-aaral

Katulad ng napakaraming bagay, ang seguro sa buhay—kasama ang lahat ng mga opsyon sa labas—ay tila kumplikado sa una, ngunit kapag alam mo na ang kaunti, ito ay nagiging mas simple. Upang magsimula, mahalagang maunawaan na ang lahat ng seguro sa buhay ay karaniwang nahahati sa dalawang pangunahing kategorya: pansamantala at permanente.

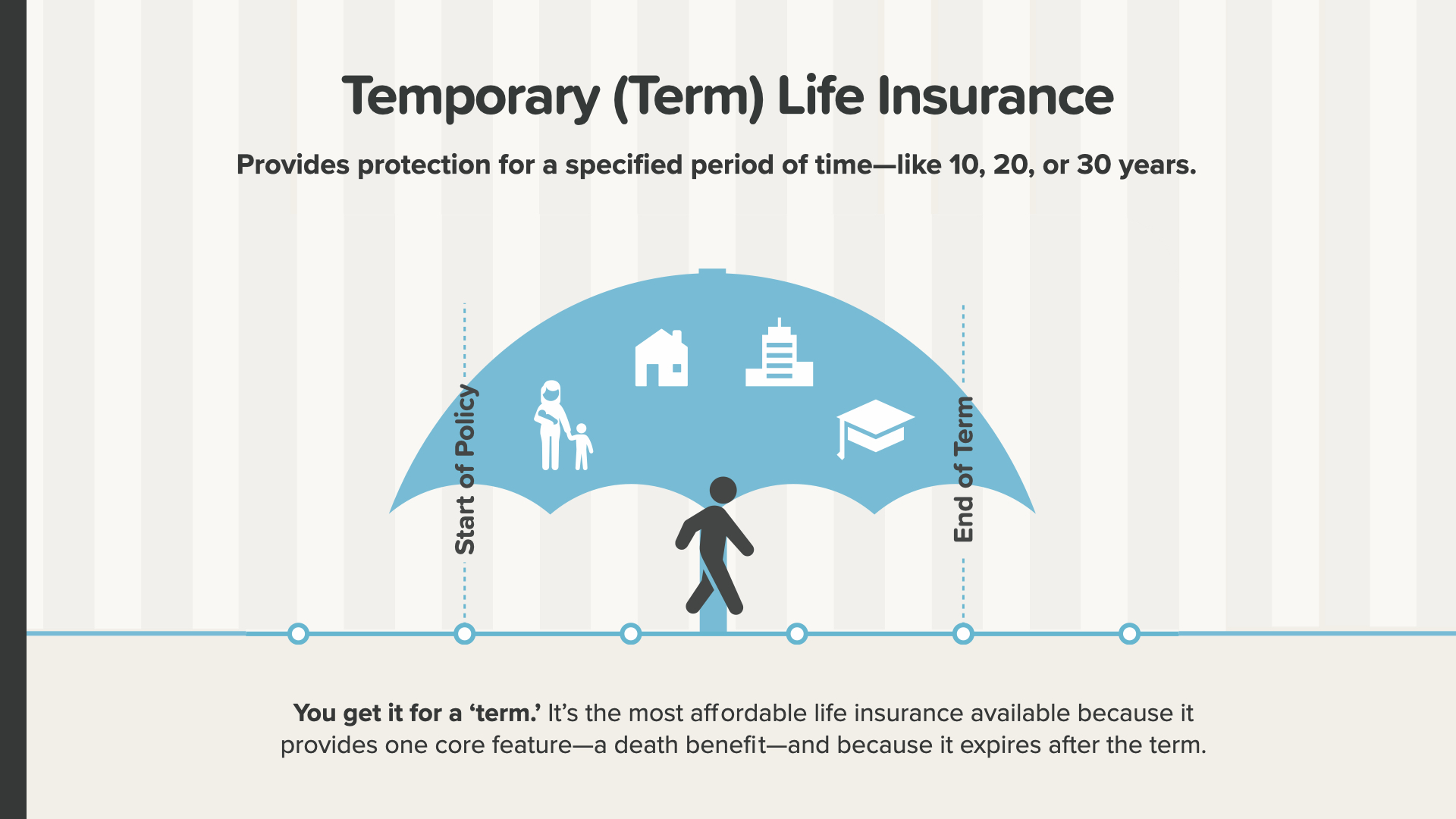

Tingnan natin ang term life insurance na nagbibigay ng coverage para sa isang tinukoy na yugto ng panahon—tulad ng 10, 20, o 30 taon. Ito ang pinaka-abot-kayang seguro sa buhay na magagamit dahil nagbibigay ito ng isang pangunahing tampok—isang benepisyo sa kamatayan, na ang perang ibinayad sa benepisyaryo kapag namatay ang nakaseguro—at dahil mag-e-expire ito pagkatapos ng termino.

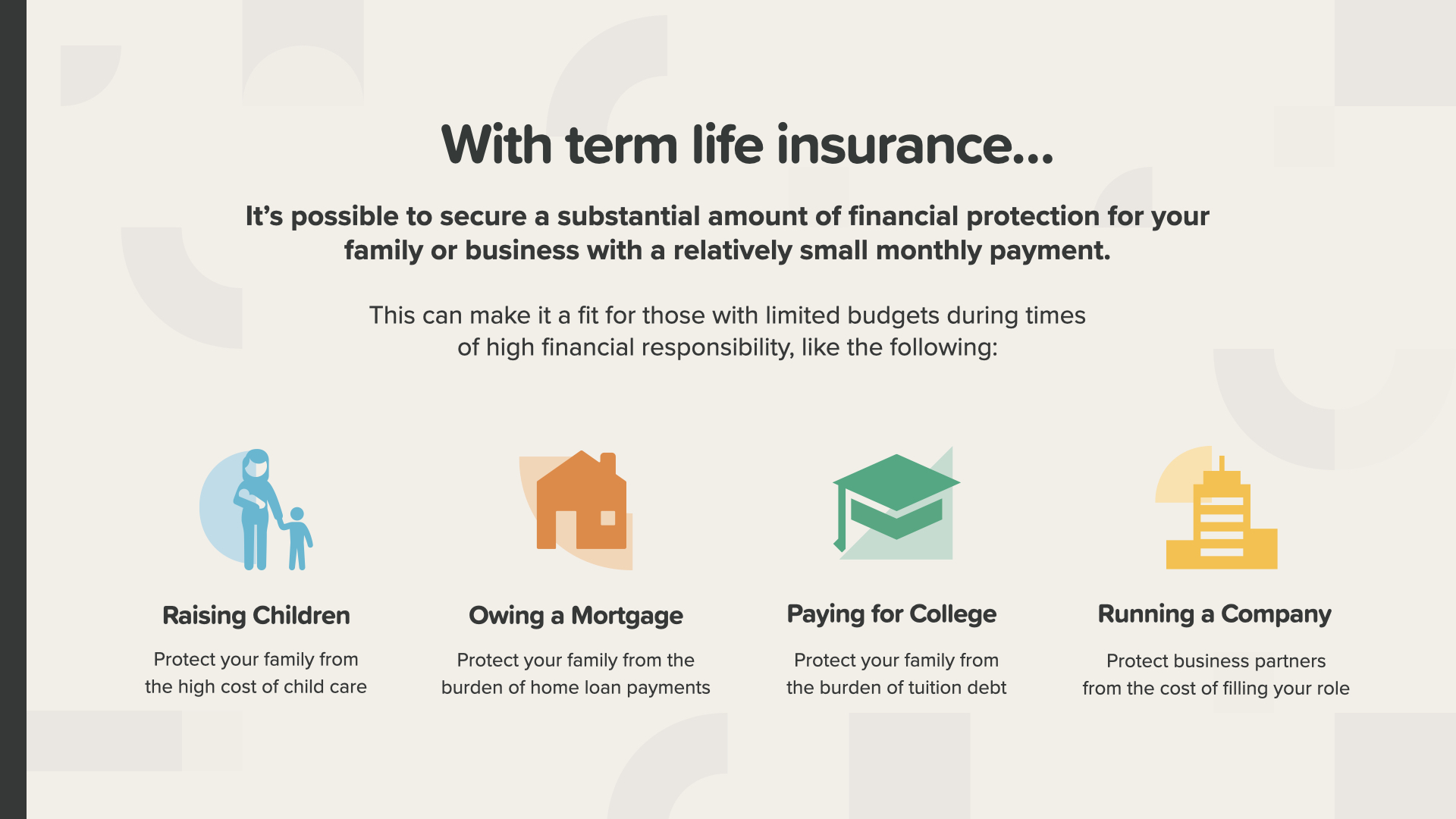

Sa term life insurance, posibleng magkaroon ng pinansiyal na proteksyon para sa iyong pamilya o negosyo na may medyo maliit na buwanang bayad. Maaari itong gawing angkop para sa sinumang may limitadong badyet sa mga oras ng pinakamataas na pananagutan sa pananalapi—tulad ng pagpapalaki sa iyong mga anak, pagbabayad ng mga bagay tulad ng iyong sangla o kolehiyo—at pagpapatakbo ng iyong kumpanya, kung isa kang may-ari ng negosyo.

Kaya ano ang mangyayari kapag natapos na ang termino sa iyong insurance? Mayroong dalawang mga senaryo na maaari mong tingnan. Ang Scenario 1 ay kung hindi mo na kailangan ng coverage, maaari mo na lang hayaang matapos ang iyong patakaran. Walang gulo, walang gulo.

Ngunit paano kung, pagkatapos ng iyong termino, kailangan mo pa rin ng coverage dahil binabayaran mo pa rin ang iyong bahay o ikaw ay isang single income couple? O marahil ay sinusuportahan mo ang mga malalaking anak o apo—o pinapatakbo mo pa rin ang iyong kumpanya. Para sa mga kadahilanang ito at sa iba pa, maaari mong isaalang-alang ang Scenario 2—pagpapanatili ng term insurance.

Kung ikaw ay nasa mabuting kalusugan o ang iyong term policy ay may garantisadong pagkakaseguro, maaari mong i-renew ang iyong lumang patakaran. Tandaan, kung gusto mo ng ganap na bagong patakaran sa termino, kailangan mong maging kwalipikadong muli sa medikal. Kung hindi ka maaaring maging kwalipikado, ang isang bagong patakaran sa termino ay maaaring hindi isang opsyon. Kung magiging kwalipikado ka, mas malaki ang halaga ng bagong patakaran dahil sa iyong edad. Kapag mas matanda ka na, mas magiging mahal ang bagong term life insurance.

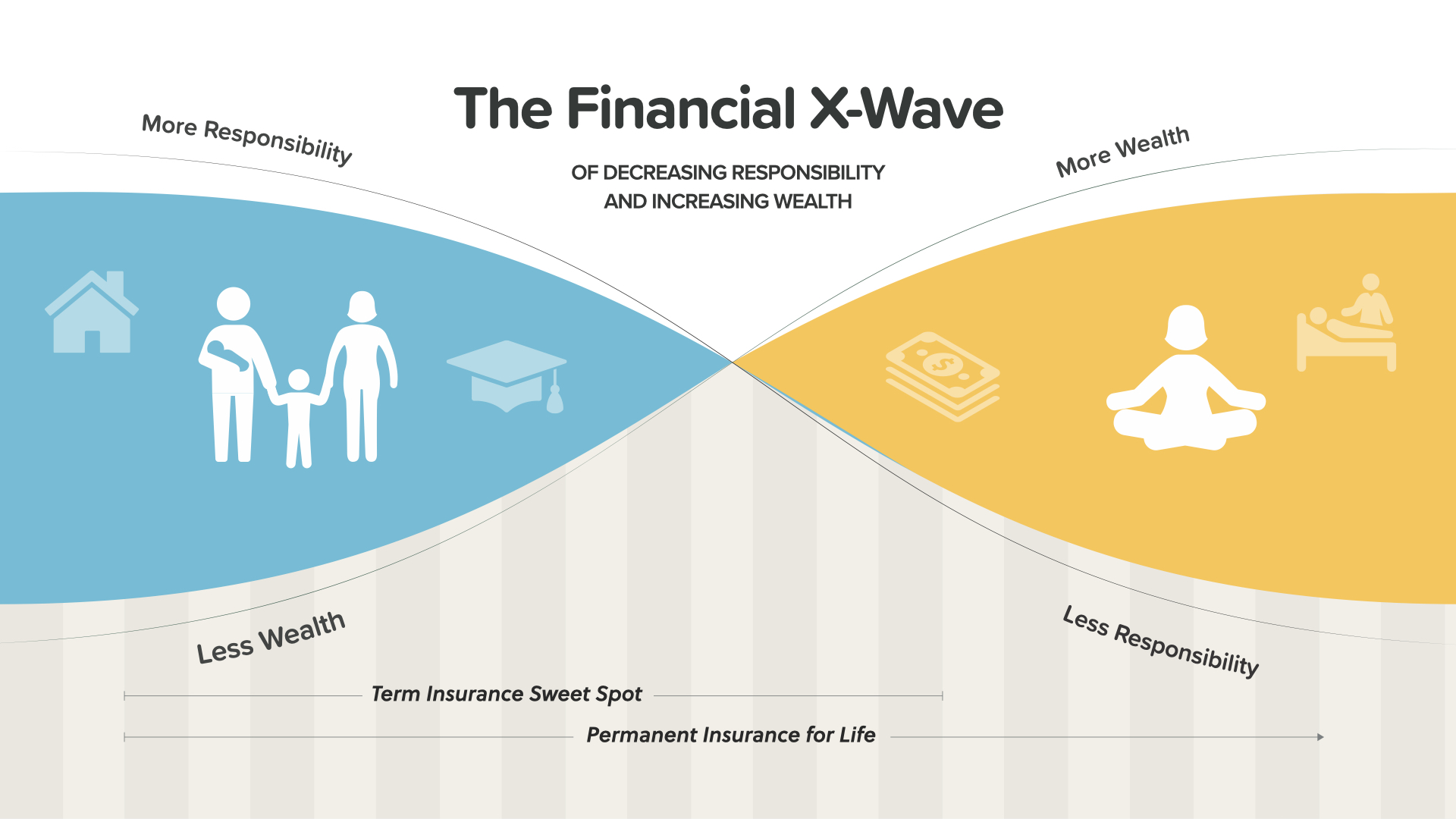

Ito ang tinatawag nating "The Financial X-Wave." Sa iyong mga kabataan—na kinakatawan sa asul sa kaliwa—karaniwan kang may mas maraming responsibilidad at mas kaunting naipon na kayamanan. Sa iyong mga susunod na taon—ang dilaw na bahagi—ang plano ay para sa iyong naipong yaman na tumaas habang ang iyong mga responsibilidad ay umaasa na bumababa. Karaniwang pinakakapaki-pakinabang ang term insurance kapag mas mataas ang iyong mga responsibilidad at mas mababa ang kayamanan—sa kaliwang bahagi. Kung ang dalawang salik na ito ay lumiliko sa ibang pagkakataon sa buhay gaya ng binalak, ang term insurance ay nagiging hindi gaanong praktikal. Matutulungan ka ng iyong propesyonal sa pananalapi na tingnan kung paano mailalapat ang X-Wave sa iyong sitwasyon.

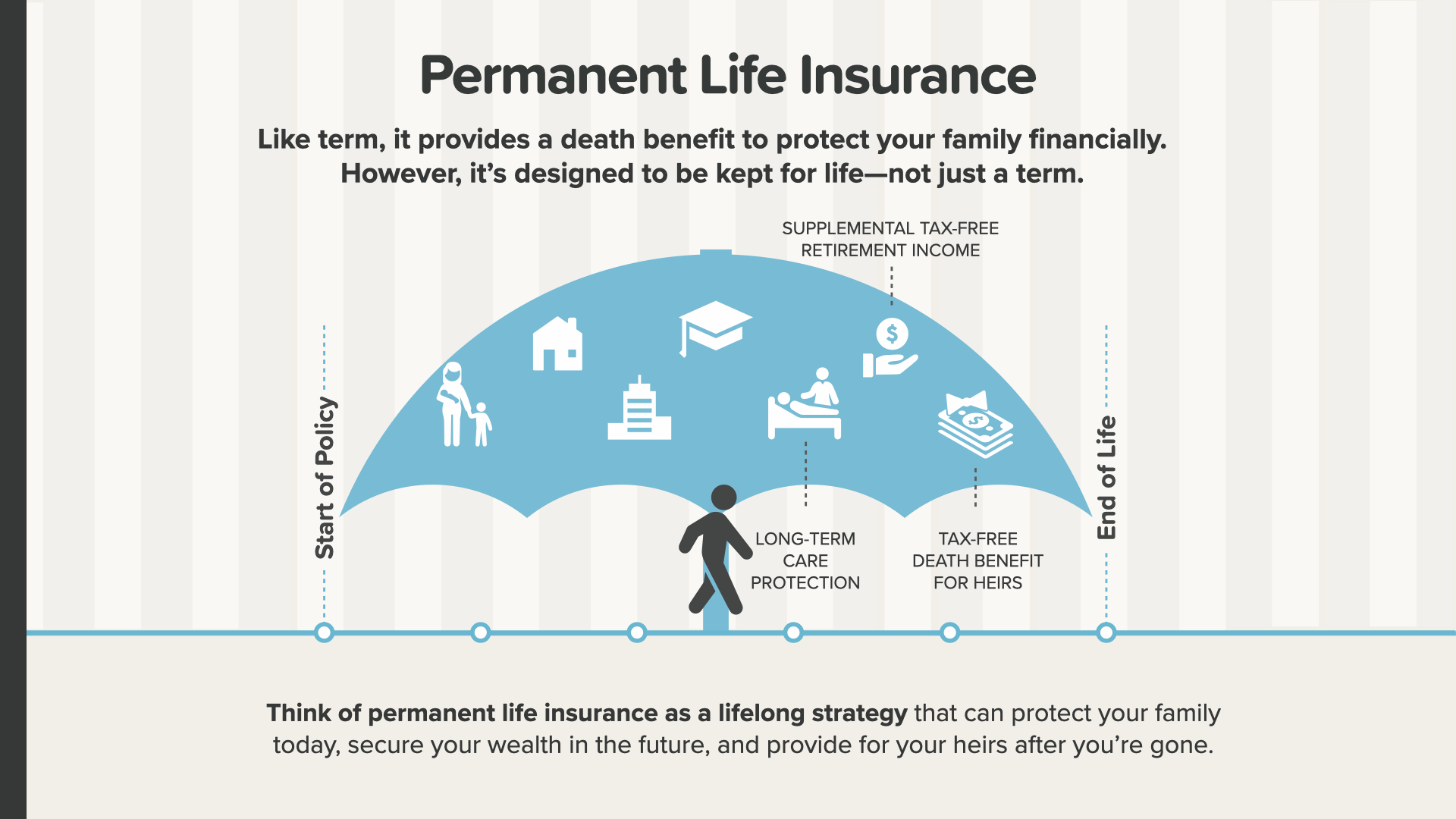

Ngayon, tingnan natin ang permanenteng seguro sa buhay. Tulad ng termino, nagbibigay ito ng benepisyo sa kamatayan upang maprotektahan ang iyong pamilya sa pananalapi; gayunpaman, ang permanenteng insurance ay idinisenyo upang panatilihin at protektahan ka sa buong buhay mo—hindi lamang isang limitadong panahon tulad ng termino. Isipin ang permanenteng seguro sa buhay bilang isang panghabambuhay na diskarte na mapoprotektahan ang iyong pamilya ngayon, matiyak ang iyong kayamanan sa hinaharap, at maibigay ang iyong pamilya pagkatapos mong mawala.

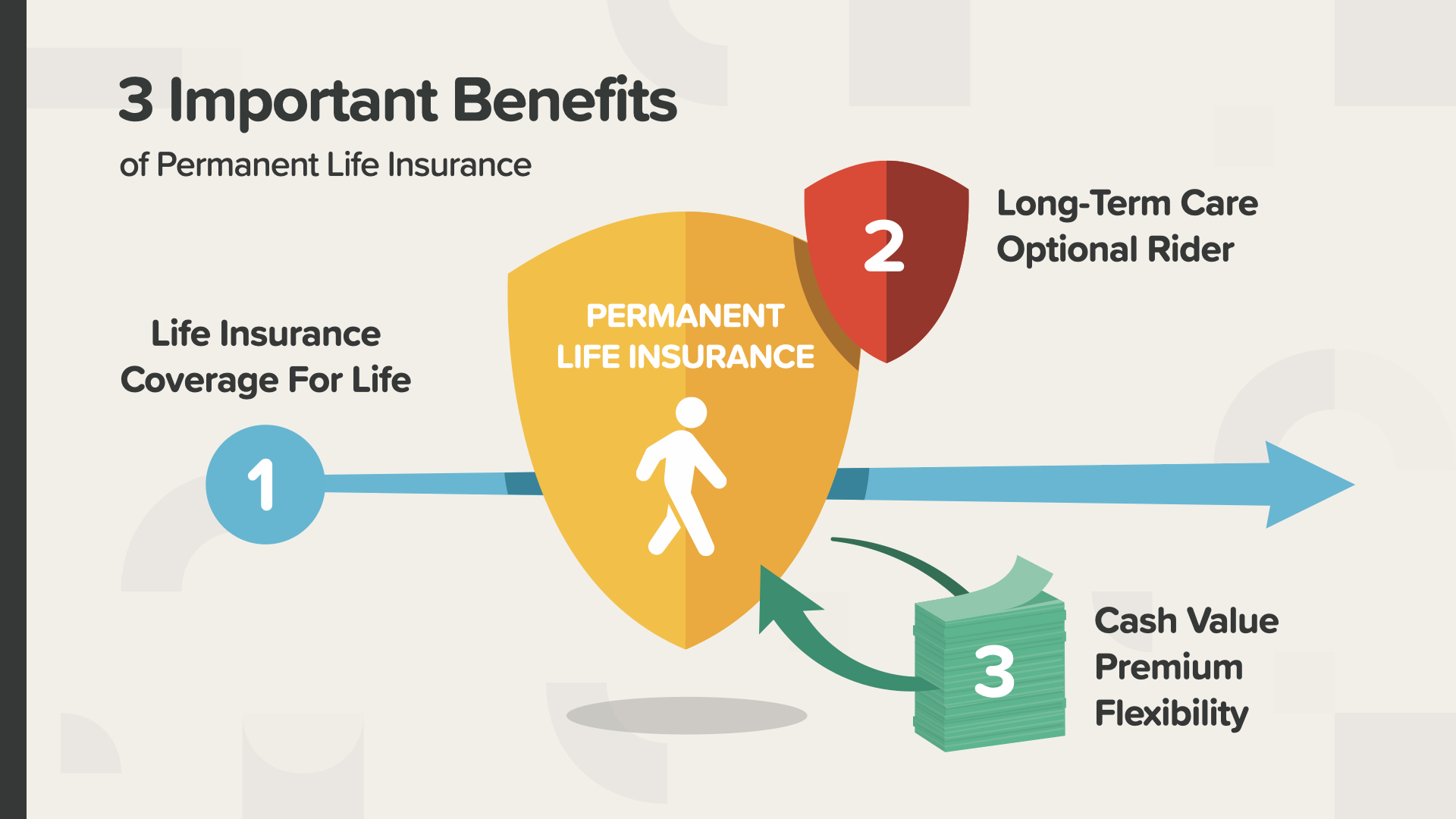

Mayroong 3 mahalagang benepisyo ng permanenteng seguro sa buhay. Ang numero uno ay proteksyon sa seguro sa buhay para sa iyong buong buhay. Dalawa—na may maraming permanenteng patakaran sa buhay, maaari kang magdagdag ng pangmatagalang pangangalaga bilang isang opsyonal na rider. At ang pangatlo ay ang iyong naipon na halaga ng pera, na maaaring magbigay sa iyo ng flexibility sa mga premium (ito ay nangangahulugan na kung sakaling hindi mo mabayaran ang iyong mga premium para sa ilang kadahilanan, maaari silang mabayaran mula sa iyong halaga ng pera).

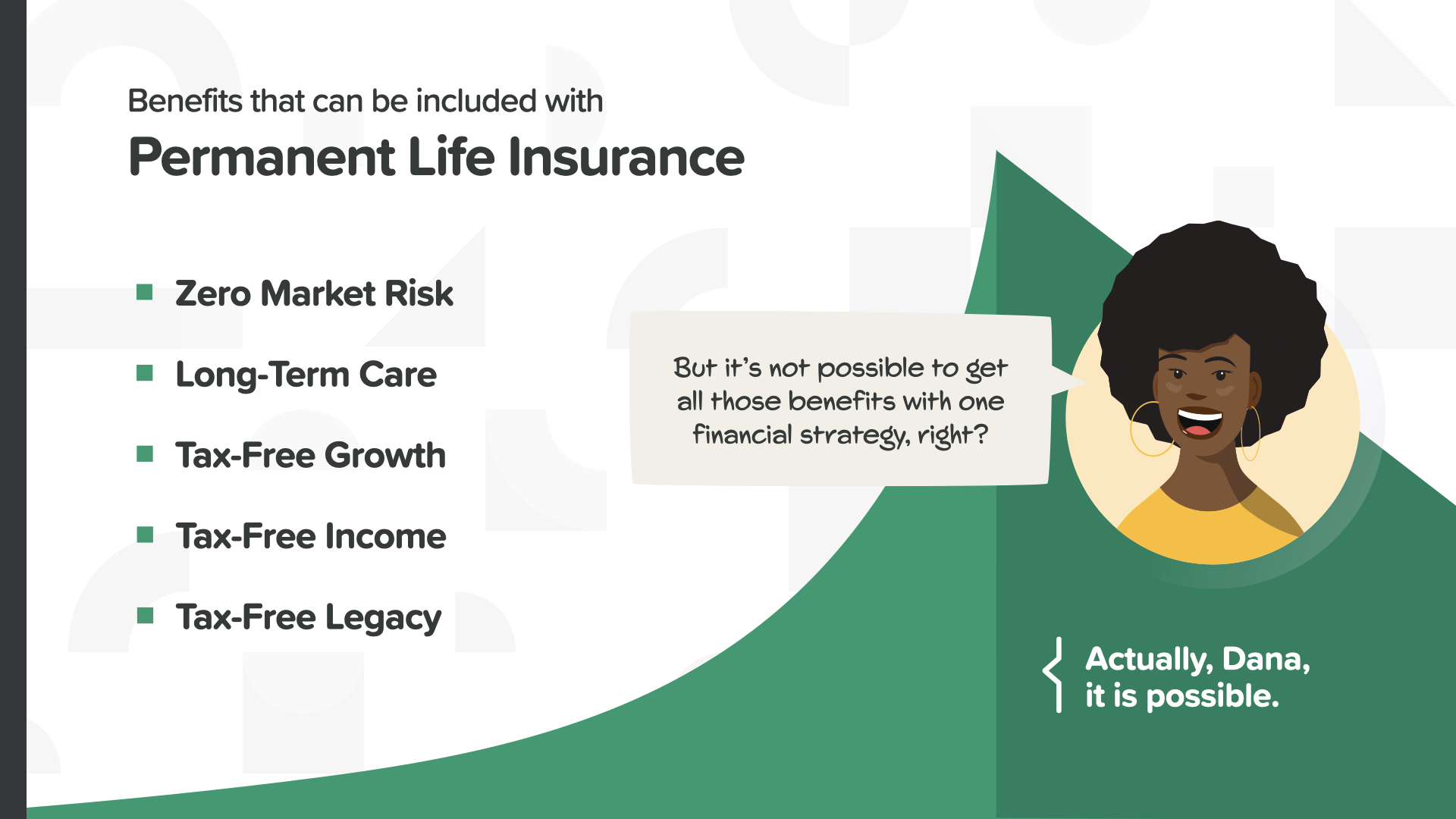

Ang iba pang mga benepisyo na maaaring isama sa isang permanenteng diskarte sa seguro sa buhay ay maaaring maging mga pakinabang tulad ng ganap na walang panganib sa merkado—pangmatagalang saklaw ng pangangalaga—walang buwis na paglago—walang buwis na kita—at isang walang buwis na legacy. Ang pag-iwas sa mga buwis ay SOBRANG mahalagang isaalang-alang dahil direkta at makabuluhang makakaapekto ito sa kung gaano karaming pera ang iyong mabubuhay sa pagreretiro—at ang halagang iiwan mo sa iyong mga tagapagmana.

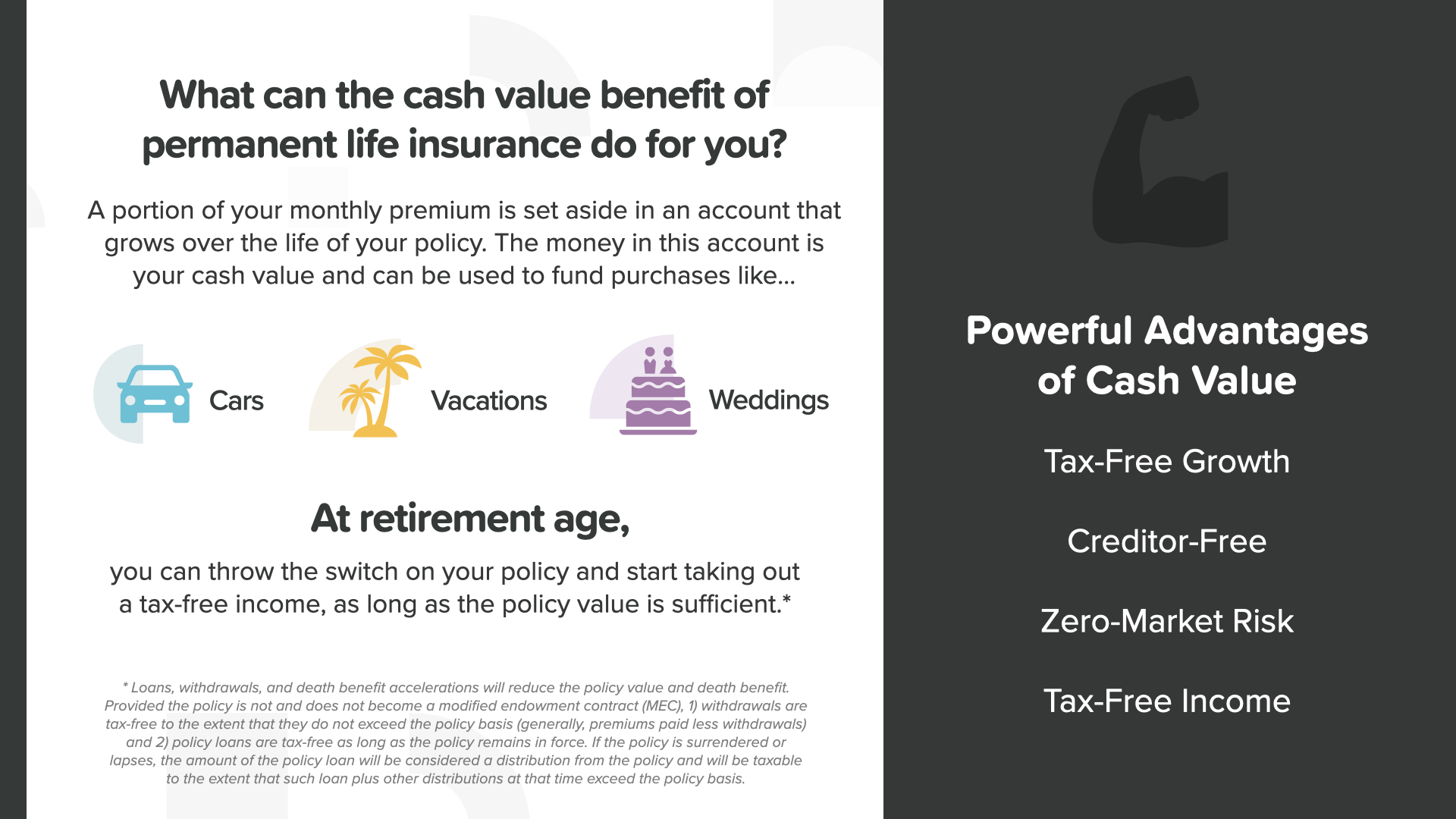

Pag-usapan natin kung ano ang bahagi ng cash value ng permanenteng insurance at kung bakit ito maaaring maging napakahalaga. Ang isang bahagi ng iyong buwanang premium ay nakatabi sa isang account na lumalaki sa buong buhay ng iyong patakaran. Ang pera sa account na iyon ay ang iyong cash accumulation at maaaring magamit upang pondohan ang mga pagbili sa hinaharap—makikita mo ang ilang mga posibilidad sa screen doon. Bilang karagdagan sa walang panganib sa merkado at walang buwis na paglago, kita, at legacy gaya ng nabanggit namin, ang halaga ng cash ng life insurance ay maaari ding maging creditor-proof (ibig sabihin, hindi maaaring sundan ito ng mga nagpapautang). Kung titingnan mo silang lahat nang magkasama, ang mga bentahe ng benepisyo sa halaga ng pera ay napakalakas.

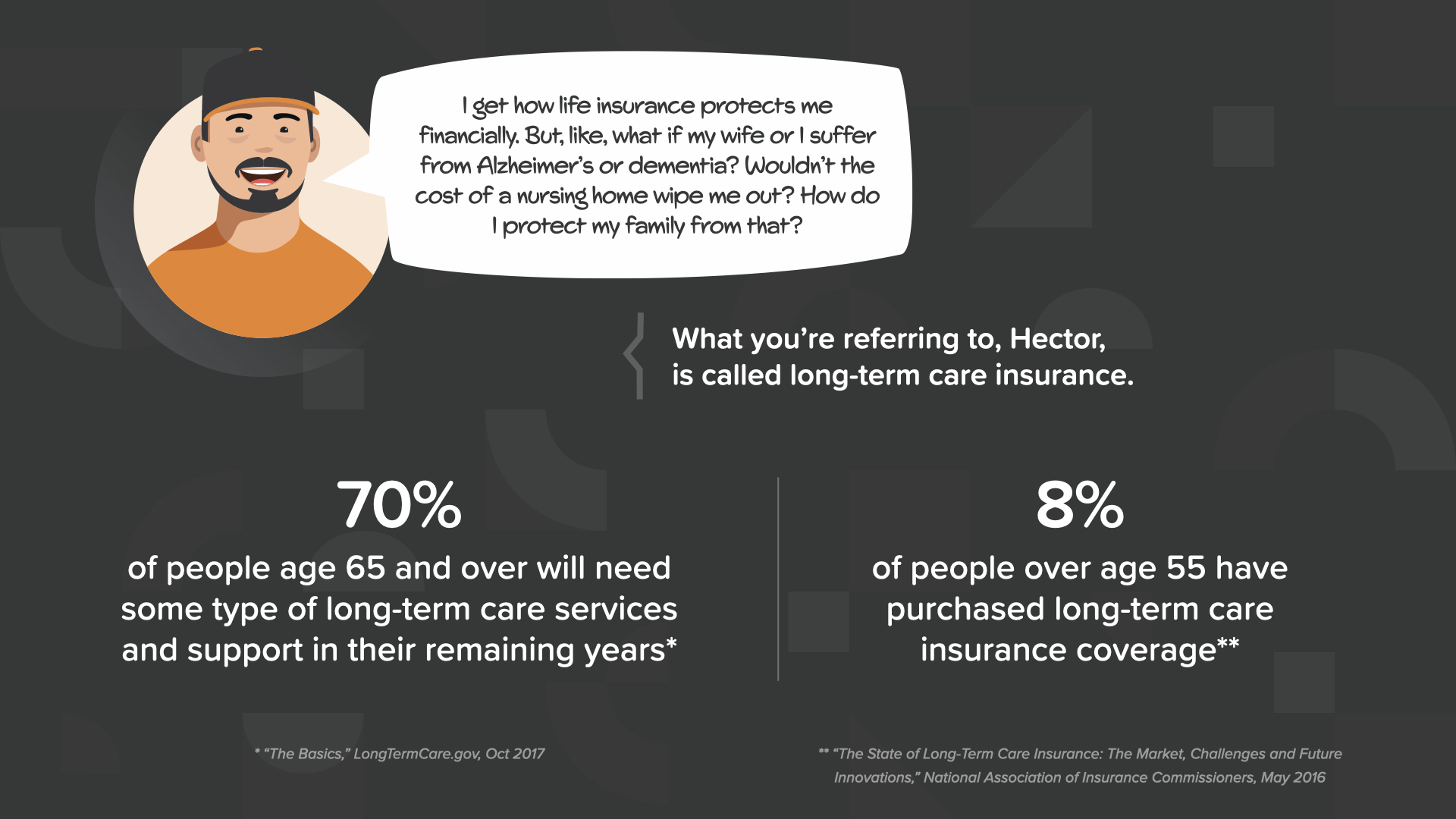

Nakita namin na ang pangmatagalang pangangalaga ay maaaring idagdag sa isang permanenteng patakaran sa seguro sa buhay bilang isang rider, kaya't pag-usapan natin ang kahalagahan ng pangmatagalang seguro sa pangangalaga sa isang sandali. Maaaring hindi mo ito alam, ngunit 70% ng mga taong edad 65 pataas ay mangangailangan ng ilang uri ng pangmatagalang serbisyo sa pangangalaga at suporta sa isang punto sa kanilang buhay. Sa madaling salita—sa istatistika—malamang na kakailanganin mo ito. Ngunit narito ang bagay—8% lamang ng mga taong mahigit sa edad na 55 ang bumili ng pangmatagalang saklaw ng seguro sa pangangalaga. Iyon ay parang isang posibleng problema—at isang magastos—na naghihintay na mangyari.

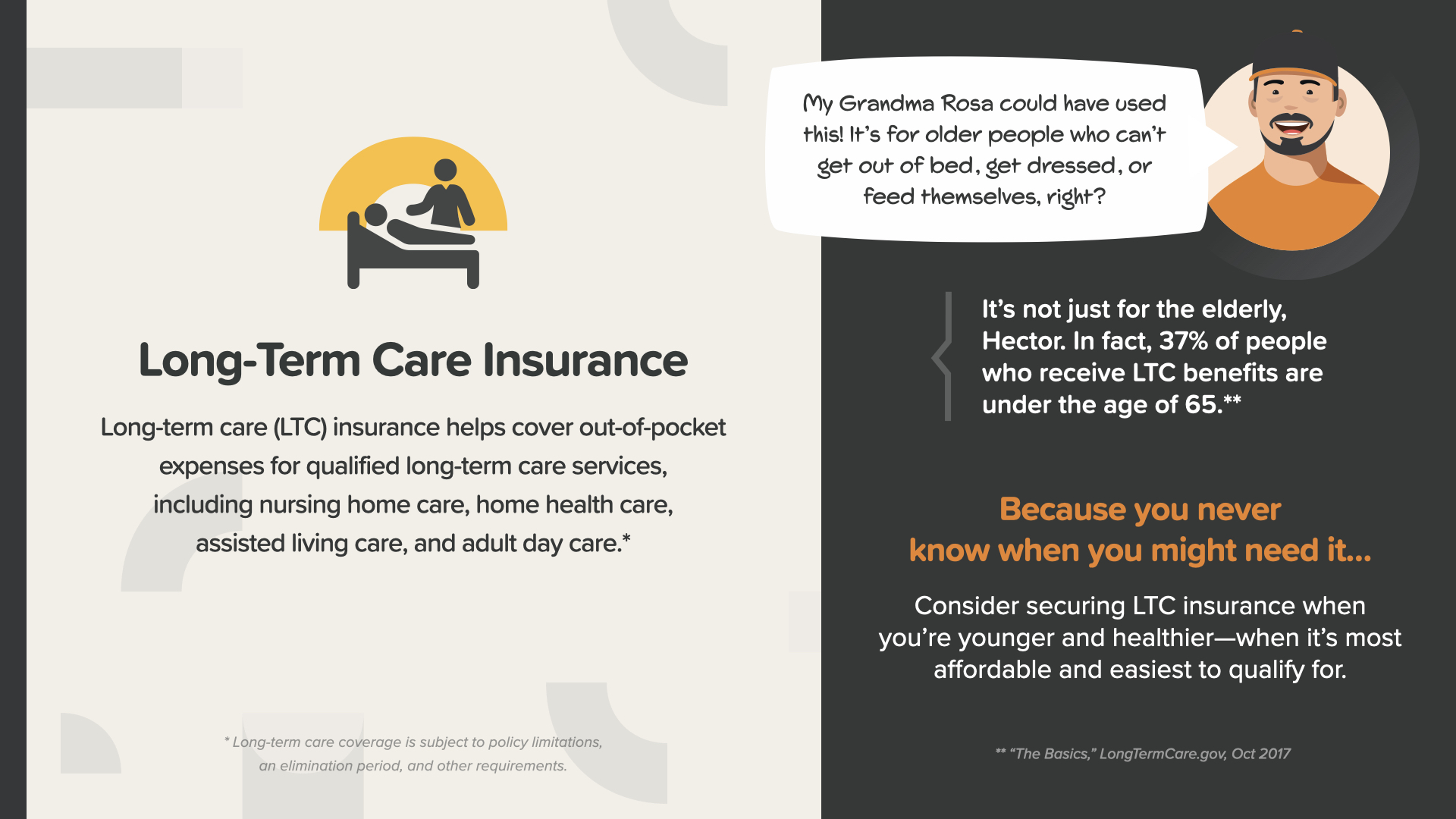

Ang seguro sa pangmatagalang pangangalaga (long-term care o LTC) ay nakakatulong na masakop ang mga gastusin mula sa bulsa na maaari talagang madagdagan. Maaari itong gamitin upang magbayad para sa mga kwalipikadong serbisyo tulad ng pangangalaga sa tahanan ng pag-aalaga, pangangalaga sa kalusugan sa tahanan, pangangalaga sa tulong sa pamumuhay, o pangangalaga sa araw ng matatanda. At hindi mo alam kung—O KAILAN—maaaring kailanganin mo ito.

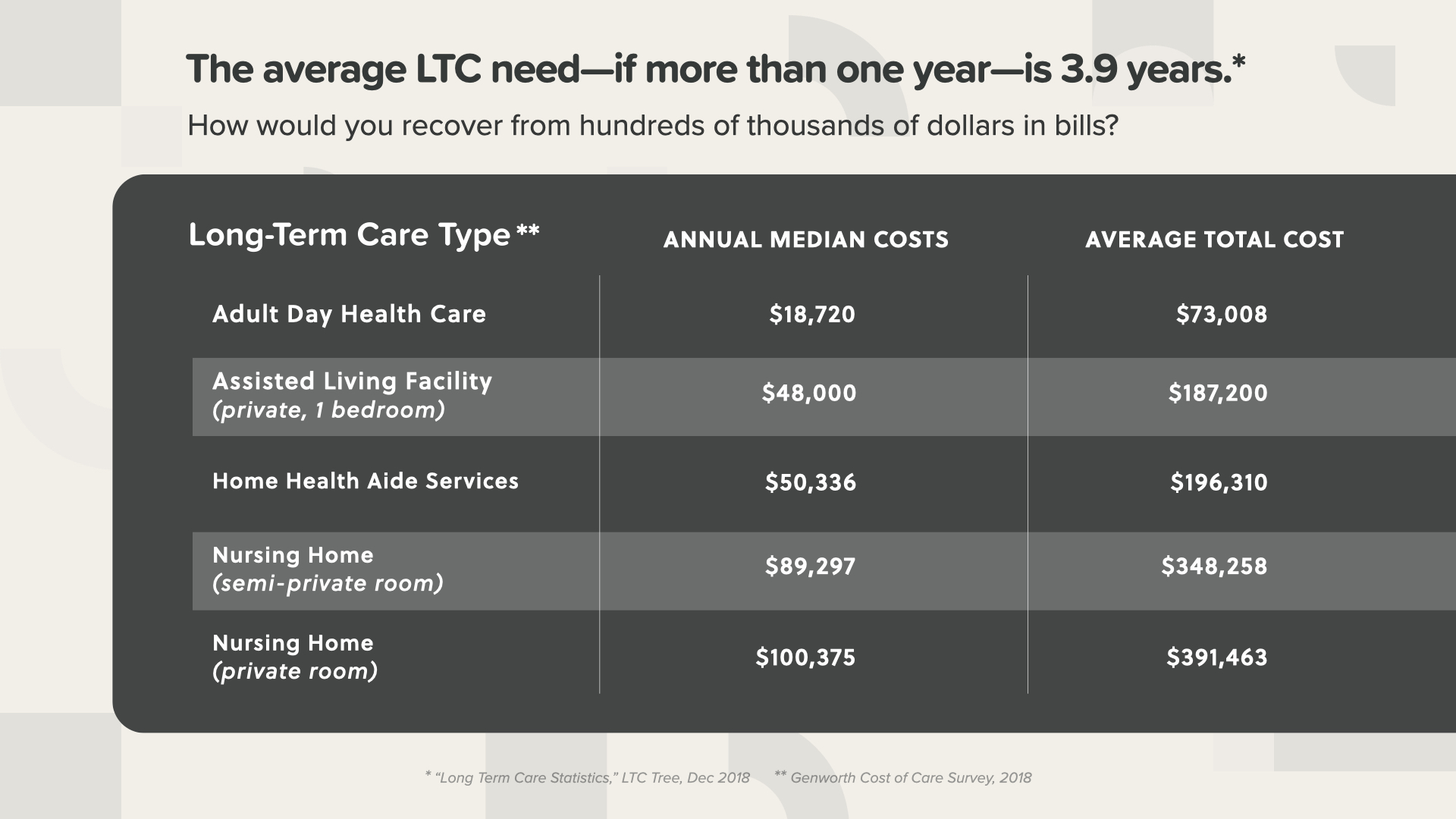

AT kung gagawin mo… ang karaniwang pangmatagalang pangangailangan ng pangangalaga—kung higit sa isang taon—ay tumatagal ng 3.9 na taon. Tulad ng nakikita mo dito, ang average na kabuuang gastos ay maaaring maging isang nakapipinsalang gastos kung hindi saklaw ng isang patakaran. Maaaring maubos ng gastos na walang saklaw ng LTC ang iyong mga asset sa pagtitipid na iyong inaasahan para sa hinaharap.

Mayroong ilang mga opsyon sa pangmatagalang pangangalaga na dapat mong tingnan. Ang una ay isang tradisyonal, stand-alone na patakaran. Kahit na wala kang seguro sa buhay, maaari kang pumunta nang direkta sa isang kompanya ng seguro upang bumili ng isang stand-alone na patakaran sa LTC. O—maaari kang mag-opt na magdagdag ng rider sa iyong permanenteng patakaran sa seguro sa buhay. Kung available ito para sa iyong permanenteng patakaran sa seguro sa buhay, maaari kang magdagdag ng proteksyon ng LTC sa patakaran sa anyo ng isang rider para sa dagdag na gastos. Dapat tingnan ng lahat ang pagpipiliang ito.

Kung pupunta ka sa Opsyon 1 at bumili ng tradisyonal, stand-alone na patakaran, may ilang bagay na dapat mong malaman—tulad ng katotohanan na mababa ang simula ng mga premium, ngunit maaaring magtaas ng mga rate ang mga kompanya ng insurance sa kanila. Gayundin, karaniwan kang nagbabayad para sa pangangalaga nang maaga mula sa iyong sariling bulsa, pagkatapos ay mababayaran—na maaaring makita bilang isang abala sa isang mahirap na oras. Ang isa pang bagay na dapat tandaan sa stand-alone na opsyon ay maaari kang gumastos ng libu-libo sa mga premium at walang maibabalik na kapalit. Bagama't may 70% na pagkakataon na kakailanganin mo ang LTC, mayroon ding 30% na pagkakataon na hindi mo kakailanganin.

O maaari kang sumama sa Opsyon 2 at piliing magdagdag ng isang long-term care rider sa isang permanenteng patakaran sa seguro sa buhay. Ang pangunahing bentahe ng opsyong ito ay ang mga kompanya ng seguro sa buhay ay karaniwang hindi nagtataas ng mga rate para sa mga may hawak ng patakaran sa seguro sa buhay. Ang ilang kompanya ng seguro—pagkatapos ng panahon ng paghihintay—ay nagbabayad sa iyo ng pera upang mabayaran ang mga gastusin sa LTC na maaari mong gastusin gayunpaman sa tingin mo ay angkop. Hindi na kailangang magsumite ng mga resibo kapag natugunan na ang mga kinakailangan sa pagiging kwalipikado. Ang pagsasama ng iyong buhay at proteksyon ng LTC ay maaaring katumbas ng malaking ipon. Kung isa ka sa masuwerteng 30% na hindi na kailangan ng LTC, hindi masasayang ang iyong mga premium. Sa halip, ang iyong pamilya ay tumatanggap ng mas malaking benepisyo sa kamatayan na walang buwis.

Ang mga sakay ng pangmatagalang pangangalaga ay hindi lamang ang magagamit na mga sakay. Maaari mo ring isaalang-alang ang iba pang mga benepisyo sa pamumuhay tulad ng mga sumasakay sa kritikal at malalang sakit na makakatulong na iligtas ang araw kung nahaharap ka sa alinman sa mga hamon sa kalusugan tulad ng nakikita mo sa screen. Dapat mong talakayin ang pagdaragdag ng mga sumasakay na ito sa iyong permanenteng patakaran sa seguro sa buhay kasama ng iyong propesyonal sa pananalapi. Ang ilan ay mura o kahit na walang dagdag na idagdag.

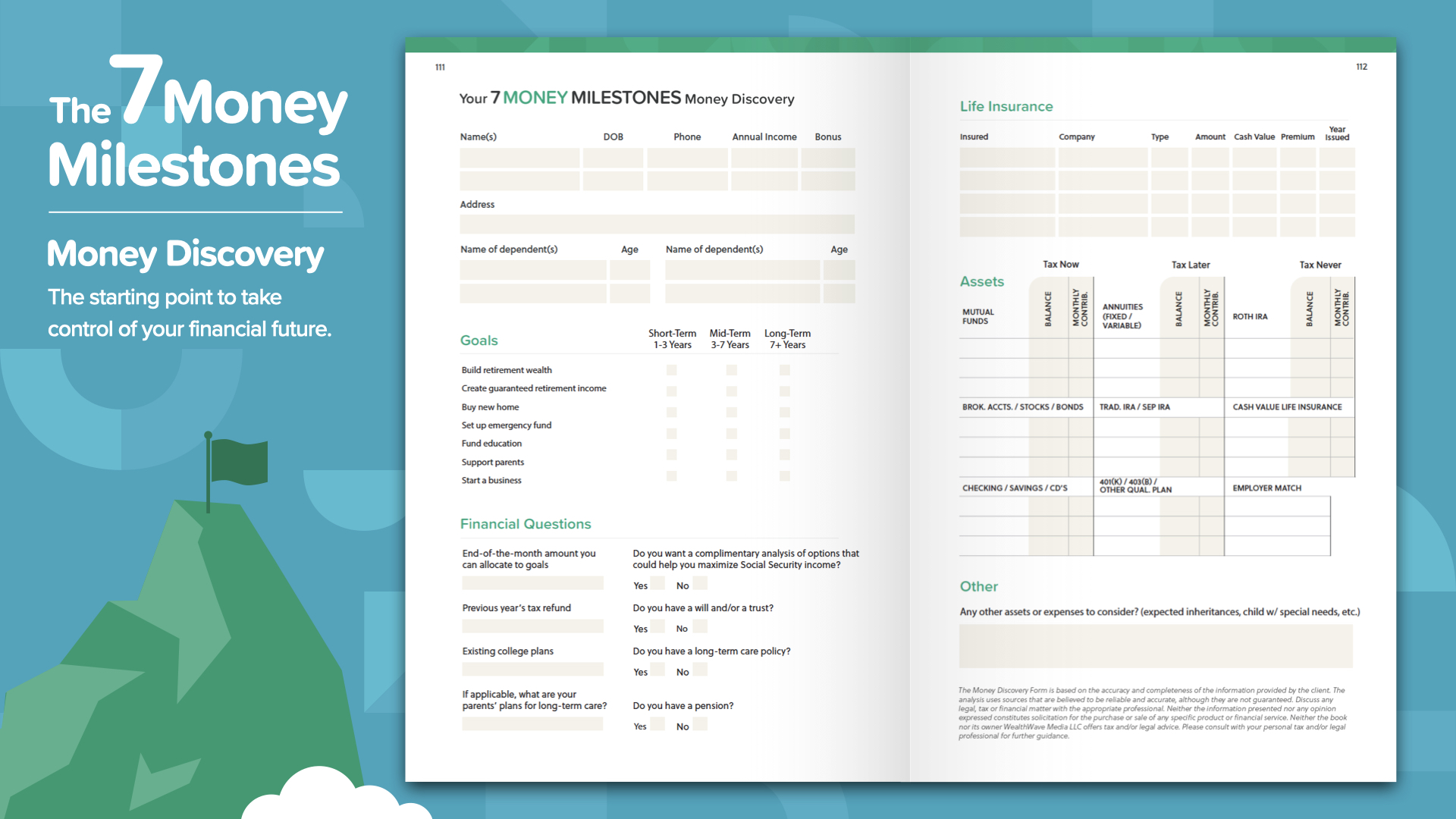

Malapit na tayong matapos. Mag-isip tungkol sa kung anong konsepto ang pinakatumatak sa iyo. Iyon ang dahilan kung bakit nagsimula kami sa misyon na ito na puksain ang kawalan ng kaalaman sa pananalapi. Ito ay kung paano mo sisimulang kontrolin ang iyong mga pananalapi... at tinatawag namin itong Money Discovery. Gumagana ito tulad ng mga direksyon sa pagmamaneho sa iyong telepono—2 point of reference lang ang kailangan mo: kung nasaan ka at kung saan mo gustong pumunta. Ang parehong ay totoo sa tsart ng kurso para sa iyong financial road map. Makakatulong sa iyo ang Pagtuklas ng Pera sa aklat na pangalagaan iyon. Siyempre, iminumungkahi naming ibahagi mo ang impormasyong ito sa iyong propesyonal sa pananalapi upang matiyak na nasa landas ka upang maabot ang iyong mga pangarap.

Kung wala kang kasalukuyang propesyunal sa pananalapi upang lapitan…

Ang una sa 7 Money Milestones ay pinansyal na edukasyon. Dahil sana ay nabasa mo na ang HowMoneyWorks: Stop Being a Sucker, nagsimula ka na sa landas ng pag-aaral kung paano ito gumagana. Matutulungan ka naming lakad sa iba pang 6 na Milestones. Ginagawa namin iyon sa dalawang hakbang: Ang una ay isang tawag sa pagtuklas, kung saan gumugugol kami ng humigit-kumulang 15 minuto sa pagtukoy kung nasaan ka ngayon sa iyong buhay pinansyal at, higit sa lahat, kung saan mo gustong pumunta. Pagkatapos ang aming team ay gumugugol ng ilang araw sa pag-crunch ng mga numero, paghahanap sa industriya ng pananalapi para sa pinakamahusay na mga produkto at serbisyo upang matugunan ang iyong mga pangangailangan, at pagtukoy sa mga pinakaangkop sa iyong kasalukuyang sitwasyon at mga layunin sa hinaharap. Pagkatapos, mayroon kaming appointment sa mga solusyon kung saan mayroon kaming screen-share at gagabay sa iyo sa mga hakbang na inirerekomenda naming gawin mo para makamit ang iyong mga layunin.

Nasa pagtatapos na tayo ng session ngayon. Ang pag-aaral tungkol sa Milestones ay maglalabas ng mga tanong tulad ng mga nakikita mo sa screen dito. Ang isang propesyonal sa pananalapi ay ang pinakamahusay na tao na lapitan para sa mga sagot. Maaari kong talakayin ang paghahanap ng isa kung wala ka pa o kailangan ng tulong sa pagpili ng isa. Ang pagbabahagi ng financial literacy at edukasyon ang ginagawa natin! Salamat sa iyong oras at atensyon at hiling ko sa iyo ang lahat ng pinakamahusay sa iyong pinansiyal na hinaharap. Kung mayroon kang anumang mga katanungan, ipaalam lamang sa akin!

Tapusin