TheMoneyBooks - Essentials

© 2024 WealthWave. Lahat ng karapatan ay nakalaan.

Magandang umaga/hapon/gabi. Ito ang TheMoneyBooks Essentials. Dito ka matututo na 'itigil na ang pagiging sipsip' pagdating sa pera mo. Ako si __________ at ako ang iyong magiging financial educator para sa session na ito. Ang layunin ko ay bigyan ka ng isang matatag na simula sa iyong paglalakbay sa financial literacy sa rekord ng oras.

Video

Ang unang desisyon na dapat mong gawin ay simple: Pipiliin mo ba ang mindset ng isang pasusuhin o matututo ka bang mag-isip tulad ng mayaman? Ang katotohanan na sumali ka sa klase ngayon ay isang senyales na nasa tamang landas ka. At narito ang magandang balita—hindi mo kailangang maging mayaman para mag-isip tulad ng mga mayayaman—kaalaman at aksyon lang ang kailangan mo. Ngayon na ang iyong pagkakataon upang makakuha ng kaalaman na maghahanda sa iyo na kumilos!

Ang financial illiteracy ay ang #1 economic crisis sa mundo. Alam nating nakakainsulto ang salitang 'sucker'. Sa kasamaang palad, iyon ang pinakamahusay na paraan upang ilarawan ang isang tao na maaaring samantalahin dahil hindi nila alam kung paano gumagana ang mga bagay. At hindi alam kung paano gumagana ang pera ay nakakapagod. Maaari nitong sipsipin ang iyong oras, sipsipin ang iyong kalayaan, at kahit na sipsipin ang iyong kita. Ngayon ang pangit!

Mahigit sa 5 bilyong tao sa mundo ang itinuturing na hindi marunong magbasa. Tinutukoy nito ang nakakagulat na mga resulta ng isang kamakailang pandaigdigang pag-aaral. Sa pag-aaral, 30% lamang ng mga tao sa mundo ang itinuturing na financially literate. Gumamit ang pag-aaral ng pagsusulit upang ipakita na ang karamihan sa mga tao mula sa mga bansa sa buong mundo ay hindi nakasagot nang tama sa ilang simpleng tanong tungkol sa pera. Ituturo sa iyo ng klaseng ito ang mga sagot sa mga tanong na iyon—at marami pa. Ito ang dahilan kung bakit ko itinuturo ang kursong ito at sana ito ang dahilan kung bakit ka naririto.

Tingnan mo ang mga numerong iyon. Maaari ka bang maniwala na halos kalahati ng mga Amerikano ay walang sapat upang masakop ang isang $400 na emerhensiya, o upang bayaran ang kanilang mga pautang sa mag-aaral sa oras, o upang bayaran ang kanilang mga credit card, o kahit na isaalang-alang ang pagretiro? Ngunit narito ang magandang balita para sa iyo at sa lahat sa session na ito. Sa kaalaman at pagkilos, mababago natin ang mga numerong ito.

Paano ito nangyari? Ang isang paraan ay ang 28 states lang ang nagpapakuha sa iyo ng isang klase sa pera sa high school—at sa mga ganyan, kinakalmot lang nila ang mga paksa tulad ng pagbabalanse ng check book. Sa tingin mo ba sapat na iyon? Ilang porsyento ng mga paaralan ang nagtuturo ng sex ed, lacrosse, at broadcast journalism? Halos 50 sa 50. Hindi mo mabubuo ang bagay na ito. Wala rin itong kahulugan sa akin.

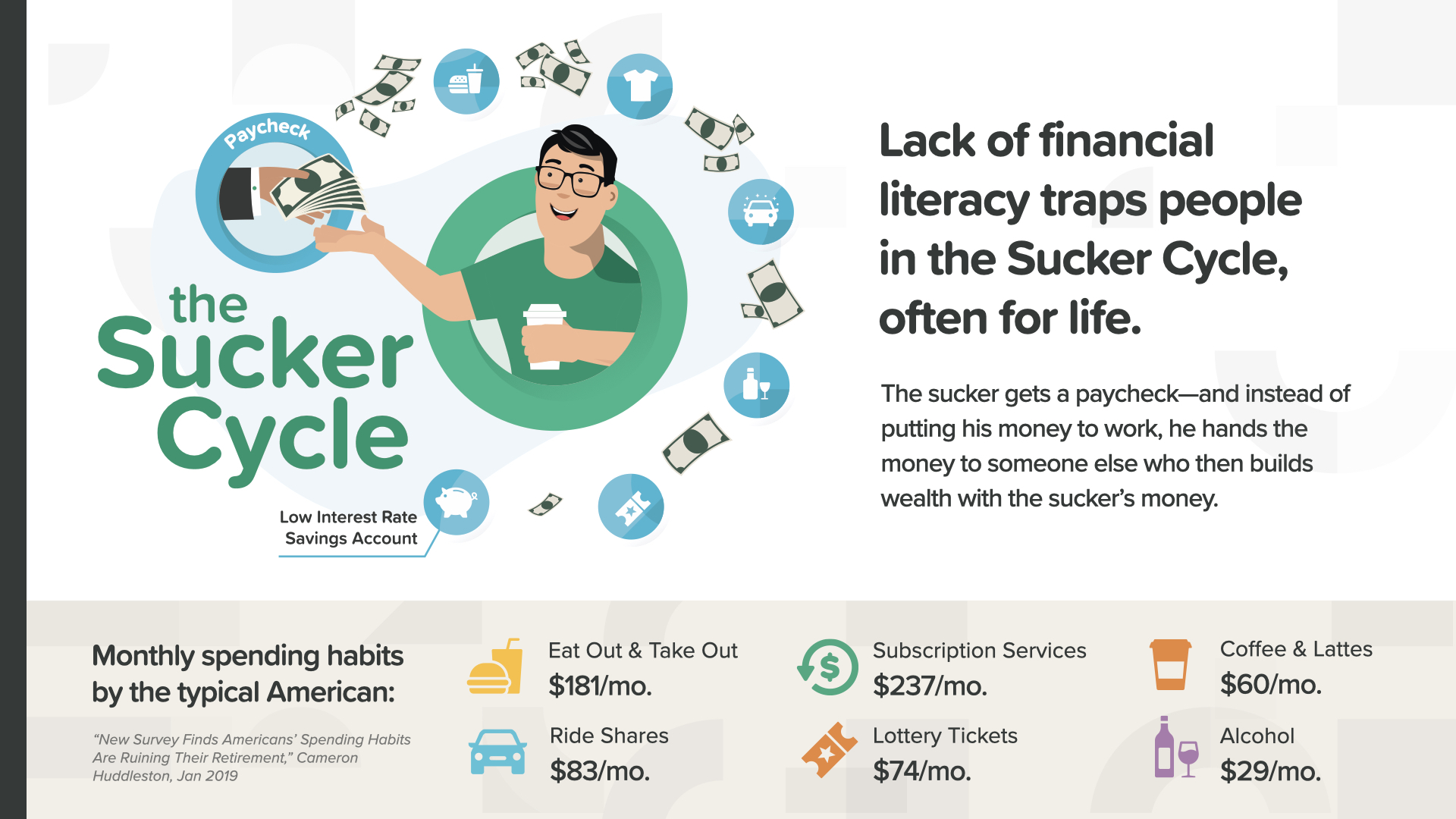

Kilalanin ang Sucker Cycle. Ito ang bitag ng hangal na paggastos at mababang pag-iipon ng interes na nagpapatuloy—buwan-buwan—taon-taon—dahan-dahang hinihigop ang iyong potensyal na maging mayaman, malaya, at may kontrol. Bawat dalawang linggo ay umuulit ang cycle—sobrang pagkain sa labas, hindi kinakailangang mga online na pagbili, isa pang streaming na subscription. Karamihan sa mga tao ay alam kung paano kumita ng pera at gastusin ito—ngunit iyon lang. Oras na para putulin ang Sucker Cycle.

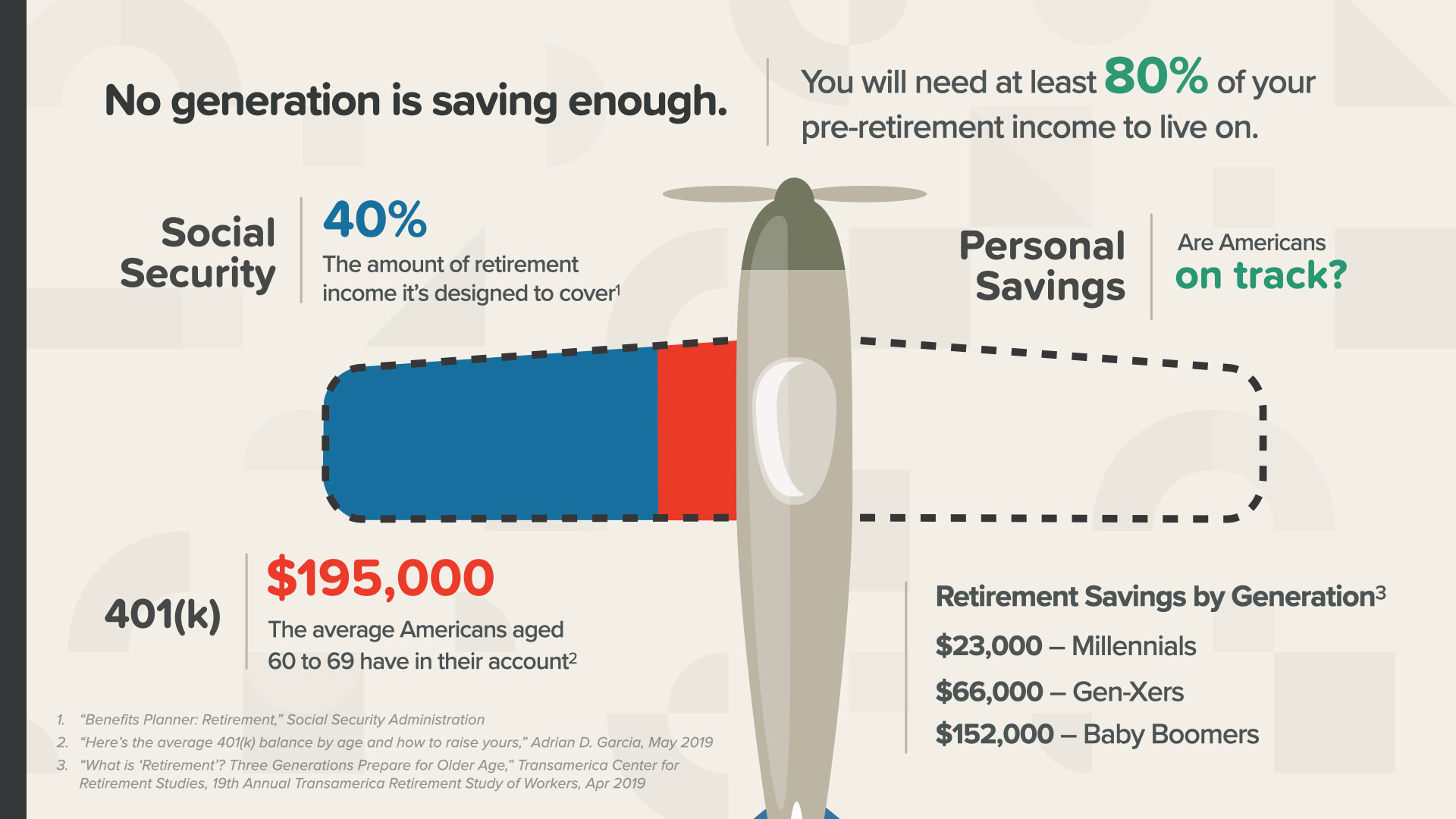

Isipin na parang eroplano ang iyong pagreretiro—kailangan nito ang magkabilang pakpak para lumipad. Ang Social Security at ang iyong 401(k)—kung mayroon ka—ay maaaring makabuo ng isang pakpak ng kita na plano mong mabuhay sa pagreretiro. Ang kabilang pakpak ay ganap na nasa iyo—ang iyong pananagutan. Kung umaasa kang mabuhay sa hindi bababa sa 80% ng iyong kita bago ang pagreretiro, kailangan mong maging seryoso sa kung ano ang iyong iniwan. Ang mahirap na katotohanan ay walang henerasyon ang sapat na nag-iipon para sa mga pinansyal na realidad ngayon—tingnan ang mga bilang na iyon—Millennials, Gen-Xers, Baby Boomer—lahat sila ay nasa problema pagdating sa kanilang pangalawang pakpak. Magkakaroon ka ba ng sapat na ipon upang mawala ang iyong pagreretiro? Kung hindi ka sigurado, agad na mag-iskedyul ng pakikipag-usap sa iyong propesyonal sa pananalapi upang talakayin ang responsibilidad na ito.

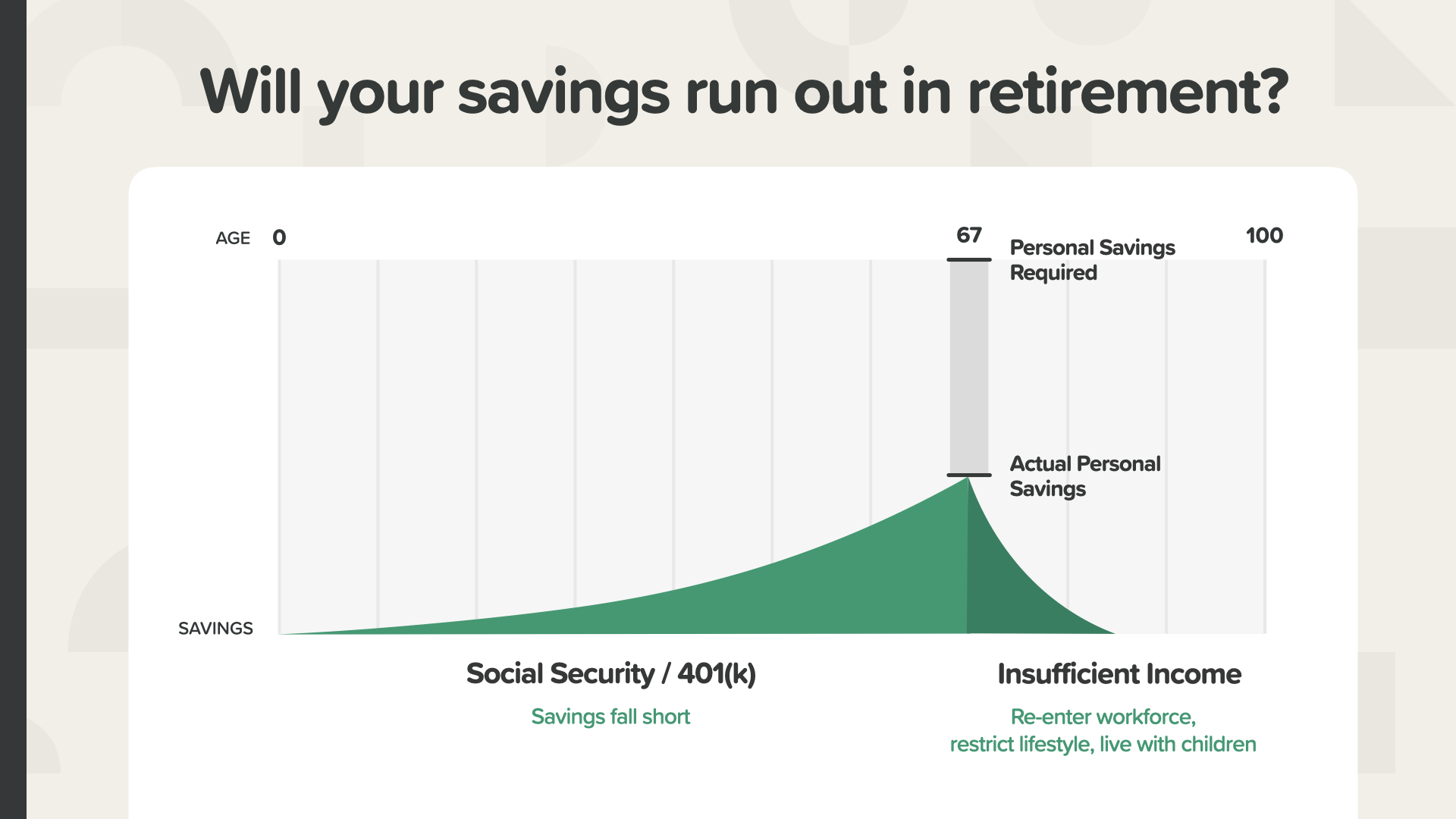

Kahit na maaari mong alisin ang iyong pagreretiro, magkakaroon ka ba ng sapat na kita upang tumagal sa natitirang bahagi ng iyong buhay? O mauubusan ka ng pera? Narito ang isang halimbawa na magbibigay ng maliwanag na liwanag sa mga numero at ang posibilidad ng kakulangan sa pagtitipid. Kung hindi ka magtabi ng sapat bawat buwan sa sapat na mataas na rate ng kita, ang iyong mga ipon ay maaaring magkulang, na ilagay sa panganib ang iyong kita sa pagreretiro—at pamumuhay. Depende sa iyong pagkukulang, maaaring kailanganin mong muling pumasok sa workforce, bawasan ang iyong pamumuhay upang mabuhay nang kaunti, o lumipat kasama ang iyong mga anak. Paano iyon tunog? Tingnan ang kakulangan—ang kulay abong bahagi doon sa pagitan ng naipon mo at kung magkano ang kailangan mo? Dapat itong maging pokus ng bawat Amerikano-at kanilang propesyonal sa pananalapi-upang isara ang puwang na ito.

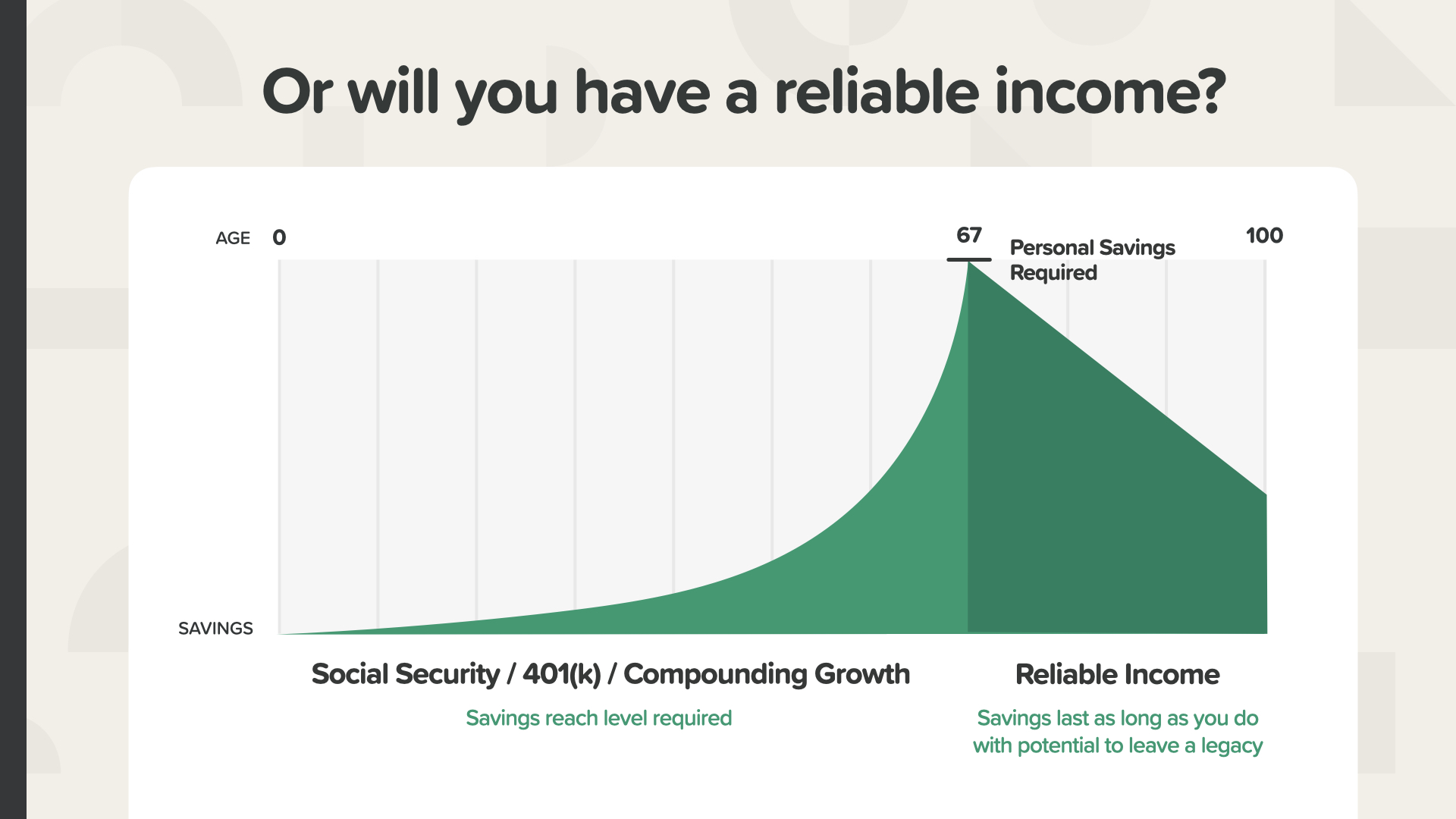

Narito kung ano ang hitsura kapag naabot mo ito—sarado ang puwang—naabot ang layunin sa pagtitipid sa pagreretiro. Ang taong ito ay magkakaroon ng mapagkakatiwalaang kita dahil inipon nila ang halagang kailangan at nakuha nila ang rate ng pagbabalik na kinakailangan upang maabot ang mga ipon na kinakailangan upang gawing posible ang pagreretiro na naisip nila. Maaaring may matitira pang pera na maiiwan bilang pamana sa kanilang mga anak. Paano iyon tunog? Maaari kang makipagtulungan sa iyong propesyonal sa pananalapi upang malaman kung ano ang kailangan ng iyong mga numero.

Gumugol tayo ng ilang minuto sa pag-aaral tungkol sa Power of Compound Interest. Ang Power of Compound Interest ay tumutukoy sa potensyal na paglago ng pera sa paglipas ng panahon sa pamamagitan ng paggamit ng magic ng "compounding," na interes na binayaran sa kabuuan ng mga deposito kasama ang lahat ng interes na naunang binayaran. O gaya ng sinabi ni Zoey—interes sa interes.

Malaki ang pagkakaiba sa pagitan ng simple at compound na interes. Ang isa ay nananatiling pareho, at ang isa ay lumalaki at lumalaki.

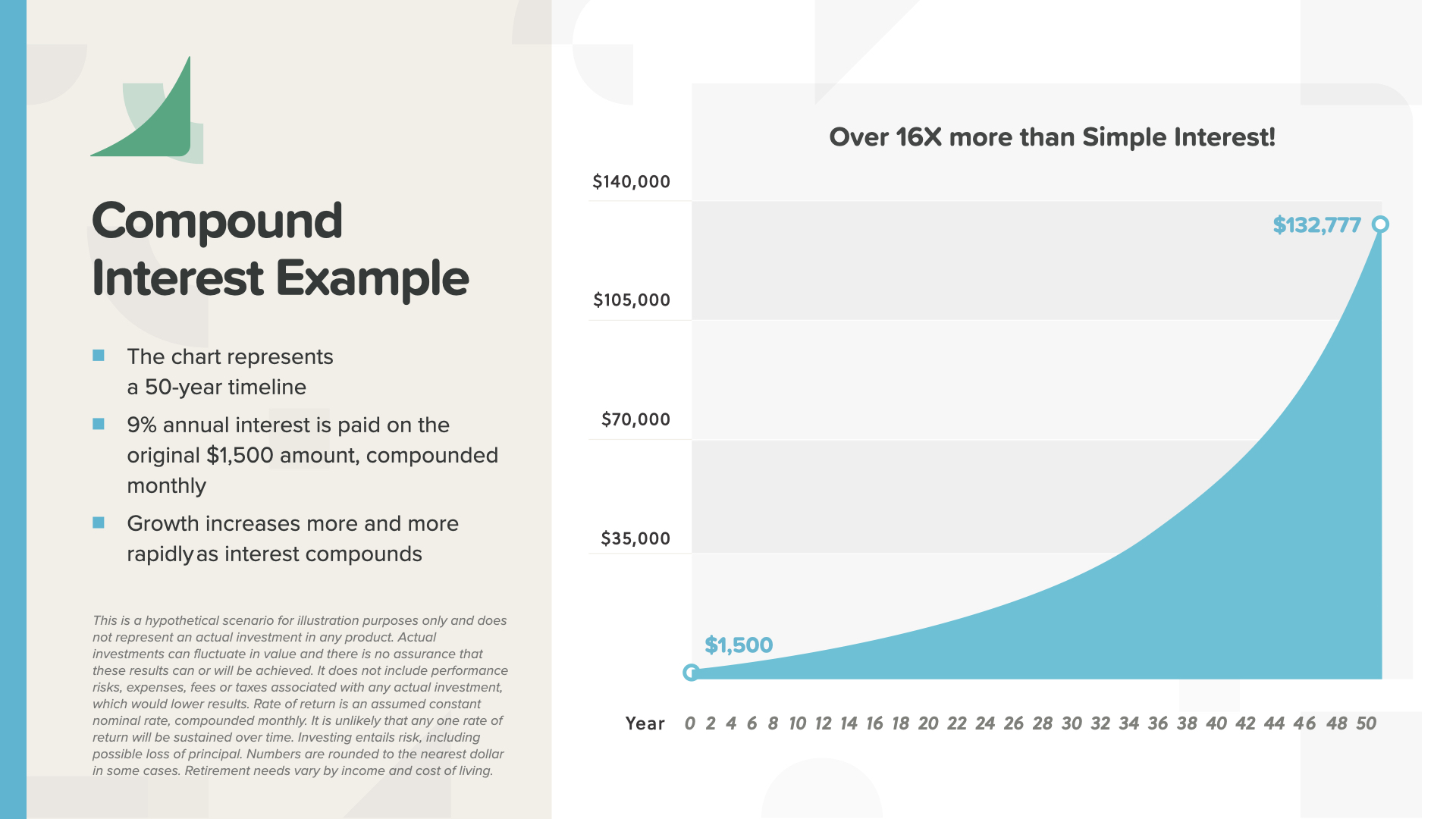

Sa simpleng interes, ang orihinal na $1,500 ay lalago sa $8,250. Mukhang hindi gaanong para sa isang 50 taon na panahon ng paghihintay.

Sa pinagsamang interes, ang $1,500 ay lalago sa $132,777 sa parehong 50 taon—16x na mas maraming pera! Pansinin kung paano nagiging steeper ang curve ng graph sa mga susunod na taon dahil talagang umaalis ang kapangyarihan ng compounding. Ang exponential power ng compounding growth—iyan ang gusto mo!

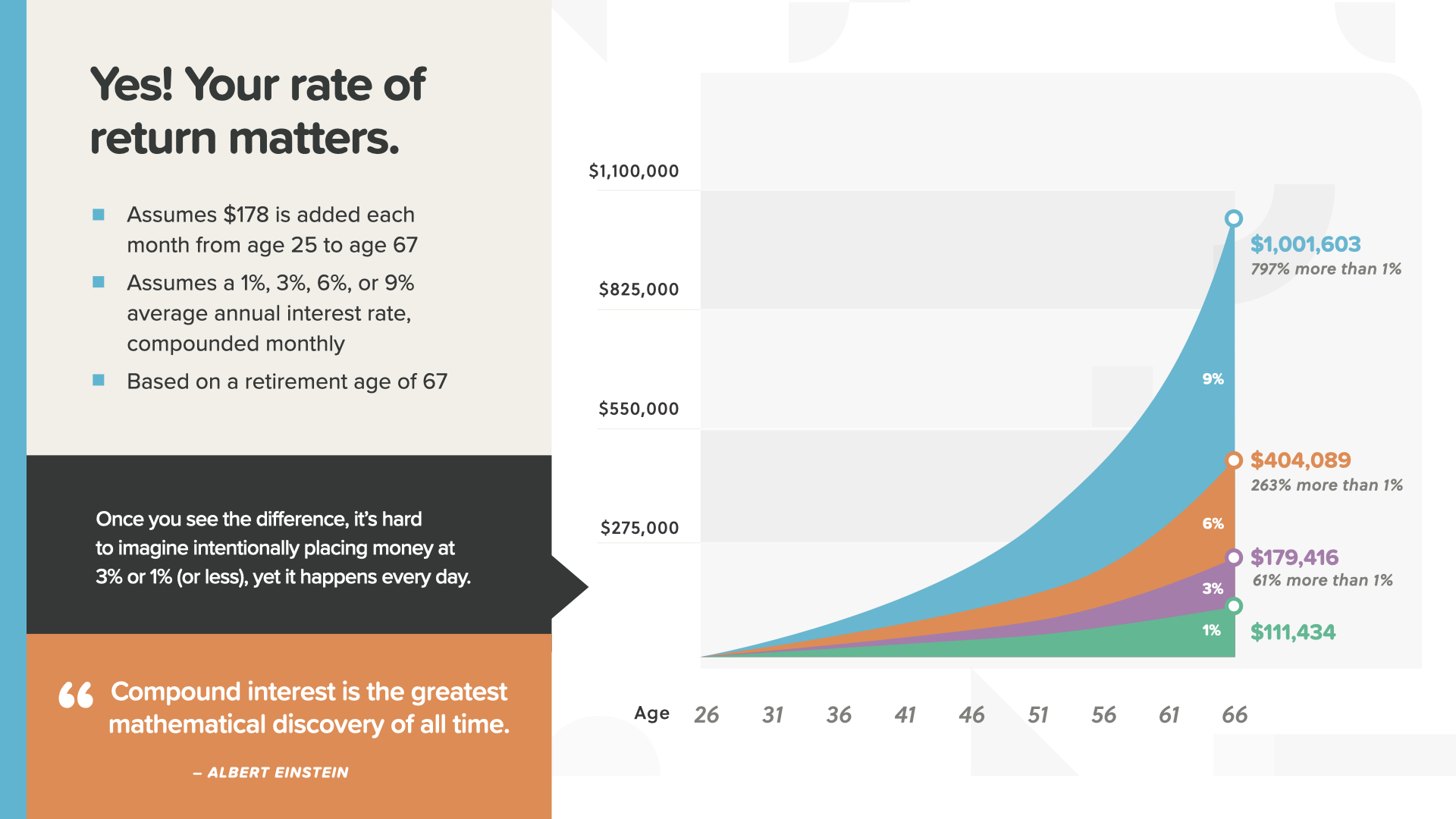

Ang $178 na na-save bawat buwan mula sa edad na 25 hanggang 67 sa iba't ibang mga pagbabalik ay lumilikha ng ibang mga resulta. Hindi ito naiintindihan ng karamihan sa mga tao—na nagpapaliwanag kung bakit pinipili nila ang mga kapus-palad na lugar upang makatipid ng kanilang pera.

Ang halagang idinagdag bawat buwan at ang oras ay pareho. Ang tanging pagbabago ay ang rate ng pagbabalik. Maaaring mangahulugan ito ng hanggang 797% na mas maraming pera sa 9% kumpara sa 1%—halos $900,000 ang pagkakaiba! Gaya ng nakikita mo, ang iyong rate ng return ay maaaring ang tumutukoy na salik na magsasara ng iyong agwat sa pagtitipid sa pagreretiro o mag-iiwan sa iyo ng malaking kakulangan. Kaya naman sinabi ni Albert Einstein na ang pagsasama-sama ng interes ay ang pinakadakilang pagtuklas sa matematika sa lahat ng panahon!

Lahat tayo ay nagkasala sa pag-aaksaya ng oras. Ito ay lalong magastos kapag nawalan ka ng halaga ng pera sa panahong iyon. Hindi mo na maibabalik ang oras... o ang perang nawala. Ngunit mayroong 3 hakbang na aksyon na maaari mong gawin upang magamit ang halaga ng oras ng pera. Magsimula ngayon, regular na mag-ipon, at maging matiyaga.

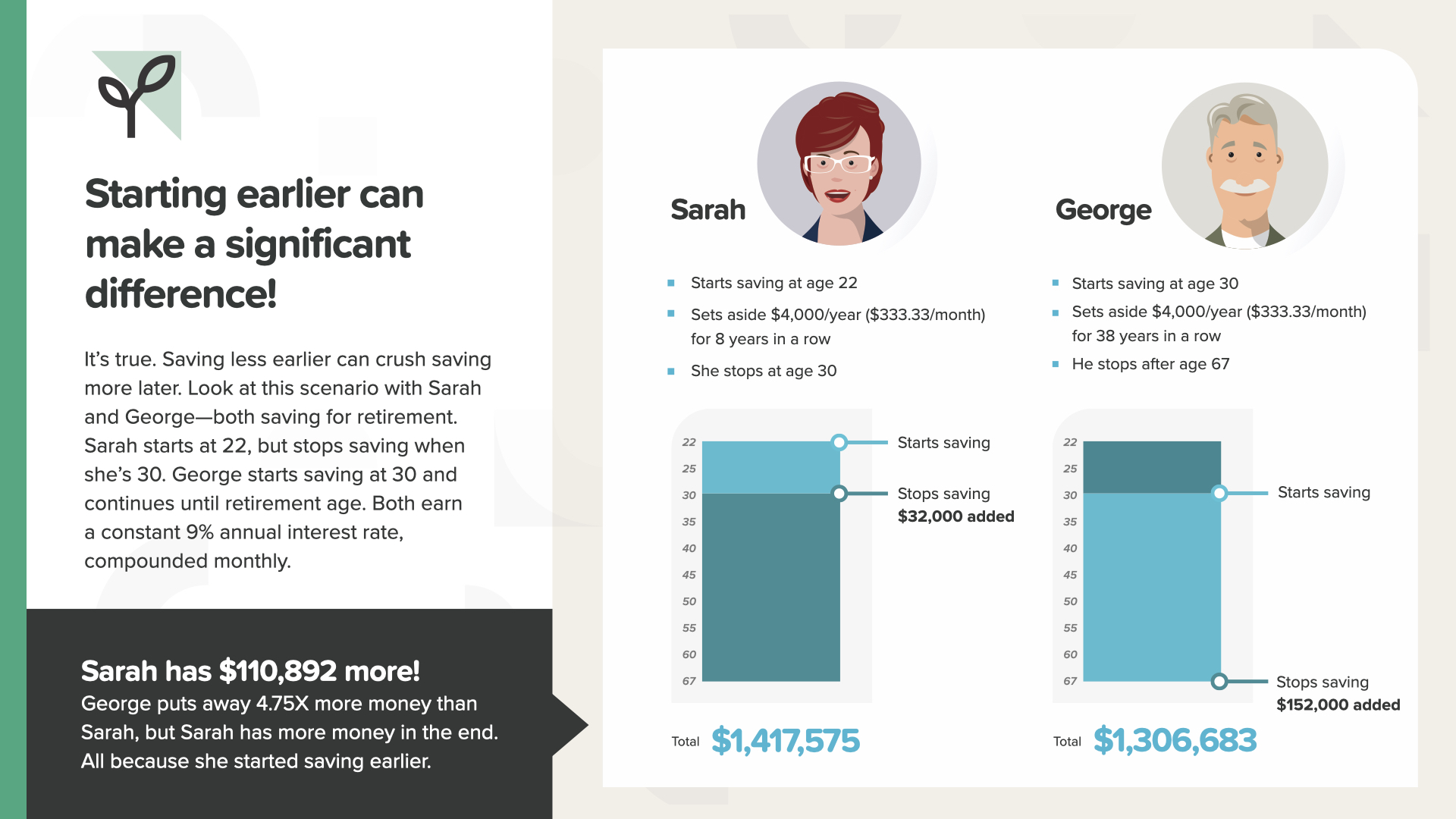

Ang pagsisimula ng mas maaga ay palaging isang magandang ideya. Maaari itong gumawa ng isang makabuluhang pagkakaiba. Sa kasong ito, ang pag-iipon mula sa edad na 22-30 ay mas mahusay kaysa sa edad na 30-67. Dito, nakakuha si Sarah ng $110,892 na higit pa pagkatapos magtabi ng 4.75x na mas kaunting pera.

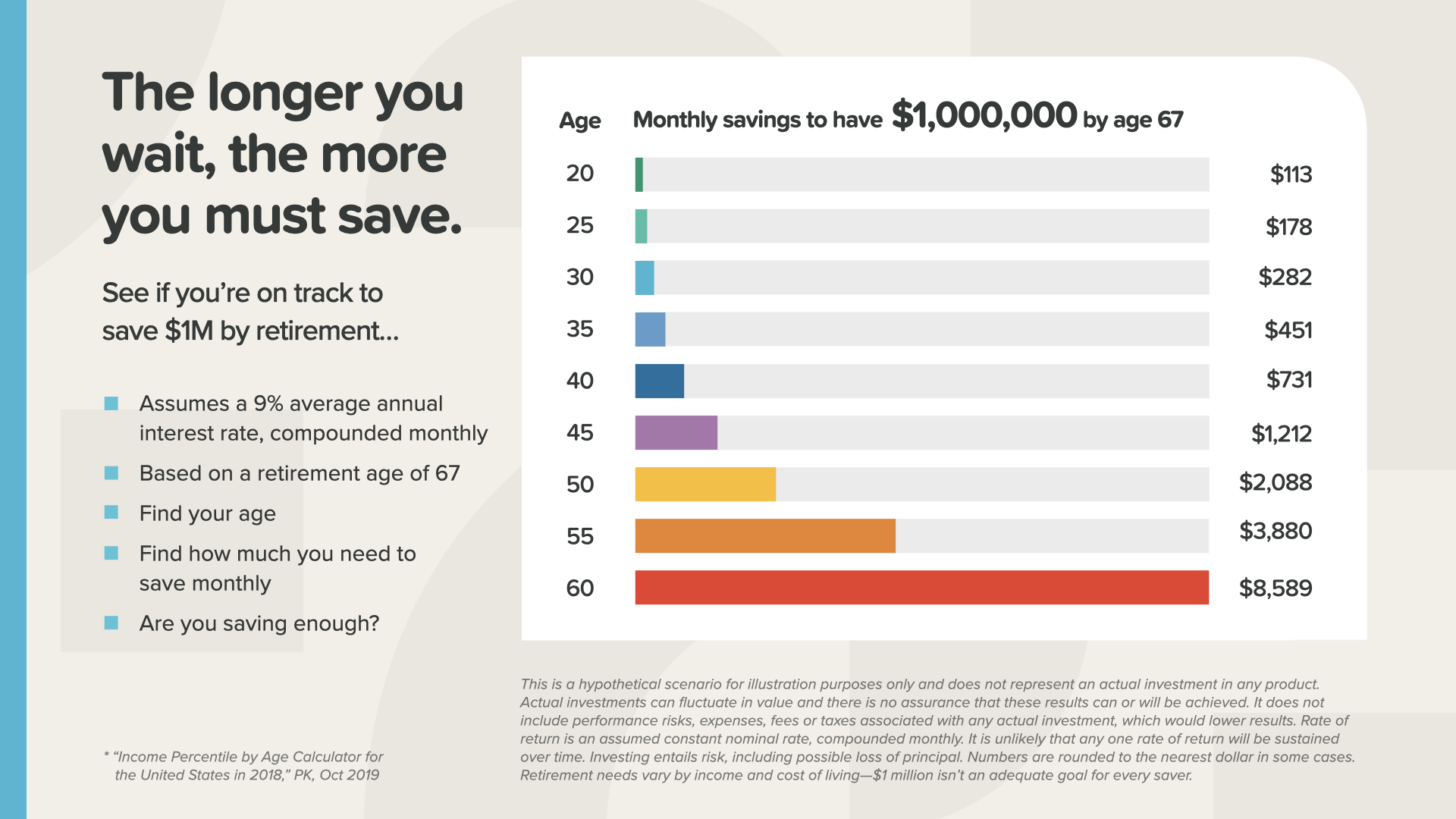

Narito ang isang larawan ng mga numero na naghahati-hati nito ayon sa edad. Para sa bawat milyon na gusto mo sa pagreretiro, makikita mo ang buwanang halaga na kailangan mong i-save. Sa edad na 30, kailangan mong mag-ipon ng $282 bawat buwan para magkaroon ng $1 milyon sa pagreretiro. Ngunit kung maghihintay ka hanggang sa edad na 40, kailangan mong makatipid ng $731 bawat buwan. Sa isang punto, malalampasan mo ang iyong kakayahang maabot ang buwanang halaga ng pagtitipid na kinakailangan. Hindi mo lang ito kayang bayaran. Sa puntong iyon, magkakaroon ka ng 2 pagpipilian—paliitin ang iyong mga pangarap, o humanap ng paraan para kumita ng mas maraming pera.

15% lang ng mga nasa hustong gulang ang inaasahan na makatanggap ng mana mula sa kanilang mga magulang ngayon. Kung gusto mong bigyan ang iyong mga anak ng $1 milyon sa kanilang pagreretiro, aling opsyon ang mas makatotohanan? Bibigyan mo sila ng $1 milyon bawat isa bilang cash kapag nasa hustong gulang na sila at sapat na ang naiipon mo—O—bumuo ka ng planong mag-ipon ng bahagi ng halagang iyon para sa bawat bata noong bata pa sila.

Pinagmulan ng 15% na istatistika para sa mga tala ng tagapagsalita para sa slide na ito: New York Life, Hulyo 2023, “Ang 'Great Wealth Transfer' ay isinasagawa ngunit halos kalahating umaasang may mana ay hindi pa handang pamahalaan ito, ayon sa New York Life Wealth Watch Survey. ” https://www.newyorklife.com/newsroom/2023/new-york-life-wealth-watch-great-wealth-transfer

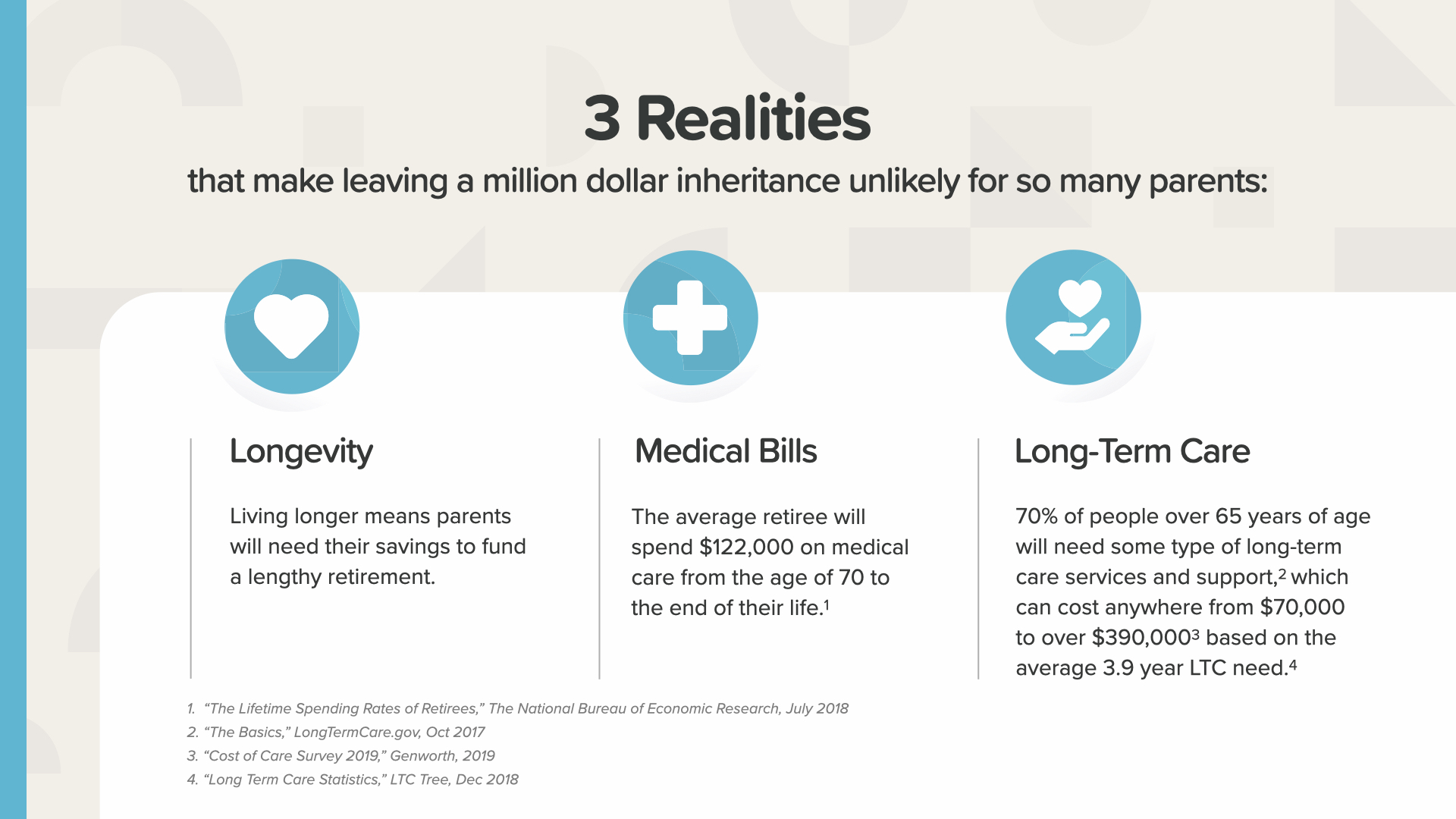

Alam namin kung gaano kahirap para sa mga magulang na may edad na sa pagreretiro na magpanatili ng mana para sa mga nasa hustong gulang na bata. Sa mas mahabang buhay ng mga nakatatanda, halos lahat ng kanilang naipon ay maaaring kailanganin upang mabayaran ang mga dekada ng mga gastusin, kabilang ang mga singil sa medikal at pangmatagalang pangangalaga. Maaaring alisin ng bagong realidad na ito ng mahabang buhay ang posibilidad na mag-iwan ng mana sa dating paraan.

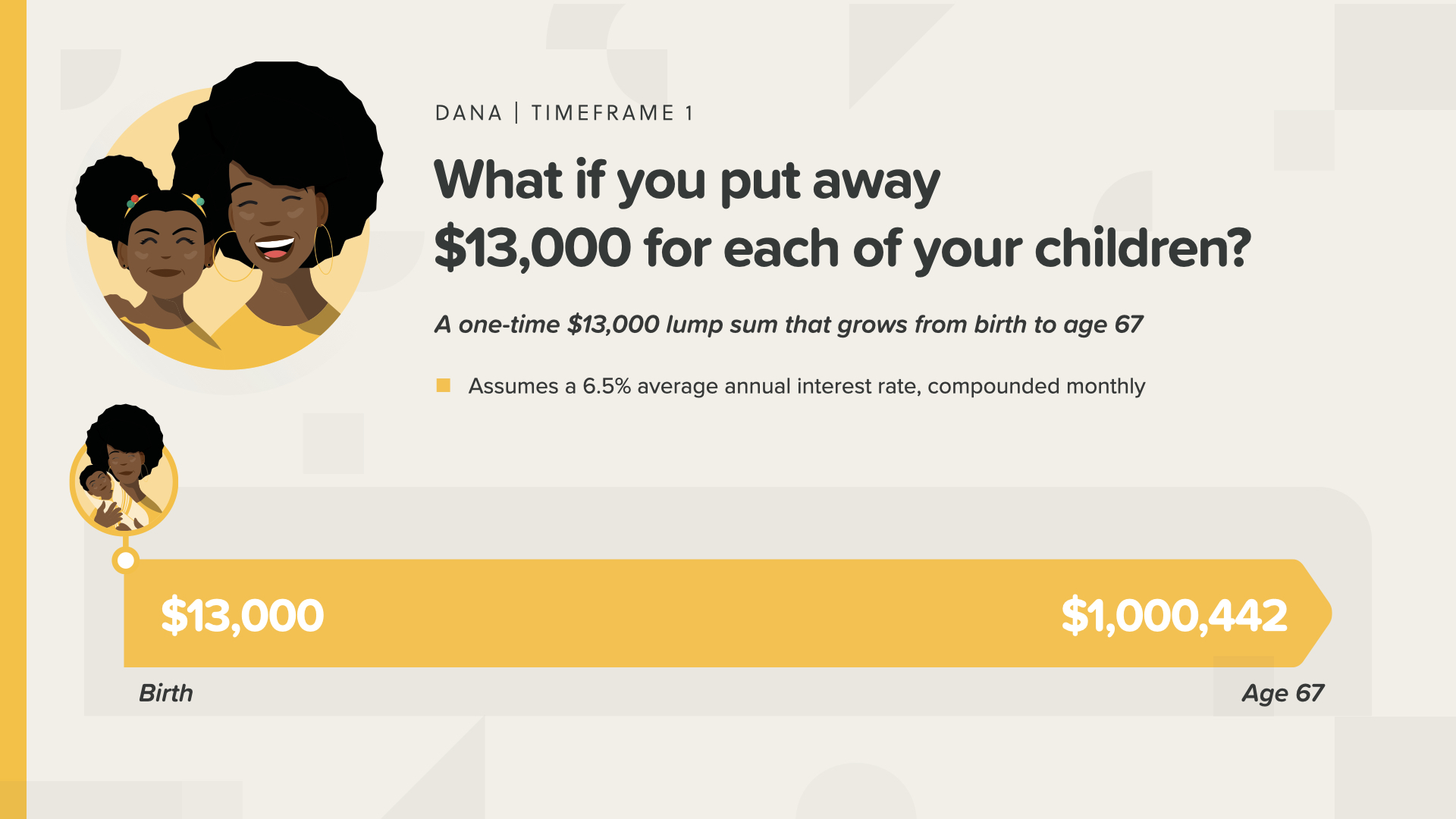

Kaya, maaari mo bang gamitin ang mga prinsipyo ng pera na natutunan mo ngayon para makaipon ng $1 milyon para sa iyong anak o apo? Maaaring ito ay .mas madali kaysa sa iyong iniisip.

Sa halimbawang ito, nagtabi si Dana ng $13,000 minsan at iniiwan ito doon mula sa kapanganakan ng kanyang anak hanggang sa maging 67 taong gulang ang kanyang anak. Lumalaki ito sa 6.5% hanggang mahigit $1 milyon.

Kung maghihintay si Dana hanggang sa makapagtapos ng high school ang kanyang anak na babae, ang kanyang anak na babae ay tumatanggap lamang ng humigit-kumulang $300,000 kapag siya ay 67 taong gulang. Malaking pagkakaiba ang magagawa ng 18 taon!

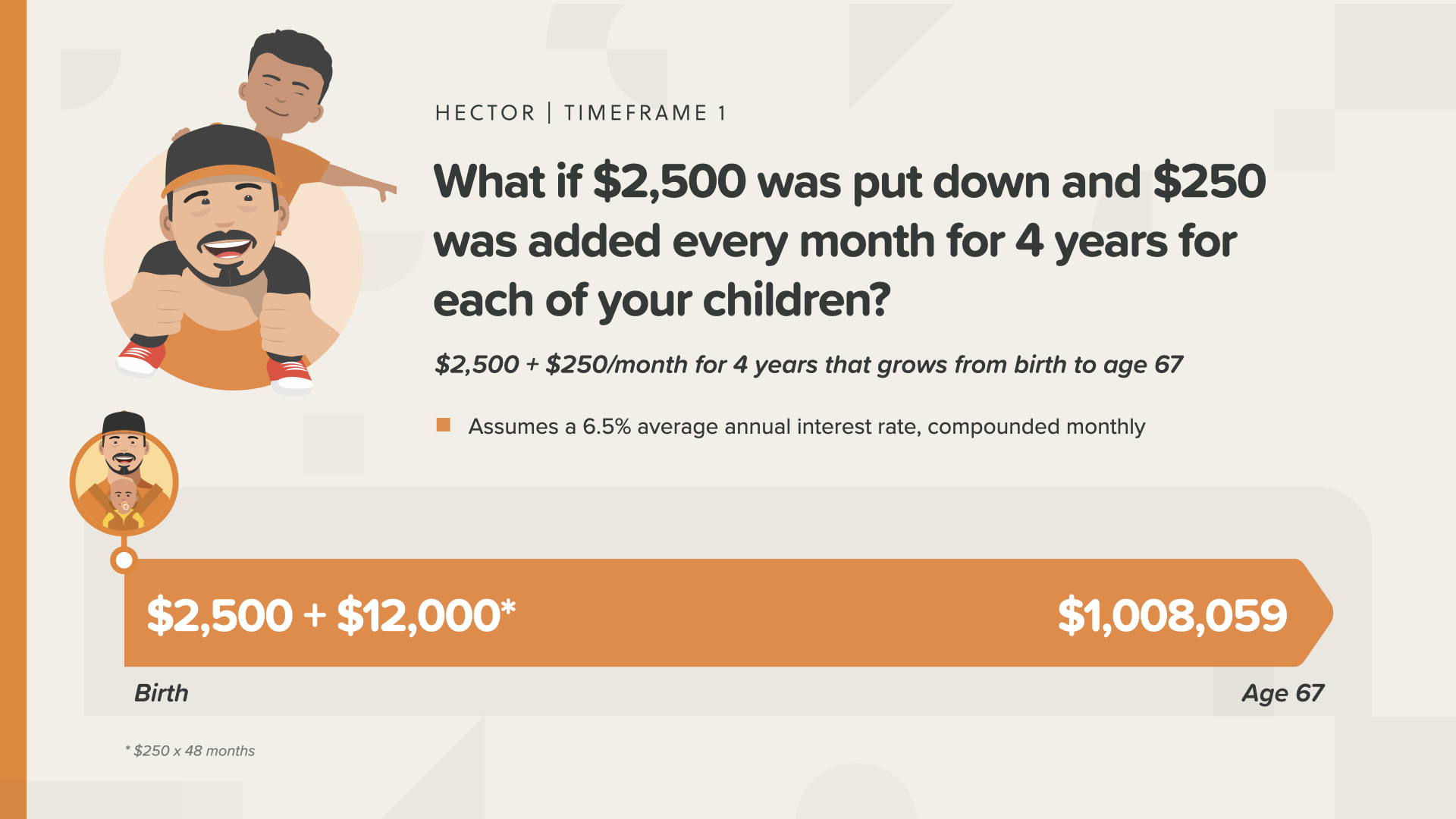

Si Hector ay walang $13,000 na nakaupo lang, ngunit gusto pa rin niyang magretiro ang kanyang anak na may $1 milyon. Siya at ang kanyang mga kamag-anak ay maaaring magtulungan upang makaipon lamang ng $2,500 ngayon at pagkatapos ay $250 na lang bawat buwan para sa susunod na 4 na taon. Tapos parang magic, maabot din nila ang goal—nagretiro din ang anak niya na naghihintay sa kanya ng $1 milyon.

Kung hihintayin ni Hector ang kanyang anak na maging 18 taong gulang, ito ay ang parehong kuwento na kung si Dana ay naghintay… ang halaga ng kanilang mga anak ay napupunta sa mas mababa. Mahigit sa $300,000.

Ngayon ay nakita mo na kung bakit tinatawag namin itong diskarteng Million Dollar Baby. Gaano kahalaga ang iyong mga anak balang araw—marahil kapag wala ka na—na inisip ng kanilang mga magulang ang kanilang kinabukasan, alam kung paano gumagana ang pera, at kumilos nang may pag-ibig para alagaan sila? Iyon ay isang 'salamat' na maaaring magpabago ng iyong legacy magpakailanman.

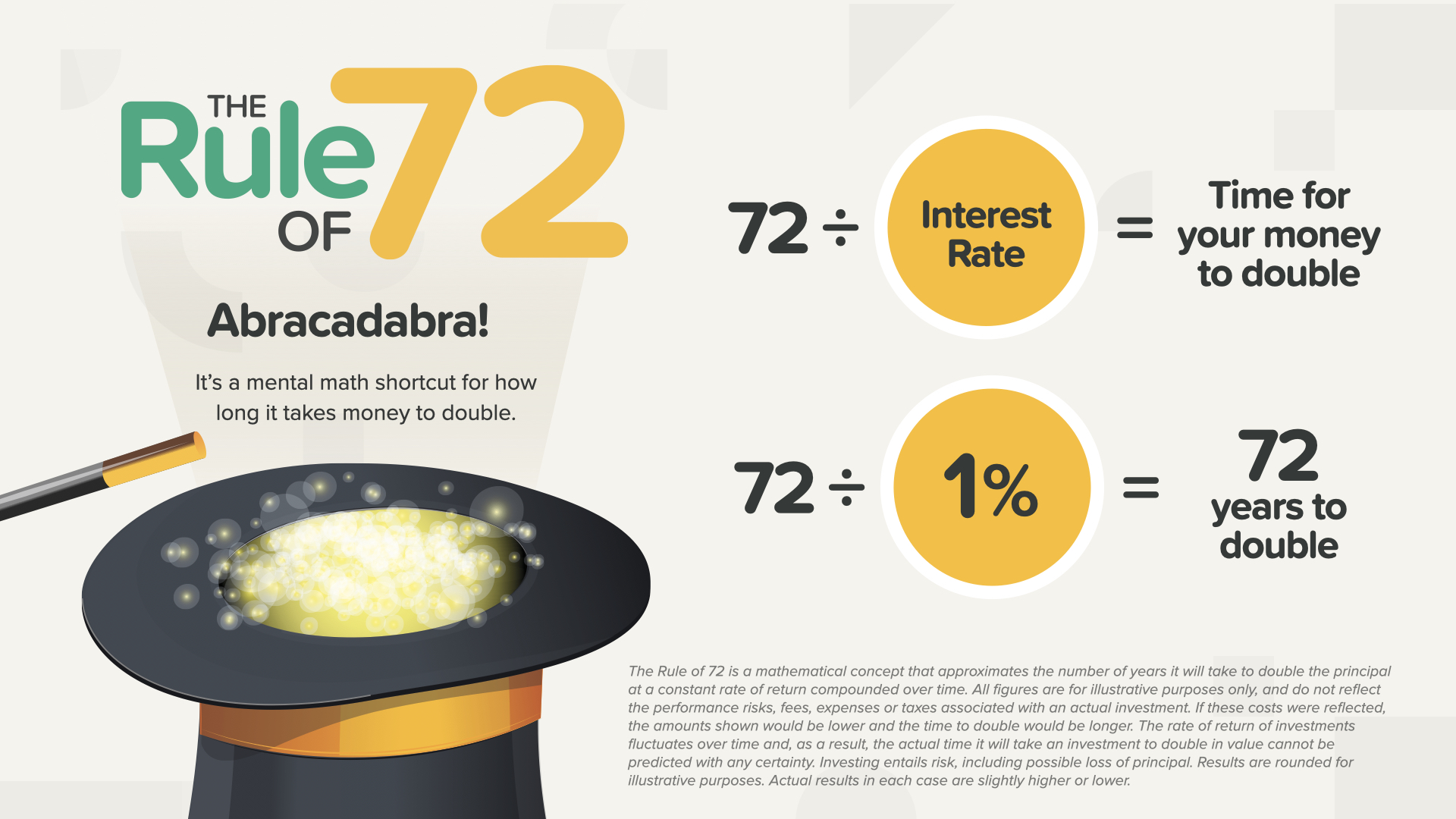

Nagsasaya ka ba? Ito ang paborito kong bahagi. Oras na para matutunan ang Rule of 72. Narinig na ba ito ng sinuman sa inyo? Ito ay isang maliit na kilalang shortcut sa mental math na ginamit ng mayayaman sa loob ng maraming taon. Dapat malaman ito ng lahat. Hatiin mo lang ang anumang rate ng interes sa numerong 72 at sasabihin nito sa iyo kung gaano katagal bago dumoble ang iyong pera. Ito ay gumagana PARA sa iyo kung nagtitipid ka ng pera. Gumagana ito laban sa iyo kung humiram ka ng pera. Sa 1%, inaabot ng 72 taon para maging $2 ang $1. matagal na yun. May sinumang sadyang pipiliin iyon? Ngunit napakaraming tao ang pumili ng mga rate na mababa, o mas mababa pa.

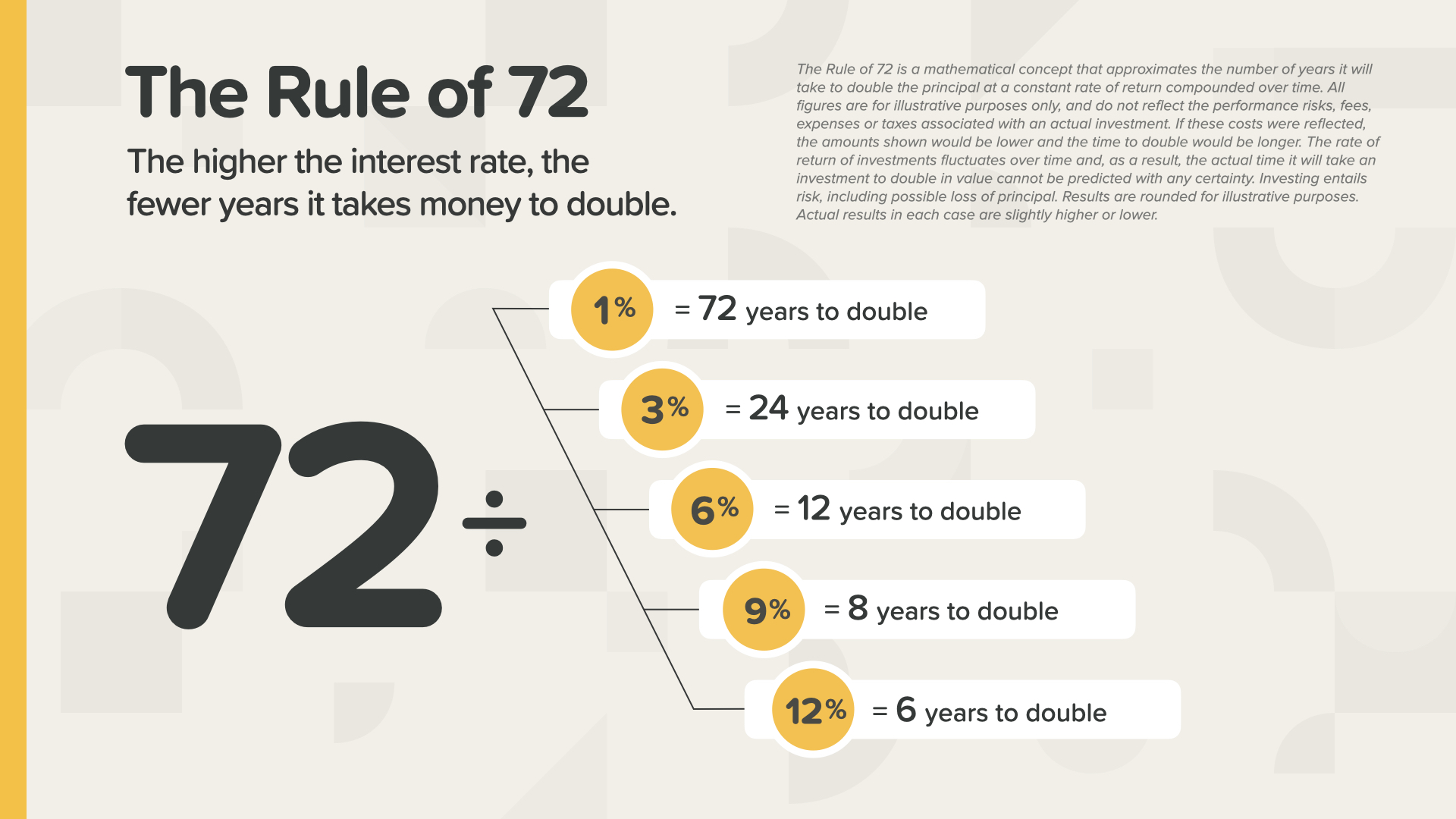

Tulad ng nakikita mo, ang mas mahusay na rate ng kita na makukuha mo, mas mabilis na doble ang iyong pera. Sa 3%, bawat 24 na taon... sa 6%, bawat 12 taon... sa 9%, bawat 8 taon... at sa 12%, bawat 6 na taon. Ngayon ay mas katulad nito.

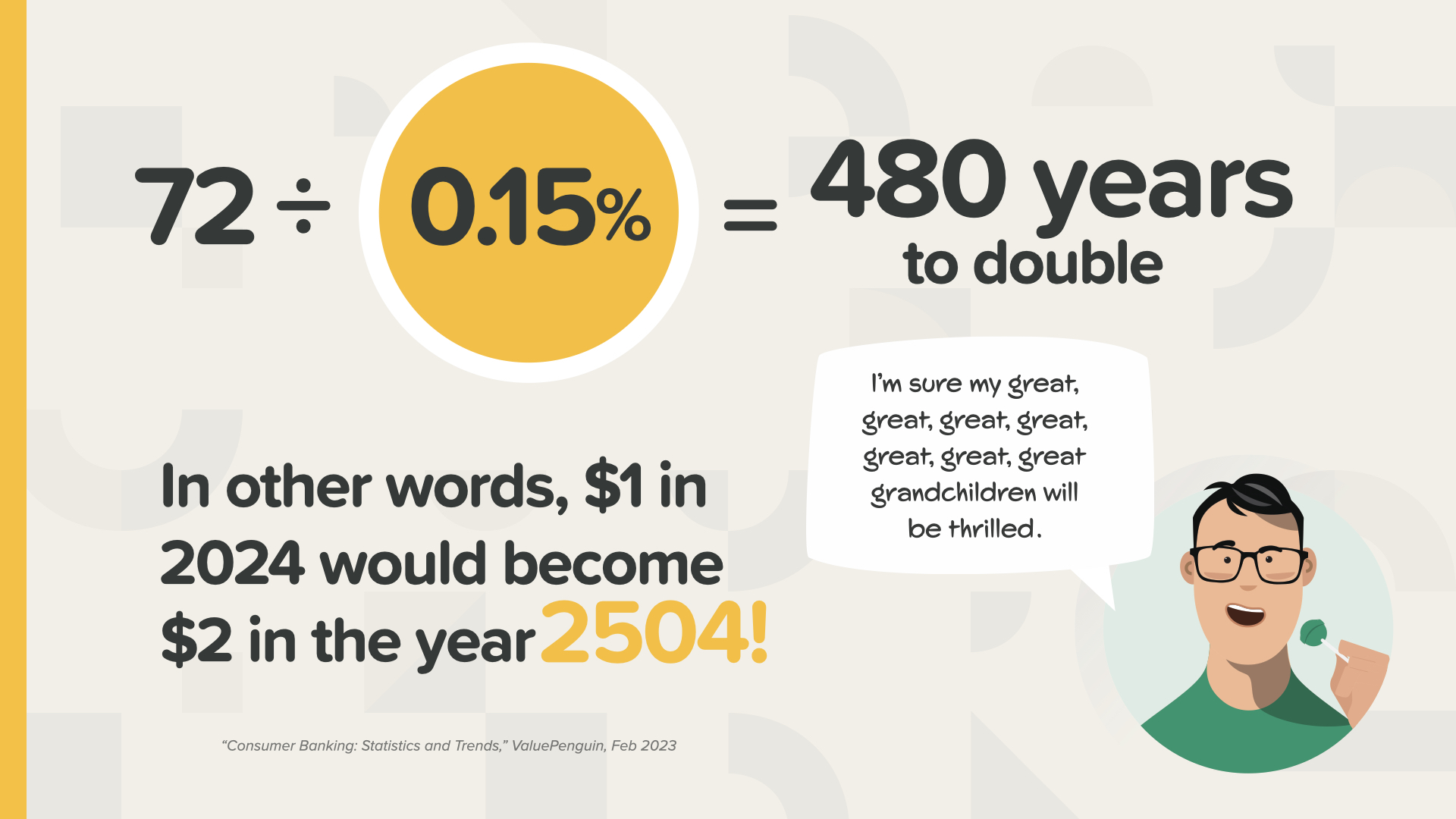

Sa rate ng return na 0.15%, kung hahatiin mo iyon sa 72, tumitingin ka sa 480 taon para dumoble ang iyong pera. Iyan ang taong 2504! Gaya ng sabi ni Clark, magugustuhan ito ng kanyang mga dakilang apo.

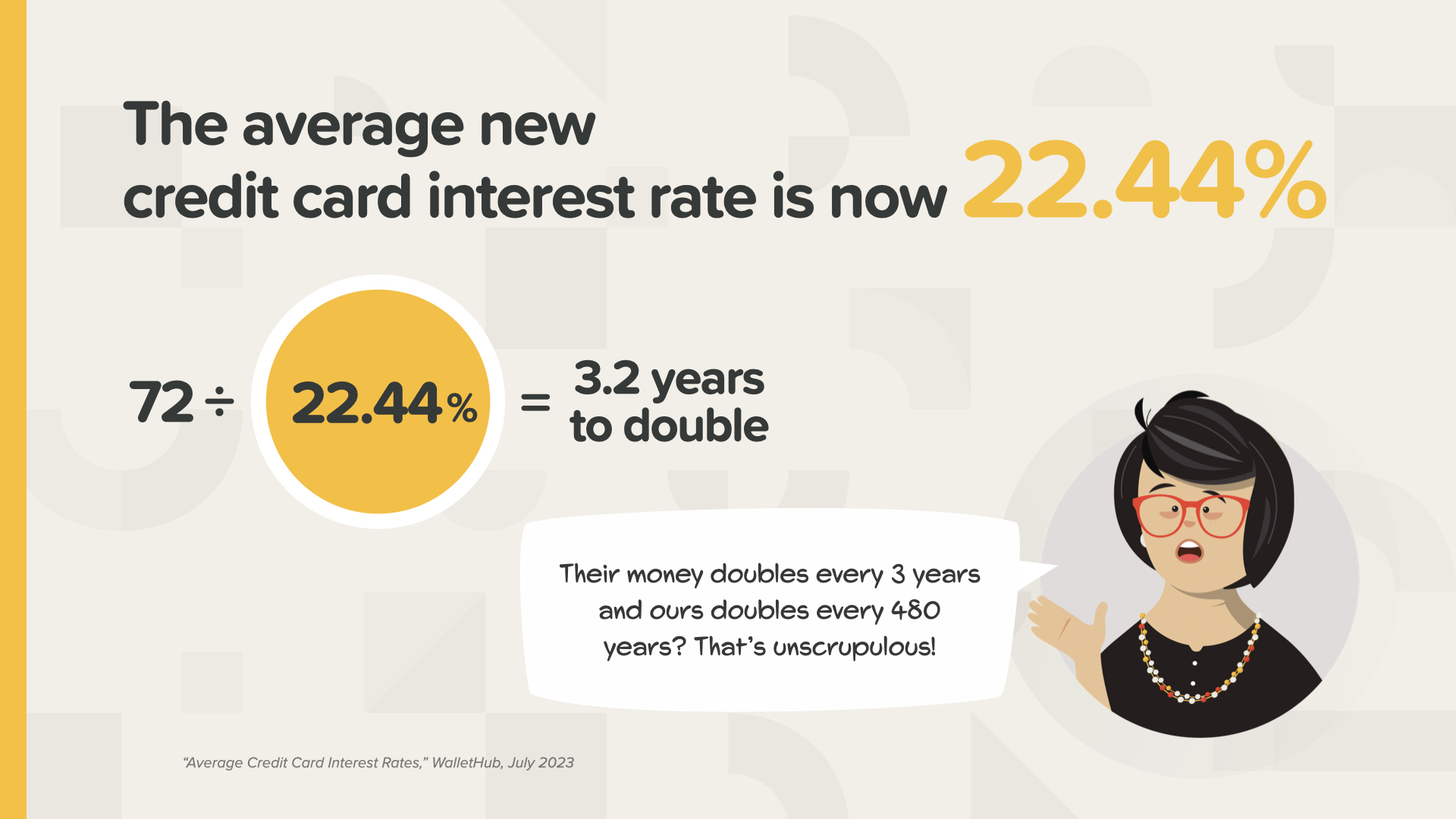

At, para malinawan kami, ang parehong lugar na nagbibigay sa iyo ng 0.15%, ay maaaring singilin ka ng higit sa 22% o higit pa para sa isang credit card. Ibig sabihin, doble ang kanilang pera kada 3.2 taon. Ngayon ay nakita mo na kung bakit ang subtitle ng aklat ay "Stop Being a Sucker." Kailangan mong malaman kung paano gumagana ang pera ngayon, hindi bukas—TODAY.

Ngayon, dadalhin ka namin sa 7 Money Milestones. Ito ang iyong sunud-sunod na plano ng aksyon na idinisenyo upang tulungan kang i-chart ang kurso mula sa kung nasaan ka ngayon, hanggang sa pinansiyal na seguridad at kalayaan. Ang magandang balita ay walang sinuman ang nauuna o masyadong malayo para makinabang sa mga Milestone na ito.

Ang bawat Milestone ay isang kritikal na hakbang upang matulungan kang maabot ang iyong financial summit. Dahil sa oras na ito na magkasama tayo ngayon, pinapataas mo ang iyong konsepto ng financially literacy-by-concept, diskarte-by-diskarte—natututong kontrolin ang iyong personal na pananalapi, na makakatulong sa iyo na bigyan ka ng kumpiyansa na talakayin ang iyong sitwasyon sa isang propesyonal sa pananalapi—na lubos naming inirerekomenda.

Ang unang Milestone ay isa na malapit mo nang kumpletuhin. Sinimulan mo ang Milestone #1—Edukasyong Pananalapi—sa unang bahagi ng session na ito. Ikaw ay nagiging mas handa sa pananalapi sa bawat slide na aming saklaw. Gayundin, tandaan na ang isang propesyonal sa pananalapi ay ang pinakamahusay na tao na lapitan para sa mga katanungan sa mga detalye. Maaari kong talakayin ang mga ito sa iyo kung wala ka o kailangan mo ng tulong sa pagpili ng isa. Narito ang isa pang paraan upang sabihin ito…

Sa digmaan para sa iyong pera, mayroong 2 mahahalagang tool na kakailanganin mo upang manalo. Alam namin na ang pinakamagandang panimulang punto para sa lahat ay ang pagsamahin ang isang pinansyal na edukasyon sa isang propesyonal sa pananalapi. Seryosohin ang edukasyong ito. Hindi mo ito nakuha sa paaralan, sa iyong mga magulang, o mga kaibigan. Tratuhin ang iyong pananalapi sa antas ng dedikasyon na inilagay mo sa iyong kalusugan. Mag-Google ng mga bagay, magtanong... ngunit pagkatapos ay bumaling sa isang taong pinagkakatiwalaan mo na gumagawa nito para mabuhay.

Ang Wastong Proteksyon ay Milestone #2 para sa isang mahalagang dahilan. Kailangan mong protektahan ang iyong sarili at ang iyong pamilya mula sa posibleng pagkawala ng kita o ipon sa hinaharap bago mo simulan ang natitirang bahagi ng paglalakbay na ito. Kung ikaw ay mamatay nang maaga, ang iyong pamilya ay maaaring iwanang wala ang iyong kita bilang karagdagan sa pagiging wala ka. Maaaring hindi sapat ang iyong kasalukuyang ipon para pangalagaan ang mga ito.

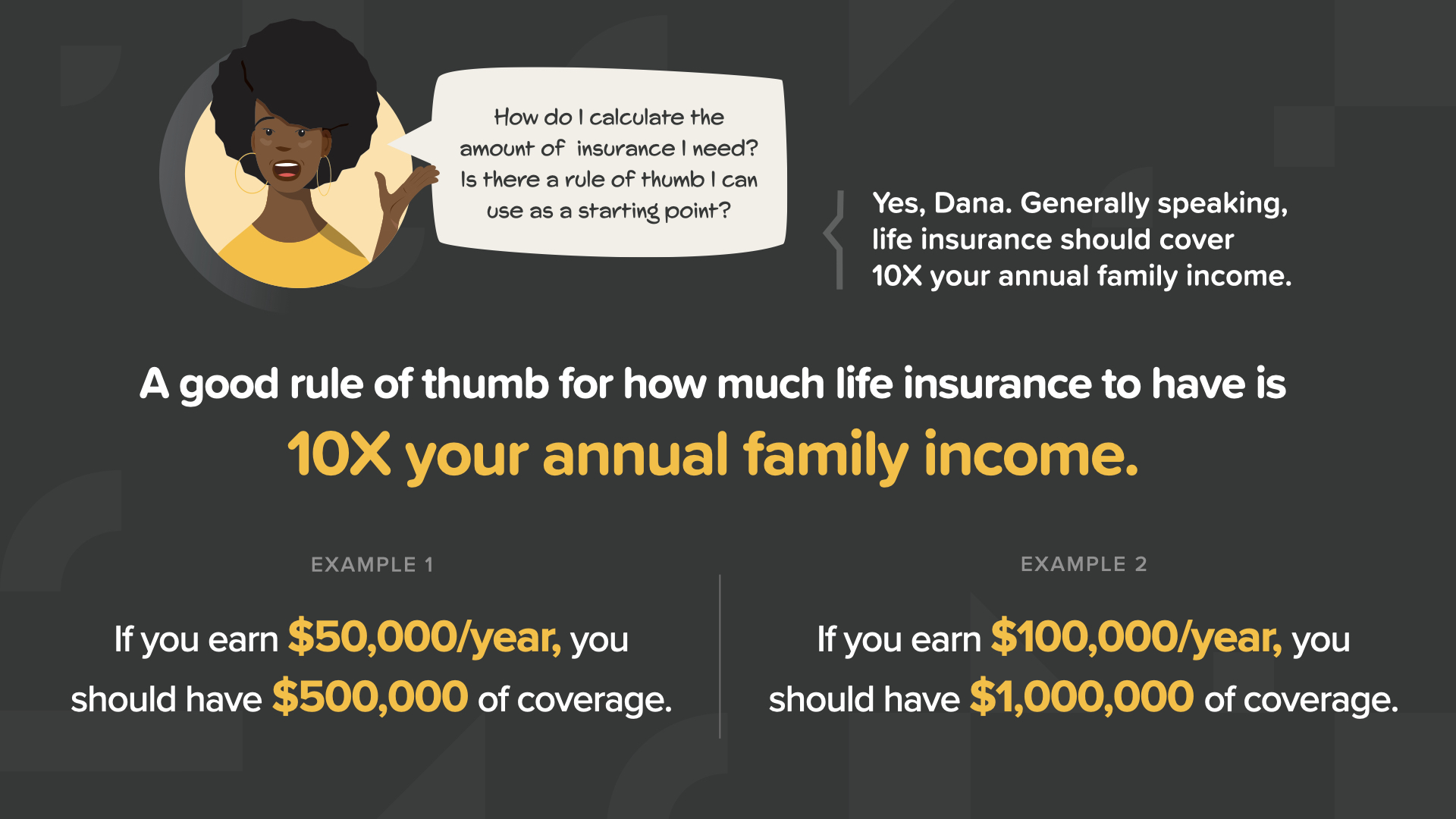

Magkano ang life insurance na dapat mayroon ka? Ang sagot ay iba ito para sa lahat, batay sa iyong sitwasyon. Gayunpaman, bilang panuntunan ng hinlalaki, inirerekomenda naming isaalang-alang mo ang pagkakaroon ng life insurance coverage na hindi bababa sa 10X ng iyong taunang kita ng pamilya. Bilang halimbawa, kung kumikita ka ng $50,000/taon, dapat mong isaalang-alang ang $500,000 sa coverage. Sa isang konserbatibong 5% rate ng return, ang interes sa lump sum na iyon ay papalitan ang kalahati ng iyong kita.

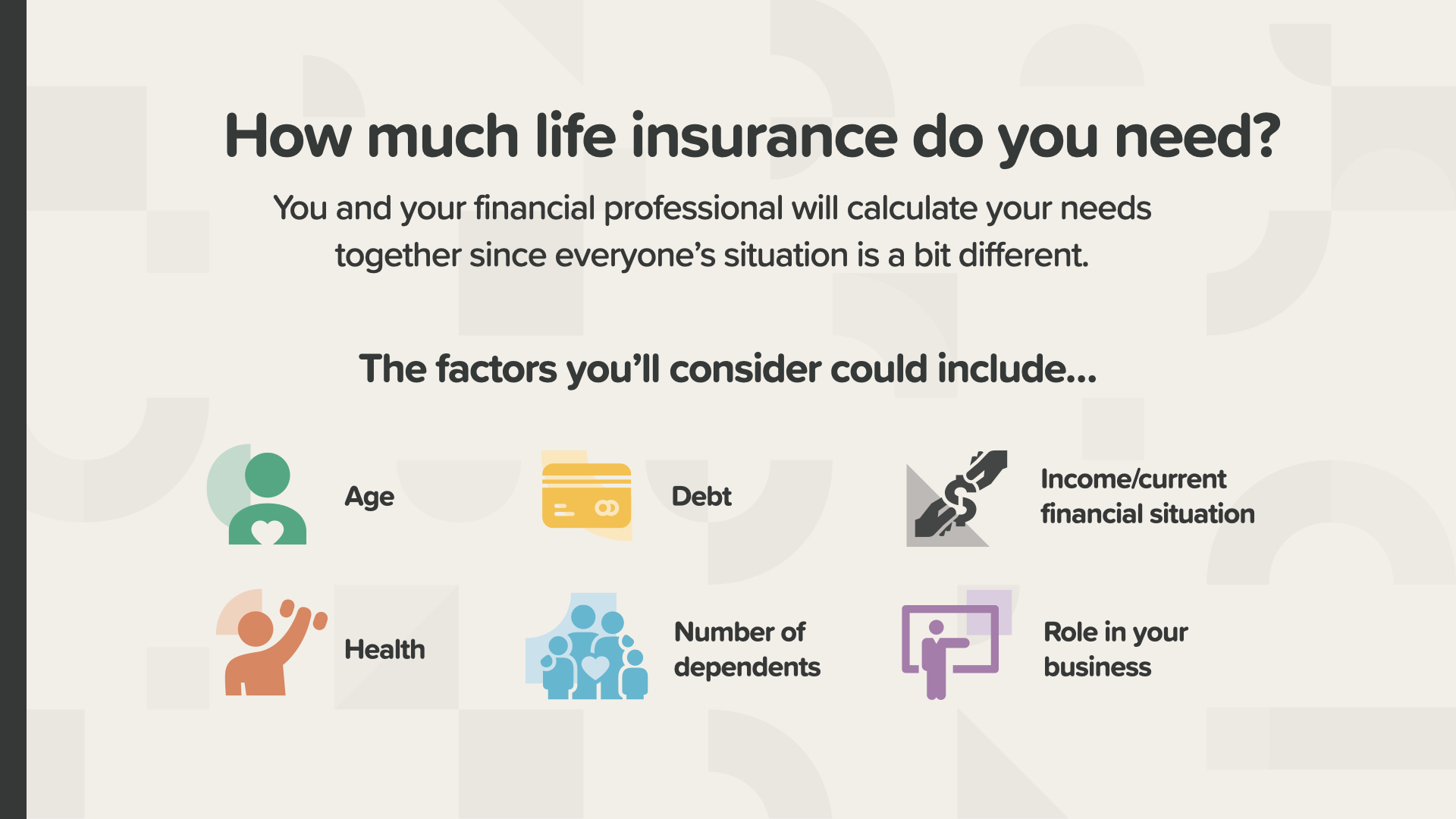

Para sa mas tiyak na pagkalkula ng mga pangangailangan ng iyong pamilya, tanungin ang iyong propesyonal sa pananalapi. Magkasama, maaari mong isaalang-alang ang mga kadahilanan tulad ng kung gaano ka katanda, kung gaano kalaki ang iyong utang, ang iyong kalusugan, ang iyong bilang ng mga umaasa, ang iyong tungkulin sa iyong negosyo, at ang iyong pangkalahatang sitwasyon sa pananalapi.

Ang parehong mga tao na minamaliit kung gaano karaming seguro sa buhay ang kailangan nila, ay may posibilidad na mag-overestimate kung magkano ang halaga nito. Ang parehong mga pagpapalagay ay maaaring pigilan ang mga pamilya sa paglalagay ng tamang proteksyon sa lugar. Gaya ng sabi ng insure.com , "59% lang ng mga Amerikano ang may seguro sa buhay, at humigit-kumulang kalahati sa mga iyon ay kulang sa seguro."

Ang seguro sa buhay ay nabibilang sa dalawang pangunahing kategorya: Pansamantala at Permanente. Una, tingnan natin ang Temporary life insurance, na mas karaniwang tinatawag na "Term" insurance. Tinatawag itong ganyan dahil nagbibigay ito ng proteksyon sa seguro sa buhay para sa isang tiyak na yugto ng panahon—tulad ng 10, 20, o 30 taon. Ito ang pinaka-abot-kayang seguro sa buhay na magagamit dahil nagbibigay ito ng isang pangunahing tampok—isang benepisyo sa kamatayan, na ang perang ibinayad sa benepisyaryo kapag namatay ang nakaseguro—at dahil mag-e-expire ito pagkatapos ng termino.

Sa term life insurance, posibleng magkaroon ng pinansiyal na proteksyon para sa iyong pamilya o negosyo na may medyo maliit na buwanang bayad. Maaari itong maging angkop para sa sinumang may limitadong badyet sa panahon ng mataas na pananagutan sa pananalapi—tulad ng pagpapalaki sa iyong mga anak, pagbabayad ng mga bagay tulad ng iyong sangla o kolehiyo—at pagpapatakbo ng iyong kumpanya kung isa kang may-ari ng negosyo.

Ngunit ano ang mangyayari kapag natapos na ang termino sa iyong insurance? Mayroong dalawang mga senaryo na maaari mong tingnan. Ang Scenario 1 ay kung hindi mo na kailangan ng coverage, maaari mo na lang hayaang matapos ang iyong patakaran. Walang gulo, walang gulo. Ngunit paano kung, pagkatapos ng iyong termino, kailangan mo pa rin ng coverage dahil binabayaran mo pa rin ang iyong bahay o ikaw ay isang single income couple? O baka sinusuportahan mo ang mga malalaking anak o apo—o pinapatakbo mo pa rin ang iyong kumpanya? Para sa mga kadahilanang ito at sa iba pa, maaari mong isaalang-alang ang Scenario 2—pagpapanatili ng iyong term insurance.

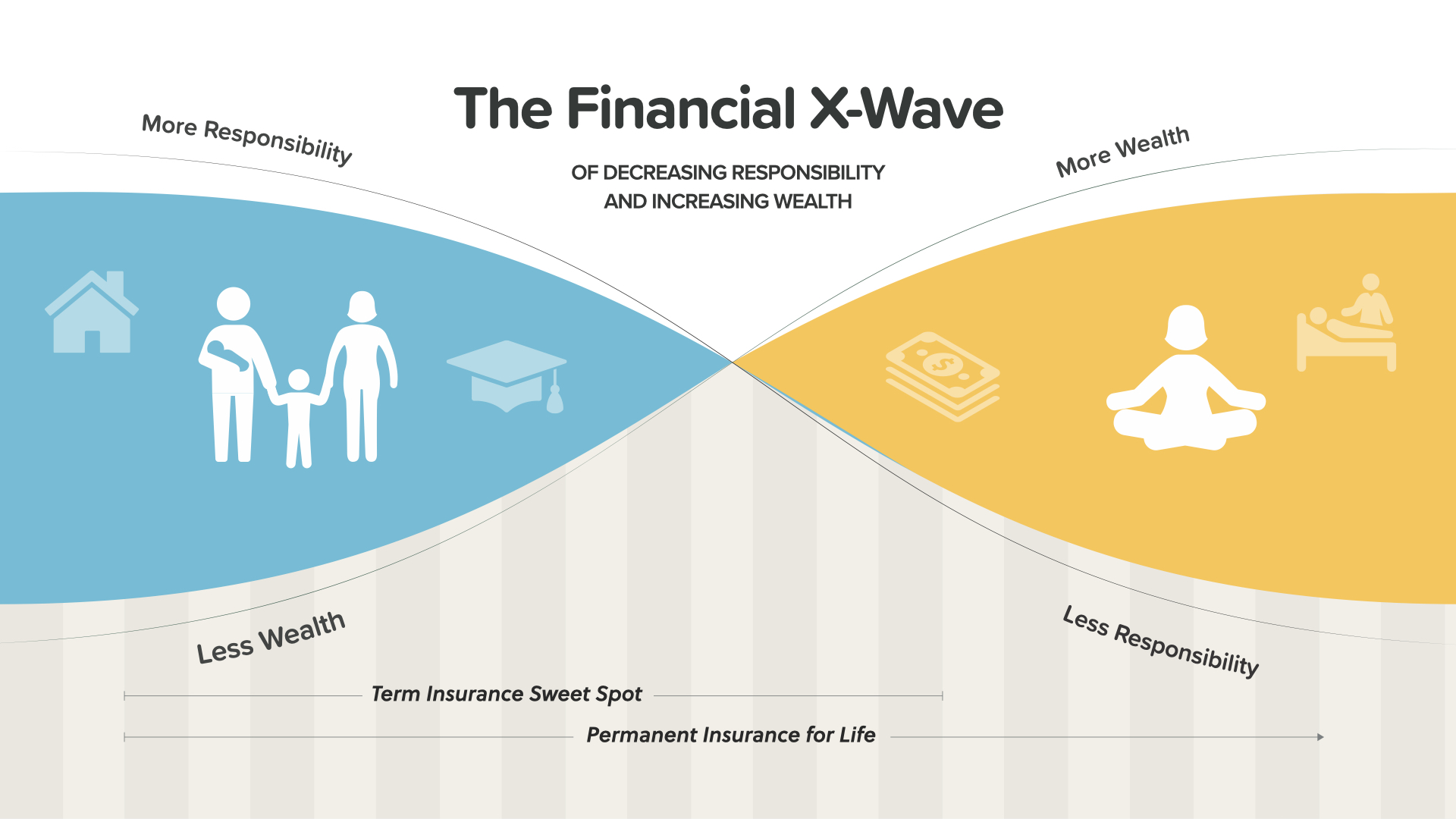

Ito ang tinatawag nating "The Financial X-Wave." Sa iyong mga kabataan—na kinakatawan sa asul sa kaliwa—karaniwan kang may mas maraming responsibilidad at mas kaunting naipon na kayamanan. Sa iyong mga susunod na taon—ang dilaw na bahagi—ang plano ay para sa iyong naipong yaman na tumaas habang ang iyong mga responsibilidad ay umaasa na bumababa. Karaniwang pinakakapaki-pakinabang ang term insurance kapag mas mataas ang iyong mga responsibilidad at mas mababa ang kayamanan—sa kaliwang bahagi. Kung ang dalawang salik na ito ay lumiliko sa ibang pagkakataon sa buhay gaya ng binalak, ang term insurance ay nagiging hindi gaanong praktikal. Matutulungan ka ng iyong propesyonal sa pananalapi na tingnan kung paano mailalapat ang X-Wave sa iyong sitwasyon.

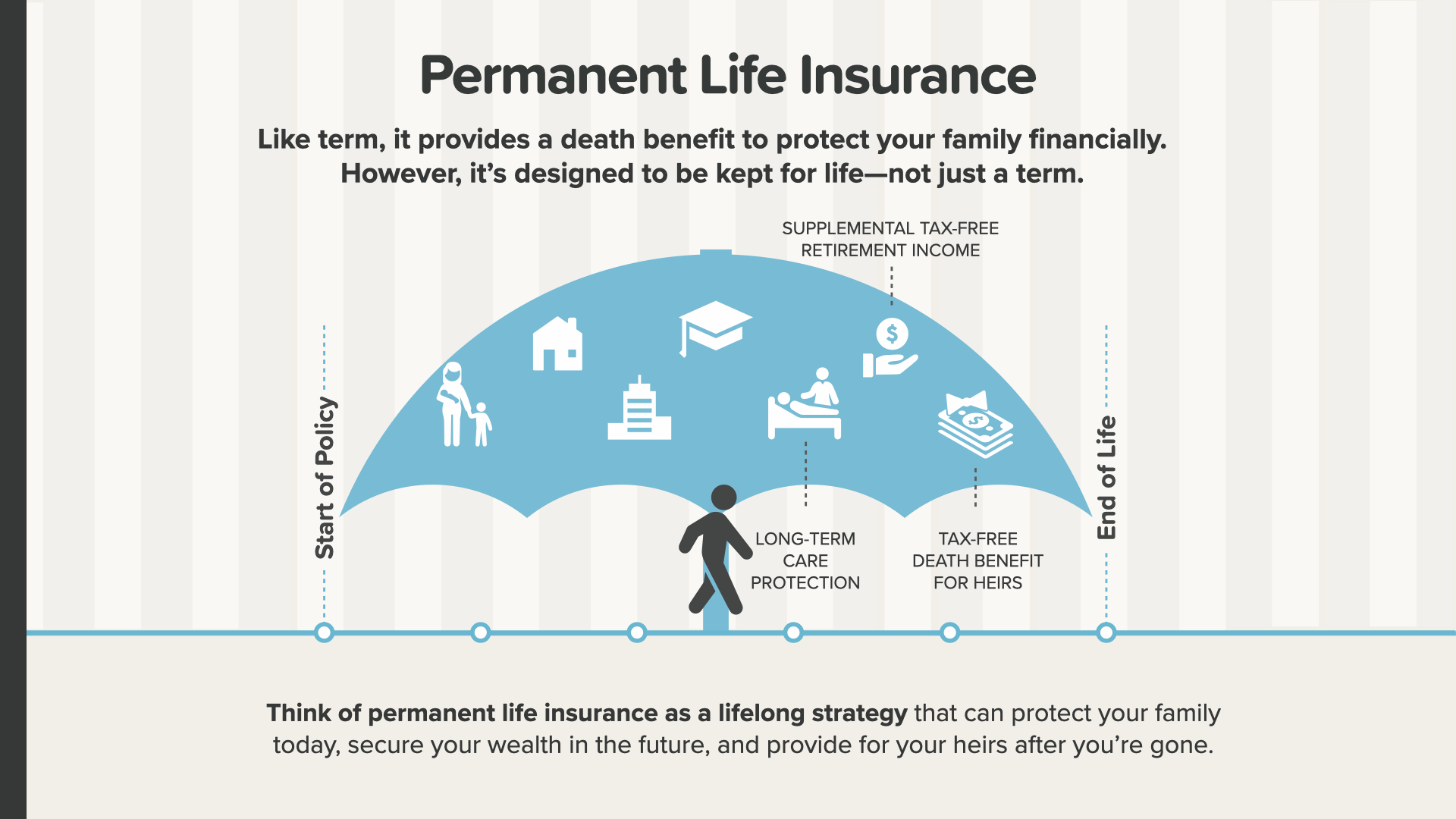

Ngayon, tingnan natin ang permanenteng seguro sa buhay. Tulad ng termino, nagbibigay ito ng benepisyo sa kamatayan upang maprotektahan ang iyong pamilya sa pananalapi; gayunpaman, ang permanenteng insurance ay idinisenyo upang panatilihin at protektahan ka sa buong buhay mo—hindi lamang para sa isang limitadong panahon. Isipin ang permanenteng seguro sa buhay bilang isang panghabambuhay na diskarte na mapoprotektahan ang iyong pamilya ngayon, matiyak ang iyong kayamanan sa hinaharap, at maibigay ang iyong pamilya pagkatapos mong mawala.

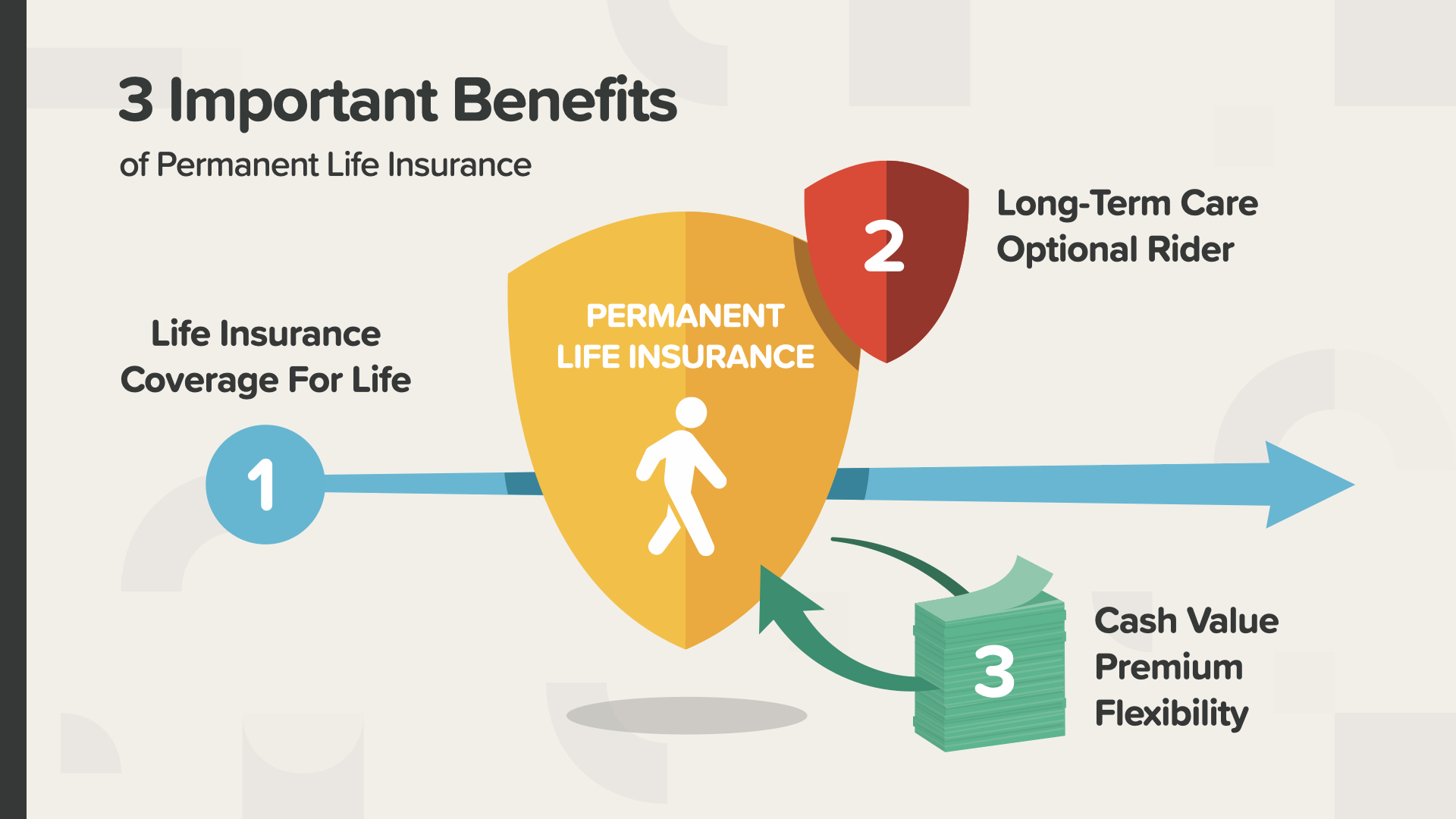

Mayroong 3 mahalagang benepisyo ng permanenteng seguro sa buhay. Ang numero uno ay proteksyon sa seguro sa buhay para sa iyong buong buhay. Dalawa—na may maraming permanenteng patakaran sa buhay, maaari kang magdagdag ng pangmatagalang pangangalaga bilang isang opsyonal na rider. At ang pangatlo ay ang iyong naipon na halaga ng pera, na maaaring magbigay sa iyo ng kakayahang umangkop sa mga premium—ang ibig sabihin nito ay kung hindi mo mabayaran ang iyong mga premium sa ilang kadahilanan, maaari silang mabayaran mula sa iyong halaga ng pera.

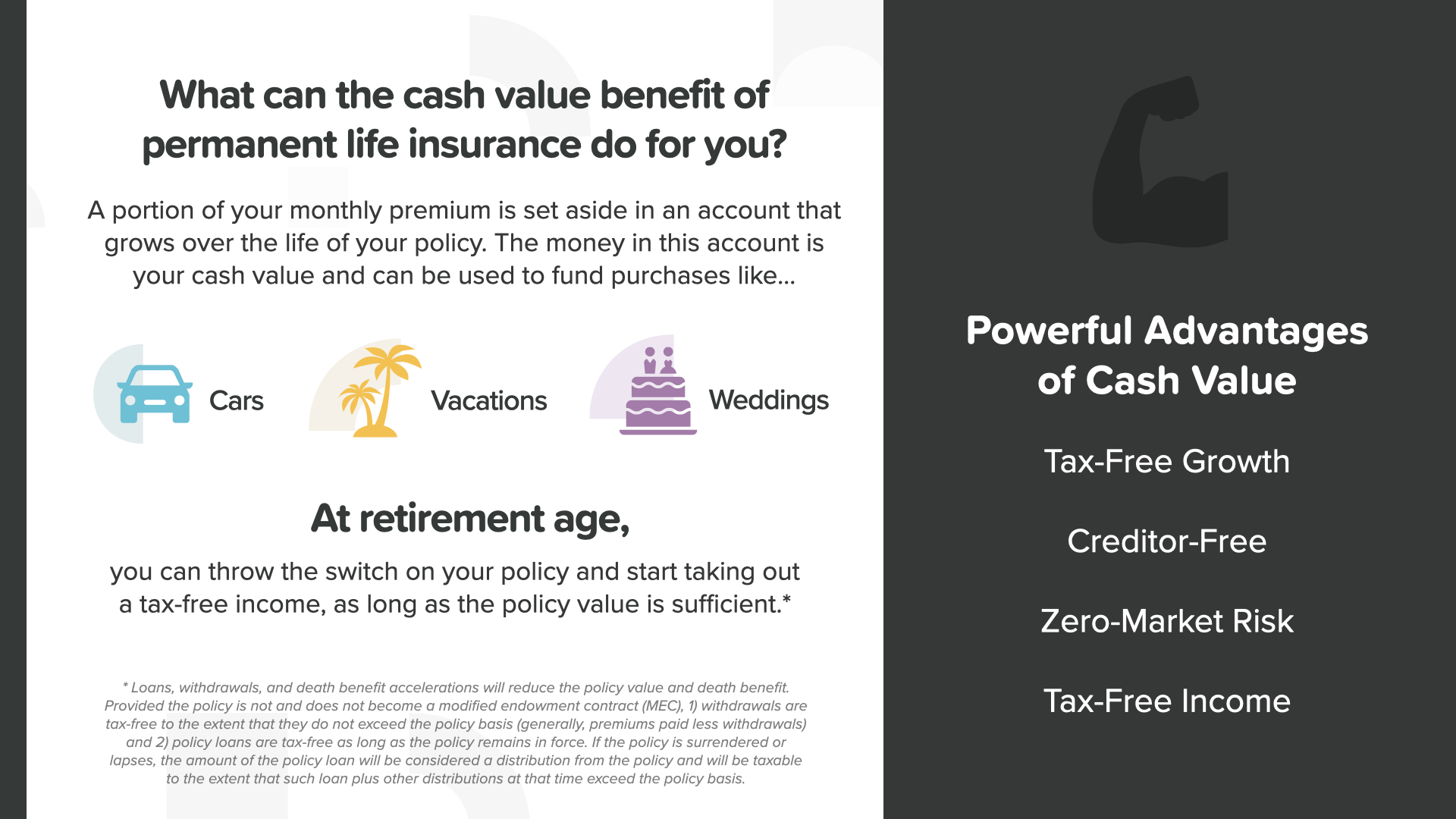

Pag-usapan natin kung ano ang bahagi ng cash value ng permanenteng seguro sa buhay at kung bakit ito maaaring maging napakahalaga. Ang isang bahagi ng iyong buwanang premium ay nakatabi sa isang account na lumalaki sa buong buhay ng iyong patakaran. Ang pera sa account na iyon ay ang iyong cash accumulation at maaaring gamitin para pondohan ang mga pagbili sa hinaharap—makikita mo ang ilang mga posibilidad sa screen doon. Bilang karagdagan sa walang panganib sa merkado, walang buwis na paglago, kita, at legacy gaya ng nabanggit lang namin, ang halaga ng cash ng life insurance ay maaari ding maging creditor-proof—ibig sabihin, hindi maaaring sundan ito ng mga nagpapautang. Kung titingnan mo silang lahat nang magkasama, ang mga bentahe ng benepisyo ng cash value ay napakalakas.

Ang Pangmatagalang Pangangalaga—LTC—ang saklaw ng insurance ay nakakatulong na masakop ang mga gastusin mula sa bulsa na maaari talagang magdagdag. Maaari itong gamitin upang magbayad para sa mga kwalipikadong serbisyo tulad ng pangangalaga sa tahanan ng pag-aalaga, pangangalaga sa kalusugan sa tahanan, pangangalaga sa tulong sa pamumuhay, o pangangalaga sa araw ng matatanda. At hindi mo alam kung—O KAILAN—maaaring kailanganin mo ito.

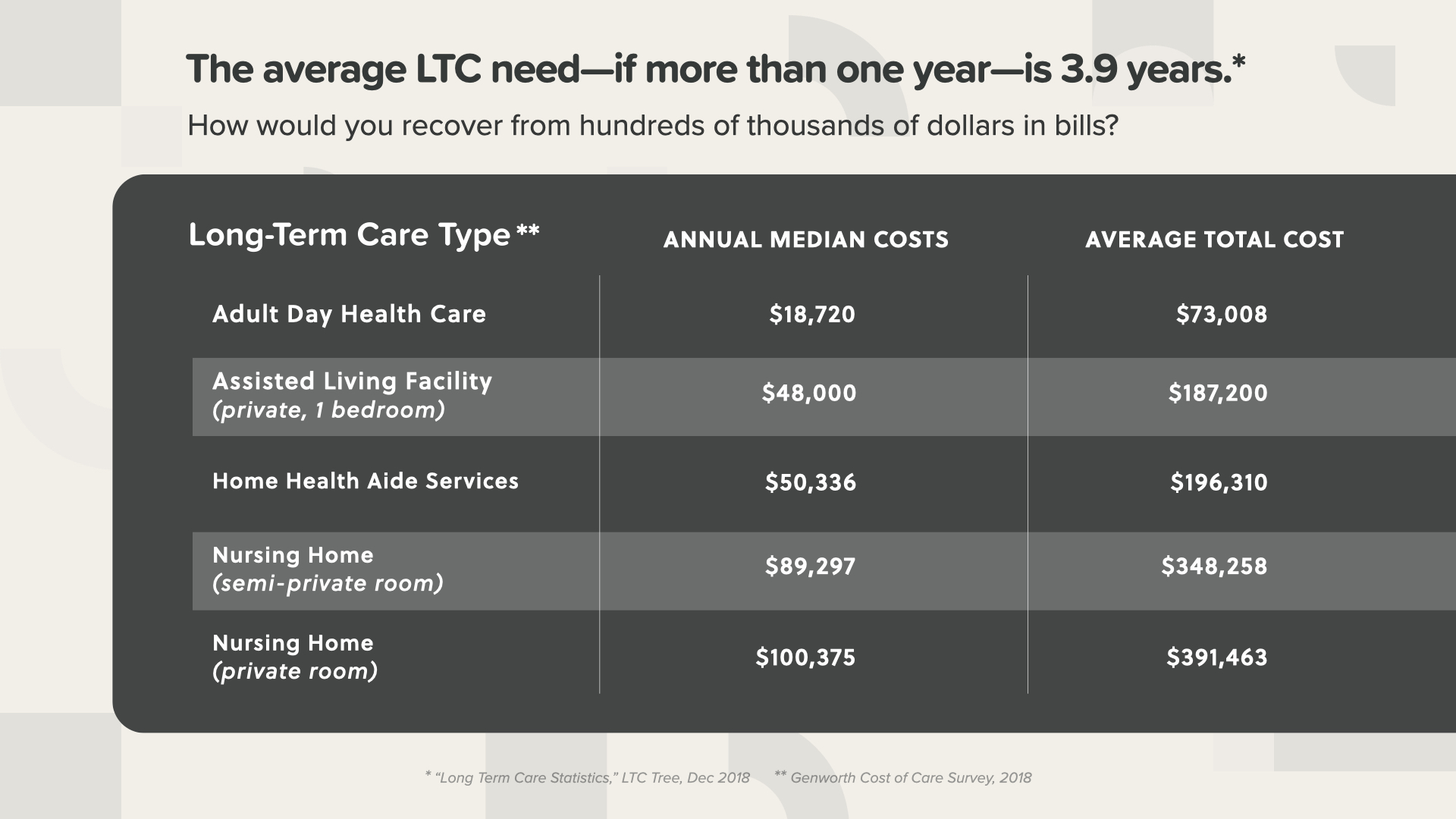

AT kung gagawin mo… ang karaniwang pangmatagalang pangangailangan ng pangangalaga—kung higit sa isang taon—ay tumatagal ng 3.9 na taon. Tulad ng nakikita mo dito, ang average na kabuuang gastos ay maaaring maging isang nakapipinsalang gastos kung hindi saklaw ng isang patakaran. Ang gastos na walang saklaw ng LTC ay maaaring maubos ang isa o higit pa sa iyong mga asset sa pagtitipid na iyong inaasahan para sa hinaharap.

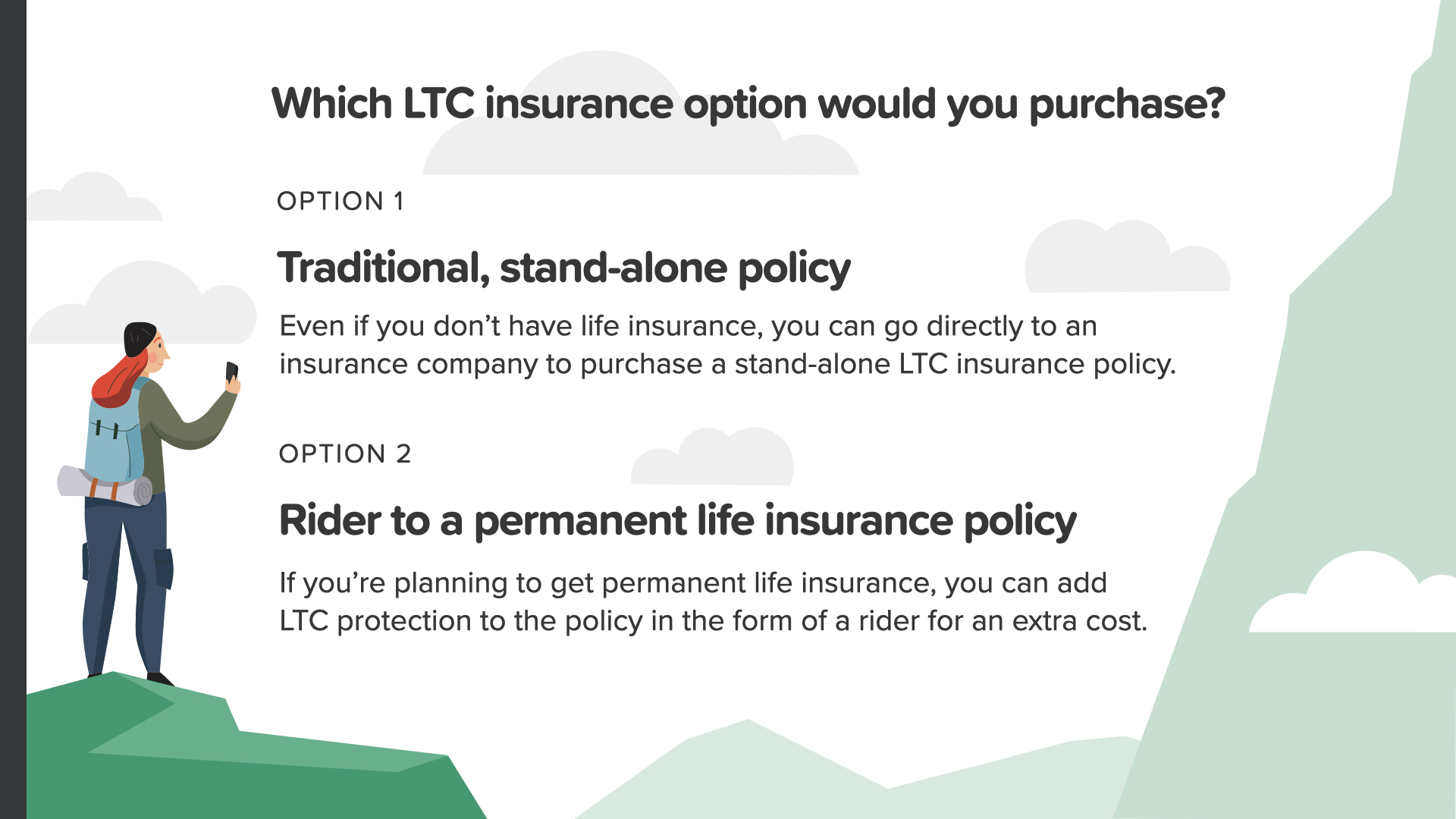

Mayroong ilang mga opsyon sa pangmatagalang pangangalaga na dapat mong tingnan. Ang una ay isang tradisyonal, stand-alone na patakaran. Kahit na wala kang seguro sa buhay, maaari kang pumunta nang direkta sa isang kompanya ng seguro upang bumili ng isang stand-alone na patakaran sa LTC. O—kung available ito, maaari kang magdagdag ng rider sa iyong permanenteng patakaran sa seguro sa buhay para sa dagdag na gastos. Dapat tingnan ng lahat ang pagpipiliang ito.

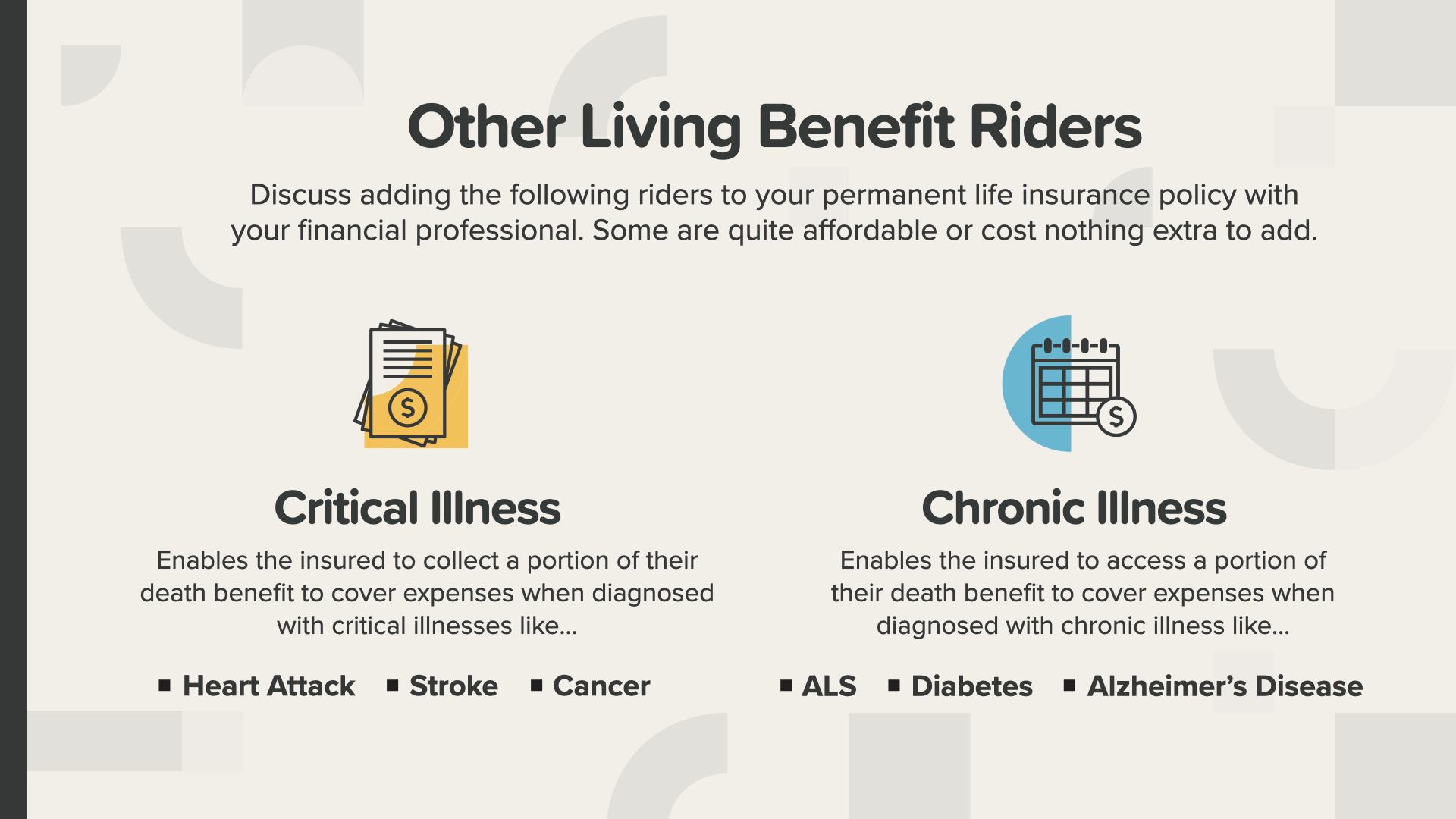

Ang mga sakay ng pangmatagalang pangangalaga ay hindi lamang ang magagamit na mga sakay. Maaari mo ring isaalang-alang ang iba pang mga benepisyo sa pamumuhay tulad ng mga sumasakay sa kritikal at malalang sakit na makakatulong na iligtas ang araw kung nahaharap ka sa alinman sa mga hamon sa kalusugan tulad ng nakikita mo sa screen. Dapat mong talakayin ang pagdaragdag ng mga sumasakay na ito sa iyong permanenteng patakaran sa seguro sa buhay kasama ng iyong propesyonal sa pananalapi. Ang ilan ay mura o kahit na walang dagdag na idagdag.

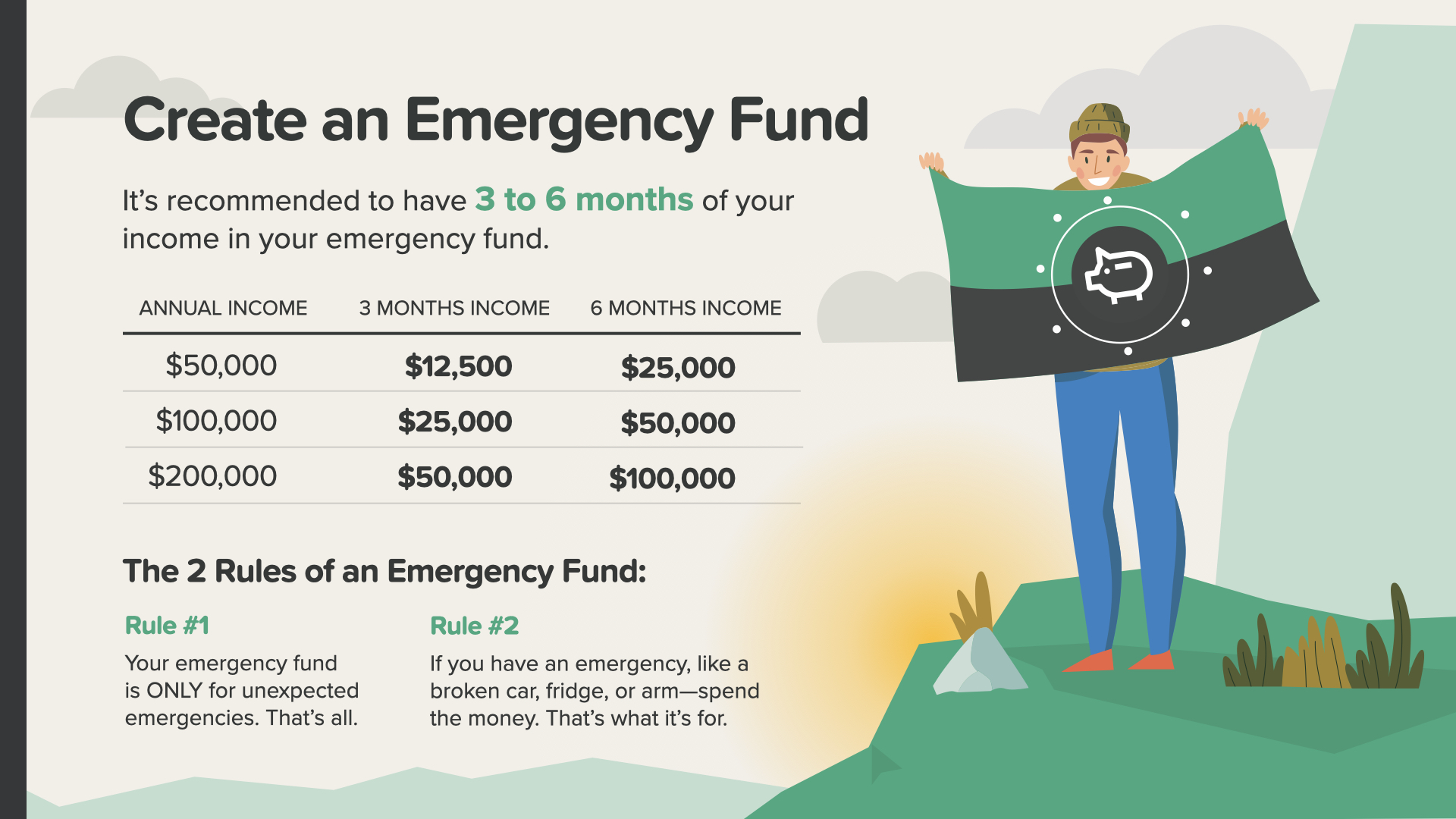

Sa sandaling sakop mo na ang Milestone #2, oras na para harapin ang Milestone #3—paglikha ng iyong emergency fund. Inirerekomenda namin na mag-ipon ka ng hindi bababa sa 3-6 na buwan ng iyong taunang kita upang maghanda para sa anumang hindi inaasahang gastos tulad ng mga hindi inaasahang singil sa medikal, pag-aayos o pagpapalit ng appliance sa bahay, at mga abala tulad ng pangunahing pag-aayos ng sasakyan. At huwag kalimutan, ang pinakamamahal sa lahat, posibleng kawalan ng trabaho.

Kung kasalukuyan kang nabubuhay sa paycheck-to-paycheck—tulad ng maraming tao ngayon—maaaring ang iyong emergency fund ang insulasyon na maghihiwalay sa iyo mula sa pinansyal na sakuna kung may mangyari. Tingnan ang mga halimbawang taunang kita na ito at kung magkano ang kakailanganin mo para sa aming 3-6 na buwang patnubay sa kita. Mayroong 2 Panuntunan ng Emergency Fund… Panuntunan #1 - Ang iyong emergency fund ay para LAMANG sa mga hindi inaasahang emerhensiya. Iyon lang. Hindi ito para sa mga regalo, bakasyon, o bogo sales. At hindi mahalaga kung nasa iyong checking, savings, o isang hiwalay na account—hangga't hindi ka natutukso na gamitin ito para sa anumang bagay maliban sa isang tunay na emergency. Panuntunan #2 - Kung kailangan mong gamitin ang iyong emergency fund upang ayusin ang isang kotse, palitan ang refrigerator, o para sa pagbisita sa ER, huwag mag-atubiling gamitin ang perang ito. Iyon ang para sa para hindi ka umasa sa mga credit card o utang. Siguraduhin lamang na pagkatapos ay magdaragdag ka ng kaunting pera bawat buwan hanggang sa mapuno muli ang iyong emergency fund.

Sa sandaling nakipagtulungan ka sa iyong propesyonal sa pananalapi upang maisakatuparan ang iyong wastong proteksyon at pondong pang-emergency, oras na para pag-usapan ang pamamahala sa iyong utang—Milestone #4. Bago mo ganap na matamasa ang pinansiyal na seguridad at kalayaan, kakailanganin mong tingnan ang iyong mga gawi sa paggastos at sikaping bawasan, at sa huli ay alisin, ang iyong utang.

Ang karaniwang Amerikano ngayon ay may $28,900 sa personal na utang, hindi kasama ang mga mortgage—at marami ang may higit pa. At huwag kalimutang higit sa kalahati ng mga Amerikano ang dumaranas ng ilang uri ng pagkabalisa na may kaugnayan sa utang. Kapag inalis ang utang, maaari nating tamasahin ang buhay nang mas ganap at mas malaya. Kaya narito ang 5 Tip para Tanggalin at Manatiling Wala sa Utang… Alamin Kung Ano ang Inutang Mo, Wala Nang Mga Huling Pagbabayad, Magkasunod ng Isang Utang, Ihinto ang Pagsingil at Kanselahin ang Mga Hindi Nagamit na Subscription, at isaalang-alang ang Refinancing ng Iyong Mortgage.

Ang pagtaas ng iyong cash flow ay Milestone #5. Habang ang mga sumisipsip ay nag-aalala tungkol sa kung gaano kahigpit ang mga bagay, ang mayayaman ay nagpaplano kung paano palayain ang mas maraming cash flow. Nangangahulugan ito na maghanap ng mga paraan upang kumita ng karagdagang kita at mas mahusay na pamahalaan ang kanilang mga gastos. Siyasatin natin kung paano ito gagawin...

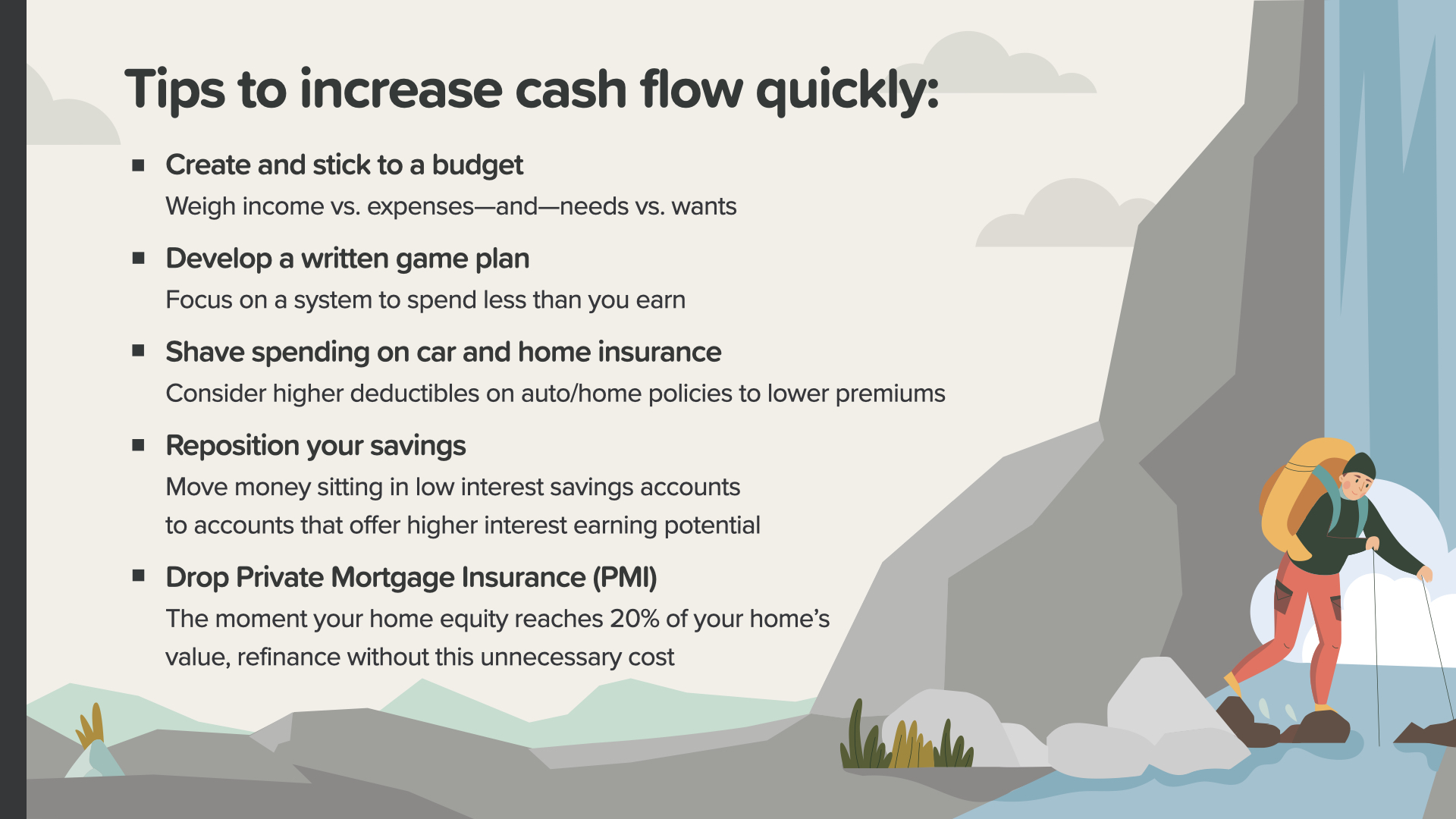

Narito ang ilang bagay na maaari mong gawin na maaaring tumaas ang iyong cash flow...

• Lumikha at manatili sa isang badyet

• Bumuo ng nakasulat na plano ng laro

• Bawasan ang paggastos sa mga gastusin tulad ng seguro sa kotse at tahanan

• I-reposition ang iyong ipon

• I-drop ang Private Mortgage Insurance—PMI—sa iyong mortgage, kung kwalipikado ka.

Laging tandaan, ang iyong propesyonal sa pananalapi ay makakatulong sa paggabay sa iyo sa mga ideyang ito at higit pa.

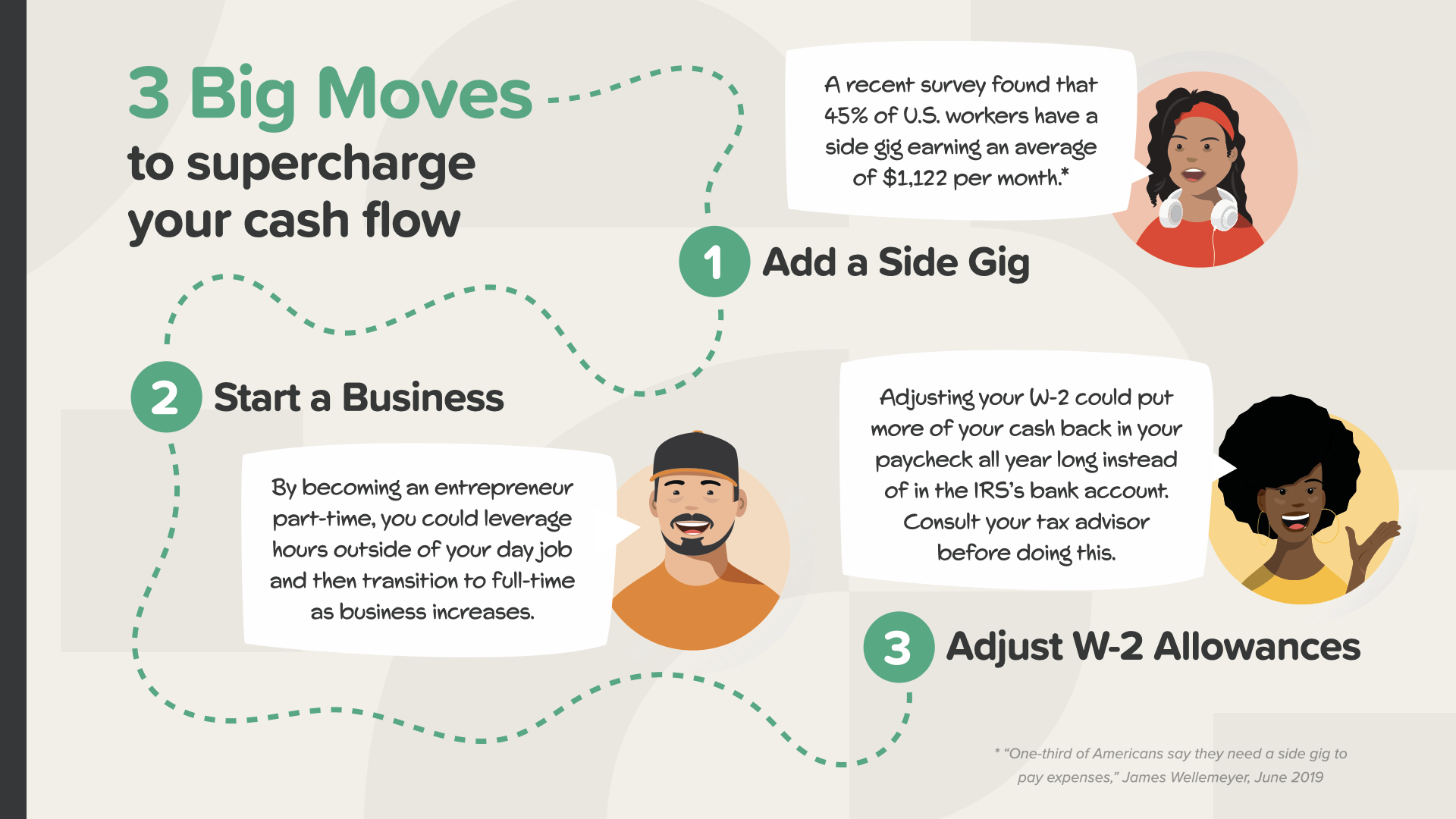

Mayroong 3 Big Moves para dagdagan ang iyong cash flow:

Maaari kang Magdagdag ng Side Gig - Ang pagkakaroon ng karagdagang kita ay halos palaging isang mas mabilis na paraan upang maabot ang iyong mga layunin sa pananalapi kaysa sa pagsisikap lamang na gumastos ng mas kaunti. Nalaman ng isang kamakailang survey na 45% ng mga manggagawa sa US ay may side gig na kumikita ng average na $1,122 bawat buwan. Siguro oras na para makisali ka sa aksyon.

O Baka Magsimula ng Negosyo - May mga pagkakataon sa negosyo na may murang halaga. Maghanap ng problema ng mga tao at alamin kung paano ito lutasin. Sa pamamagitan ng pagiging part-time na negosyante, maaari mong gamitin ang oras sa labas ng iyong pang-araw-araw na trabaho. Habang tumataas ang iyong kita, maaaring dumating ang isang sandali na lumipat ka mula sa pagiging isang empleyado tungo sa pagiging isang full-time na negosyante na may higit pang kontrol sa iyong daloy ng salapi.

Huwag Kalimutan Maaari Mong Isaayos ang Iyong Mga Allowance sa W-2 - Ang ilang mga tao ay nagdiriwang ng pagtanggap ng malaking refund ng buwis bawat taon. Kung ikaw iyon, isaalang-alang ito: Sa pamamagitan ng pagsasaayos ng iyong mga allowance sa W-2, mas marami sa iyong pera ang maaaring nasa iyong suweldo sa buong taon sa halip na sa IRS. Ngunit mangyaring kumonsulta sa iyong propesyonal sa buwis bago gumawa ng anumang mga pagbabago.

Malaki ang Milestone #6 AT isang kapana-panabik—nakatuon ito sa Building Wealth. Ito ang Milestone kung saan lumalabas ang mga resulta sa iyong bottom line. Dito mo maiiwasan ang epekto ng mga buwis, pagkalugi, at inflation at gagawin mo ang iyong makakaya upang maipon at palaguin ang iyong net worth.

Sa posibilidad ng mahabang buhay na nagdaragdag ng napakaraming taon sa iyong buhay, na nagdudulot ng isang tanong. Tatagal ba ang iyong kayamanan hangga't ginagawa mo? Kailangan mong masagot ang tanong na iyan.

Bilang karagdagan, mayroong 4 na banta na dapat sakupin ng bawat tagabuo ng yaman. Isipin ang mga ito bilang iyong mga kaaway sa pagbuo ng kayamanan. Lalapit sa iyo ang bawat isa mula sa ibang direksyon. Para matalo sila, kailangan natin silang tugunan nang isa-isa. Magsimula tayo sa isa sa pinakamasama—pagpapaliban. Gaya ng sabi ng isang quote, ang pagpapaliban ay, hands down, ang paborito nating paraan ng pagsabotahe sa sarili. Pagkatapos, pipiliin natin ang mga pagkalugi sa merkado, inflation, at siyempre, mga buwis.

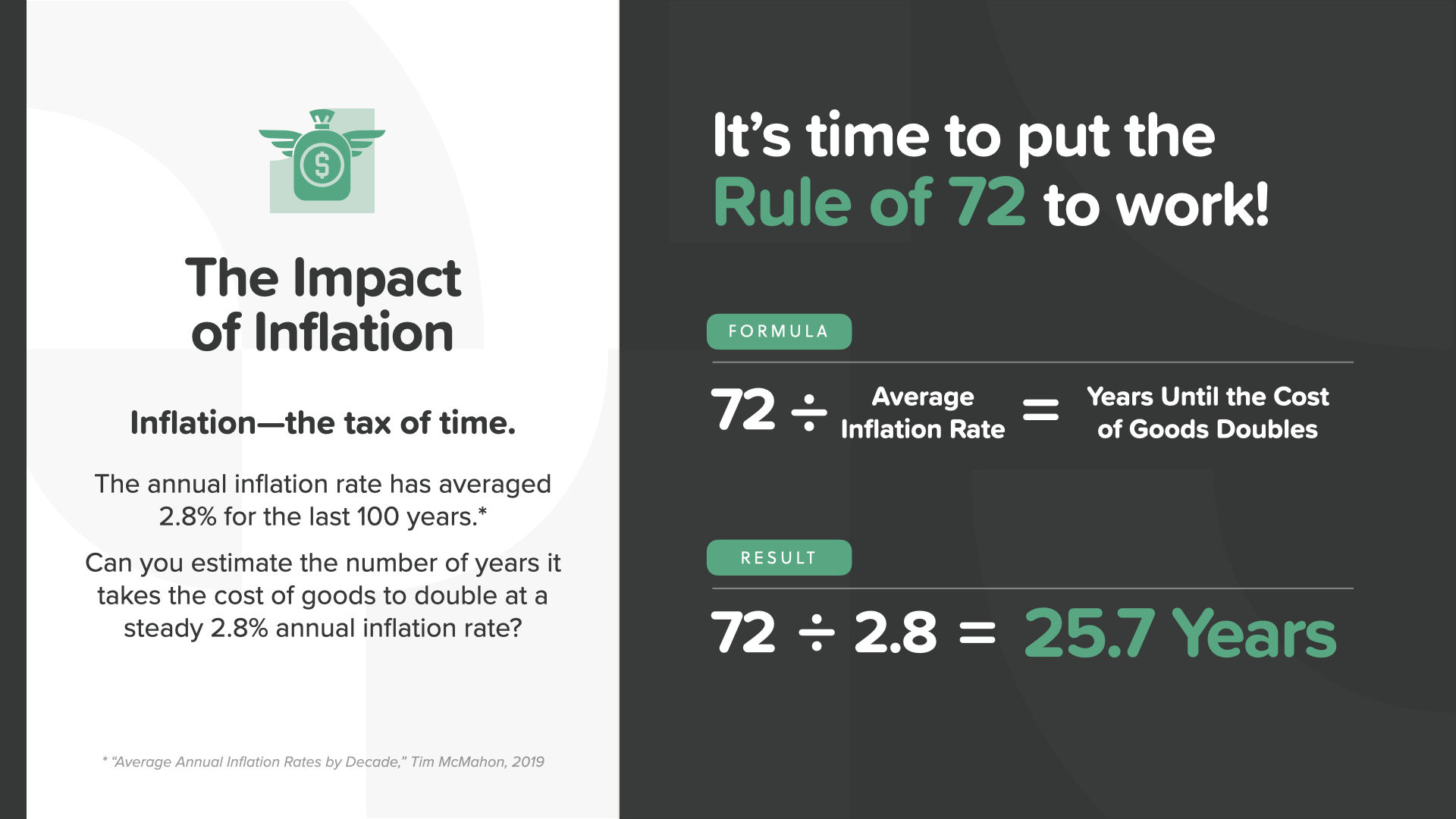

Ang inflation ay kilala rin bilang "ang buwis ng oras." Ang taunang inflation rate ay may average na karapatan sa 2.8% sa nakalipas na 100 taon. Maaari mo bang tantyahin ang bilang ng mga taon na kinakailangan upang doble ang halaga ng mga kalakal sa isang tuluy-tuloy na 2.8% taunang inflation rate? Oras na para gamitin ang iyong kaalaman sa Rule of 72! Ang sagot ay halos 26 na taon! Maaari mong makita na ang isa sa mga mahahalagang dahilan upang bumuo ng yaman gamit ang kapangyarihan ng tambalang interes ay upang manatiling nangunguna sa inflation. Kapag alam mo na ang kaaway na ito ay dahan-dahang nagpapababa ng halaga sa iyong mga ipon sa pamamagitan ng pagtataas ng halaga ng mga kalakal, ito ay dapat magtulak sa iyo na maging mas nakatuon sa iyong diskarte sa pagbuo ng paglago. Huwag hayaang takutin ka nito. Hayaan itong magmaneho sa iyo sa pagkilos!

Ang susunod na kaaway ng pagbuo ng kayamanan ay ang epekto ng mga pagkalugi. Madalas na minamaliit, ito ay isang banta na maaaring masira ang iyong mga layunin sa pagtitipid at pilitin kang ayusin ang iyong pamumuhay sa pagreretiro. Narito ang isang simpleng larawan na naglalarawan kung paano mali ang pagkalkula ng mga tao sa epekto ng mga pagkalugi. Kung mawawalan ka ng 50% ng iyong puhunan (na dalawang beses nang nangyari sa stock market sa nakalipas na 20 taon), anong porsyento ng kita ang kailangan mo para makabalik sa 100%? Ang sagot ay 50%—tama ba? MALI! Nangangailangan ng 100% na pakinabang pagkatapos ng 50% na pagkawala upang makabalik sa pantay. Hindi madaling gawin iyon, kaya naman napakahalagang protektahan ang mayroon ka na. Marahil ito ang dahilan kung bakit tanyag na sinabi ito ni Warren Buffett tungkol sa pamumuhunan, "Rule No. 1: Huwag kailanman mawalan ng pera. Rule No. 2: Huwag kalimutan ang rule No. 1." Kaya ano ang maaari mong gawin upang maiwasan ang mga pagkalugi? Una, tingnan ang bawat pagpipilian upang mabawasan ang panganib inflation. At makipag-usap sa iyong propesyonal sa pananalapi tungkol sa mga paraan upang bawasan—o alisin—ang epekto ng mga pagkalugi mula sa iyong diskarte.

At ang huli, ang epekto ng mga buwis—ang 800 pound gorilla ng mga banta sa pagbuo ng yaman. Walang gustong magbayad ng buwis—lalo na kapag naghahanda ka para sa pagreretiro. Ang diskarte sa buwis na inilagay mo ngayon ay maaaring matukoy kung gaano karaming pera ang iyong iniingatan, kung magkano ang binabayaran mo sa gobyerno, at sa huli kung magkano ang iyong iniiwan para sa iyong mga anak. Ang pag-unawa kung paano naiiba ang pagbubuwis sa mga sasakyan sa pananalapi ay makakatulong sa iyo na gumawa ng mga madiskarteng desisyon na maaaring magbayad ng malaking oras sa hinaharap.

Kung mag-iipon ka ng $10,000 sa edad na 29 at kumita ng 9% na taunang kita bawat taon, magkakaroon ka ng $250,000 kapag umabot ka sa 65. Mag-isip na parang magsasaka saglit. Mas gugustuhin mo bang magbayad ng buwis sa binhi o sa ani? Siyempre, alinman ang mas maliit—na kadalasan ay kung ano ang sisimulan mo. Mas gugustuhin ng isang magsasaka na magbayad ng buwis sa binhi—hindi sa ani. Mas gugustuhin ng isang mamumuhunan na magbayad ng buwis sa pera bago ito lumaki, hindi pagkatapos. Magbabayad ka ng buwis ngayon, mamaya, o hindi kailanman. Alin ang mag-a-apply sa iyo? Depende ito sa sasakyan na pipiliin mo. Muli, dito ka matutulungan ng isang propesyonal sa pananalapi.

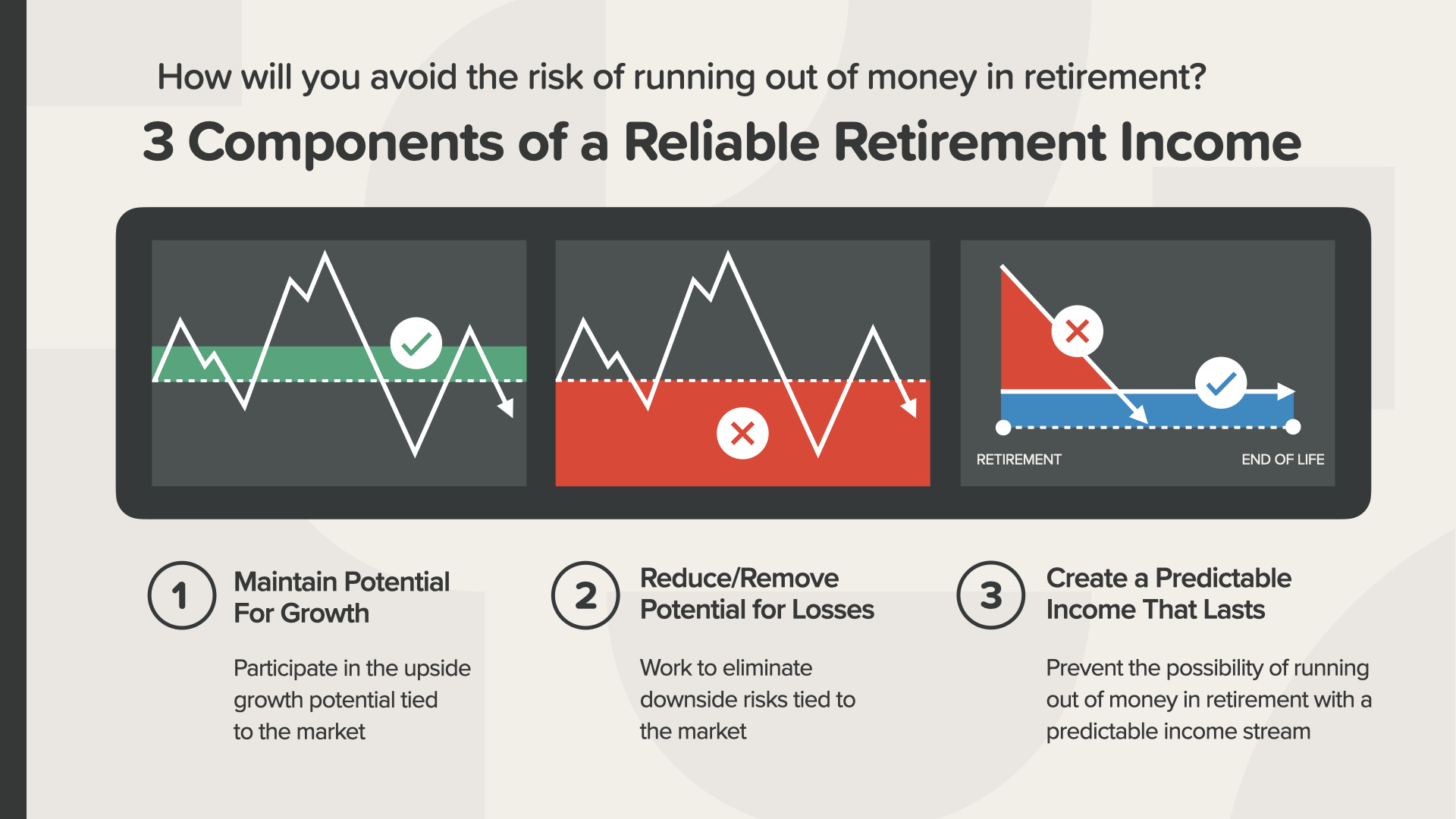

Mayroong 3 bahagi ng isang maaasahang kita sa pagreretiro. Inirerekumenda namin na isaalang-alang mo ang lahat ng mga ito.

• Panatilihin ang Potensyal Para sa Paglago sa pamamagitan ng pakikilahok sa upside na potensyal na paglago na nakatali sa merkado

• Bawasan o Alisin ang Potensyal para sa Pagkalugi sa pamamagitan ng pag-aalis ng mga panganib sa downside na nakatali sa merkado, at…

• Lumikha ng Nahuhulaang Kita na Tumatagal at pigilan ang posibilidad na maubusan ng pera sa pagreretiro na may income stream na maaasahan mo

At ang huling Milestone, protektahan ang iyong kayamanan sa pamamagitan ng paglikha ng isang testamento at pagbabantay sa iyong legacy. Ito ay isang bagay na nakakaligtaan minsan ng mayayaman.

Sina Prince at Aretha Franklin ay may malalaking ari-arian—ngunit wala silang plano sa ari-arian. Parehong iniwan ang kanilang mga pamilya at mga kasosyo sa negosyo na may emosyonal, pinansyal, at legal na gulo na tumatagal ng maraming taon upang ayusin. Ipinapakita nito kung gaano kahalaga na protektahan ang iyong kayamanan gamit ang isang estate plan. Ayon sa isang survey ng RocketLaw, 64% ng mga Amerikano ay walang testamento. Hindi nakakagulat na ang bilang ng mga taong walang testamento ay mas mataas para sa mga nakababatang Amerikano—70% ng mga nasa edad na 45-54—kaysa sa mga matatandang Amerikano—54% ng mga nasa edad na 55-64. Si Prince ay 57 lamang. Ang plano mo sa ari-arian ay kung paano mo protektahan ang iyong kayamanan, ang iyong pamilya, at ang iyong pamana kapag namatay ka o kung wala kang kakayahan—ito ay kung paano isasagawa ang iyong mga hiling at desisyon.

Mayroong 4 na dokumento na dapat isama ng iyong estate plan. Kakailanganin mo ang isang testamento, ang iyong kapangyarihang abogado sa pananalapi, isang paunang direktiba sa pangangalagang pangkalusugan o living will, at isang Pagpapalabas ng HIPAA. Matutulungan ka ng iyong legal na propesyonal na ilagay ang mga ito sa lugar.

Ang pagkakaroon ng estate plan sa lugar ay makakatulong sa iyo na maiwasan ang paggawa ng mga desisyon ng gobyerno tungkol sa kung sino ang makakakuha ng iyong ari-arian at kung sino ang nag-aalaga sa iyong mga anak. Ang proseso ng korte na nangangasiwa sa isang ari-arian alinsunod sa mga batas ng estado ay tinatawag na PROBATE. Walang gustong dumaan sa ganyan kung hindi naman kailangan. Ito ang isa sa pinakamahalagang dahilan para ilagay kaagad ang iyong estate plan.

Maaari mo ring tulungan ang iyong pamilya at mga kasosyo sa negosyo na maiwasan ang mga hindi kinakailangang gastos at pagkaantala sa proseso ng probate gamit ang isang karagdagang tool sa pagpaplano ng ari-arian... isang tiwala. Ang mga tiwala ay maaaring gumawa ng maraming bagay para sa iyo. Muli, ang iyong legal na propesyonal ay makakapagbigay sa iyo ng pinakamahusay na payo pagdating sa mga trust.

Kung sa tingin mo ay magiging masyadong mahal o matagal ang pagpaplano ng ari-arian, hindi mo pa napag-isipan ang gastos sa iyong mga mahal sa buhay sa hinaharap. Ang totoo, may mga opsyon para sa halos bawat badyet. Inirerekomenda namin na ilagay mo kaagad ang Milestone na ito.

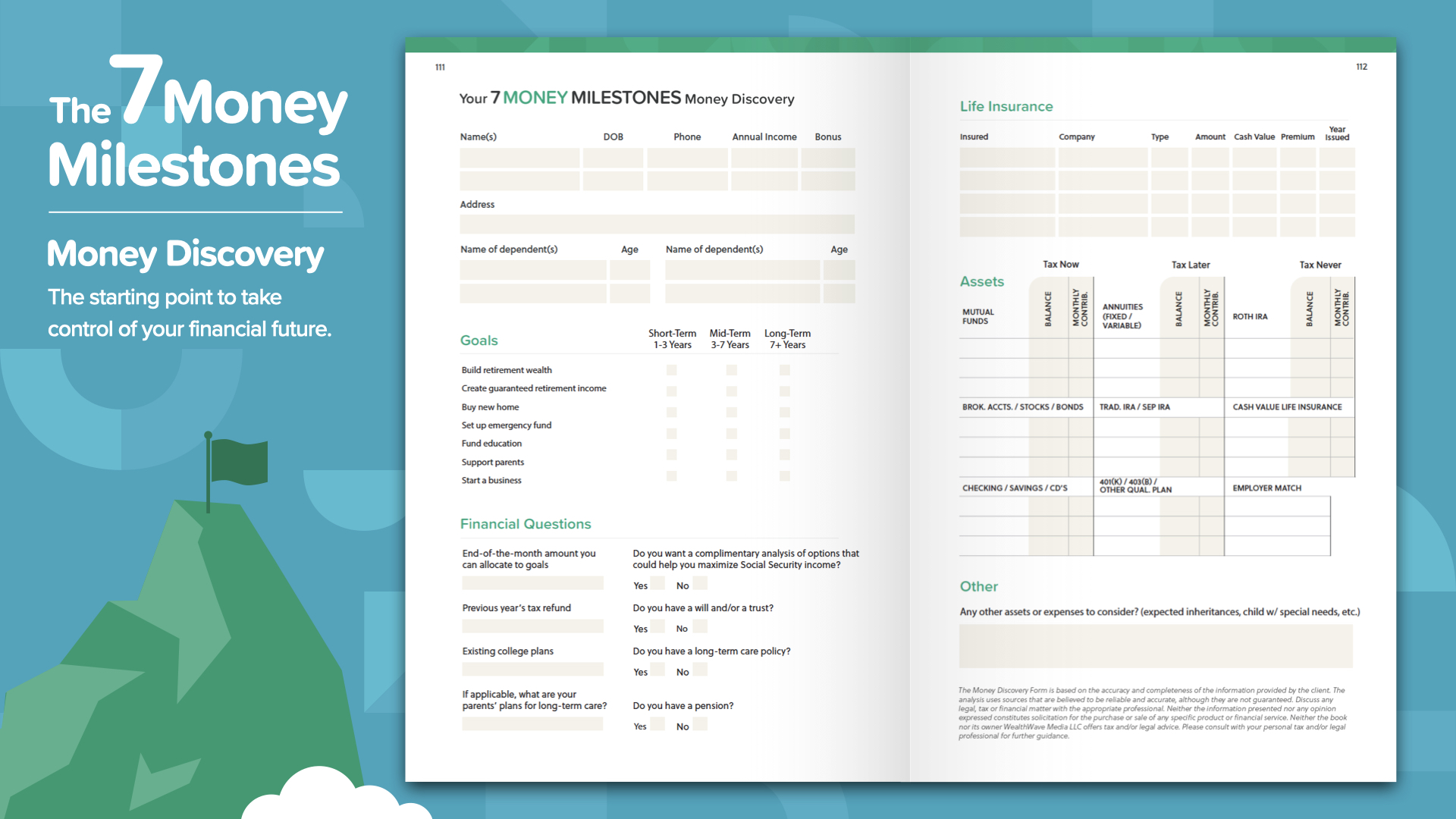

Malapit na tayong matapos. Mag-isip tungkol sa kung anong konsepto ang pinakatumatak sa iyo. Iyon ang dahilan kung bakit nagsimula kami sa misyon na ito na puksain ang kawalan ng kaalaman sa pananalapi. Ito ay kung paano mo sisimulang kontrolin ang iyong mga pananalapi... tinatawag namin itong Money Discovery. Gumagana ito tulad ng mga direksyon sa pagmamaneho sa iyong telepono—2 point of reference lang ang kailangan mo: Nasaan ka at kung saan mo gustong pumunta. Ang parehong ay totoo sa tsart ng kurso para sa iyong financial road map. Makakatulong sa iyo ang Pagtuklas ng Pera sa aklat na pangalagaan iyon. Siyempre, iminumungkahi naming ibahagi mo ang impormasyong ito sa iyong propesyonal sa pananalapi upang matiyak na nasa landas ka upang maabot ang iyong mga pangarap.

Talakayin ang mga konseptong ito at suriin ang Milestones sa isang propesyonal sa pananalapi. Kung sa kasalukuyan ay wala kang propesyonal sa pananalapi na mapupuntahan… Ang una sa 7 Mga Milestone ng Pera ay edukasyon sa pananalapi. Dahil sana ay nabasa mo na ang HowMoneyWorks: Stop Being a Sucker book, nagsimula ka na sa landas ng pag-aaral kung paano ito gumagana. Matutulungan ka naming lakad sa iba pang 6 na Milestones. Ginagawa namin iyon sa dalawang hakbang: Ang una ay isang tawag sa pagtuklas, kung saan gumugugol kami ng humigit-kumulang 15 minuto sa pagtukoy kung nasaan ka ngayon sa iyong buhay pinansyal at, higit sa lahat, kung saan mo gustong pumunta. Pagkatapos ang aming team ay gumugugol ng ilang araw sa pag-crunch ng mga numero, paghahanap sa industriya ng pananalapi para sa pinakamahusay na mga produkto at serbisyo upang matugunan ang iyong mga pangangailangan, at pagtukoy sa mga pinakaangkop sa iyong kasalukuyang sitwasyon at mga layunin sa hinaharap. Pagkatapos, mayroon kaming appointment sa mga solusyon kung saan mayroon kaming screen-share at gagabay sa iyo sa mga hakbang na inirerekomenda naming gawin mo para makamit ang iyong mga layunin. Huwag ipagpaliban. Mag-set up ng meeting ngayon.