TheMoneyBooks - Enterprise

© 2024 WealthWave. Lahat ng karapatan ay nakalaan.

Magandang umaga/hapon/gabi. Maligayang pagdating sa ThMoneyBook Enterprise Class. Ako si __________ at ako ang iyong magiging tagapagturo sa pananalapi sa susunod na oras. Sa pagtatapos ng kursong ito, ang bawat isa sa inyo ay makakatanggap ng kopya ng aming aklat, HowMoneyWorks: Stop Being a Sucker—ang #1 na nagbebenta ng personal na libro sa pananalapi mula noong 2020. Narito ang isang mabilis na video na nagpapakita kung gaano kahusay ang pagtanggap sa aklat ng media …

**** I-play ang video ****

Ang antas ng pagkakalantad na ito ay hindi naririnig para sa anumang aklat... kaya bakit mahal na mahal ng media ang mga aklat na ito?

Buweno, karamihan sa mga libro sa pananalapi ay hindi kailanman nababasa, dahil ang mga ito ay nakakainip at nakakatakot. At iyon mismo ang dahilan kung bakit ginawa naming masaya at relatable ang mga aklat na ito—para talagang gustong basahin ng mga tao ang mga ito. Sa halip na mga kumplikadong chart at graph, gumawa kami ng isang nakakatuwang aklat na may kasamang cast ng mga character na makakaugnay ng lahat. Ang mga karakter ay may tumatakbong diyalogo sa kabuuan ng mga aklat—at ang klase na ito—upang gawing madaling lapitan, nakakaengganyo, at higit sa lahat—naaaksyunan ang materyal! Ngayon, makikilala mo ang cast ng mga karakter, na bawat isa ay may kanya-kanyang personalidad. Ang bawat isa ay may paborito o dalawa. Ang akin ay ______________. Sa pagtatapos ng klase, magkakaroon ka rin ng isa.

Ang quote ni Benjamin Franklin ay ipinako ito. "Ang pamumuhunan sa kaalaman ay nagbabayad ng pinakamahusay na interes." Kaya lang nandito kaming lahat. Ngayon, matututunan mo kung paano magsimulang mag-isip tulad ng mga mayayaman… sa halip na isang sipsip. Kaya, bakit natin ginagamit ang terminong pasusuhin?…

Dahil hindi alam kung paano gumagana ang pera ay talagang nakakapagod… sinisipsip nito ang iyong oras, sinisipsip ang iyong kalayaan, at sinisipsip ang iyong kita.

Ang klase ngayon ay nahahati sa dalawang bahagi. Sasaklawin ng una ang mga pangunahing konsepto ng financial literacy na dapat ituro sa mga paaralan—ngunit HINDI! Ngunit ang kaalaman lamang ay hindi sapat. Doon papasok ang ikalawang kalahati ng klase—ang 'The 7 Money Milestones' ay nagbibigay sa iyo ng plano ng aksyon na eksaktong nagpapakita sa iyo kung paano isasagawa ang mga konsepto para sa iyong pamilya.

Gaya ng narinig mo sa video, ang Financial Illiteracy ay ang #1 na krisis sa ekonomiya sa mundo, na nakakaapekto sa mahigit 5 bilyong tao. Kaya, ano nga ba ang financial illiteracy?

Sinabi ni Frederick Douglass, "Kapag natuto ka nang magbasa, magiging malaya ka nang tuluyan." Kung ito ang unang bahagi ng 1900's, mayroon pa ring milyun-milyong matatanda sa ating bansa na hindi marunong bumasa. Hindi sila hindi marunong bumasa at sumulat sa pananalapi. Sila ay hindi marunong bumasa at sumulat! Isipin kung ano ang magiging buhay kung hindi ka makakabasa ng isang de-resetang bote. O isang iskedyul ng bus. O ang report card ng iyong anak. Binago iyon ng pampublikong edukasyon sa nakalipas na 100 taon. Ngayon ay hindi karaniwan na ang isang tao ay hindi nakakabasa. Ngunit sa PAANO OK pa rin para sa karamihan ng populasyon na maging hindi marunong magbasa sa pananalapi. Nandito kami para baguhin iyon. Isinulat namin ang libro at nagbibigay ng mga klase tulad nito upang gawing isang bagay ng nakaraan ang kawalan ng kaalaman sa pananalapi.

Narito ang ilang mapanlinlang na katotohanan: 44% ng mga Amerikano ay hindi maaaring sumaklaw sa isang $400 na emergency. Ang $9,333 ay ang karaniwang utang sa credit card para sa balanseng nagdadala ng mga sambahayan, na magbabayad ng $37,486 sa interes sa loob ng 30 taon. 33% ng mga Amerikanong nasa hustong gulang ay walang ipon sa pagreretiro.

Paano posible ang mga istatistikang iyon? Makatuwiran ang lahat kapag alam mong 28 states lang ang gumagawa ng mga mag-aaral na kumuha ng hindi bababa sa isang klase sa pera sa high school—at sa mga ganoon, kinakalmot lang nila ang mga paksa tulad ng pagbabalanse ng check book. Which—by the way—Millennials and Gen-Z na hindi na ginagamit! Sa tingin mo, sapat na ba iyon sa pinansiyal na edukasyon? Ilang porsyento ng mga paaralan ang nagtuturo ng sex ed? Akala mo—50 sa 50. Ang isang bagay na maaari mong malaman sa iyong sarili, itinuturo nila. Ang isang bagay na hindi mo maaaring malaman sa iyong sarili, hindi nila itinuturo. Hindi mo magagawa ang bagay na ito...

Gumugol tayo ng ilang minuto sa pag-aaral tungkol sa Power of Compound Interest. Ang Power of Compound Interest ay tumutukoy sa potensyal na paglago ng pera sa paglipas ng panahon sa pamamagitan ng paggamit ng magic ng "compounding," na interes na binayaran sa kabuuan ng mga deposito kasama ang lahat ng interes na naunang binayaran. O gaya ng sinabi ni Zoey—interes sa interes.

Minsang sinabi ni Einstein, "Ang compound na interes ay ang pinakadakilang pagtuklas sa matematika sa lahat ng panahon." Tinatawag din itong 8th wonder of the world...

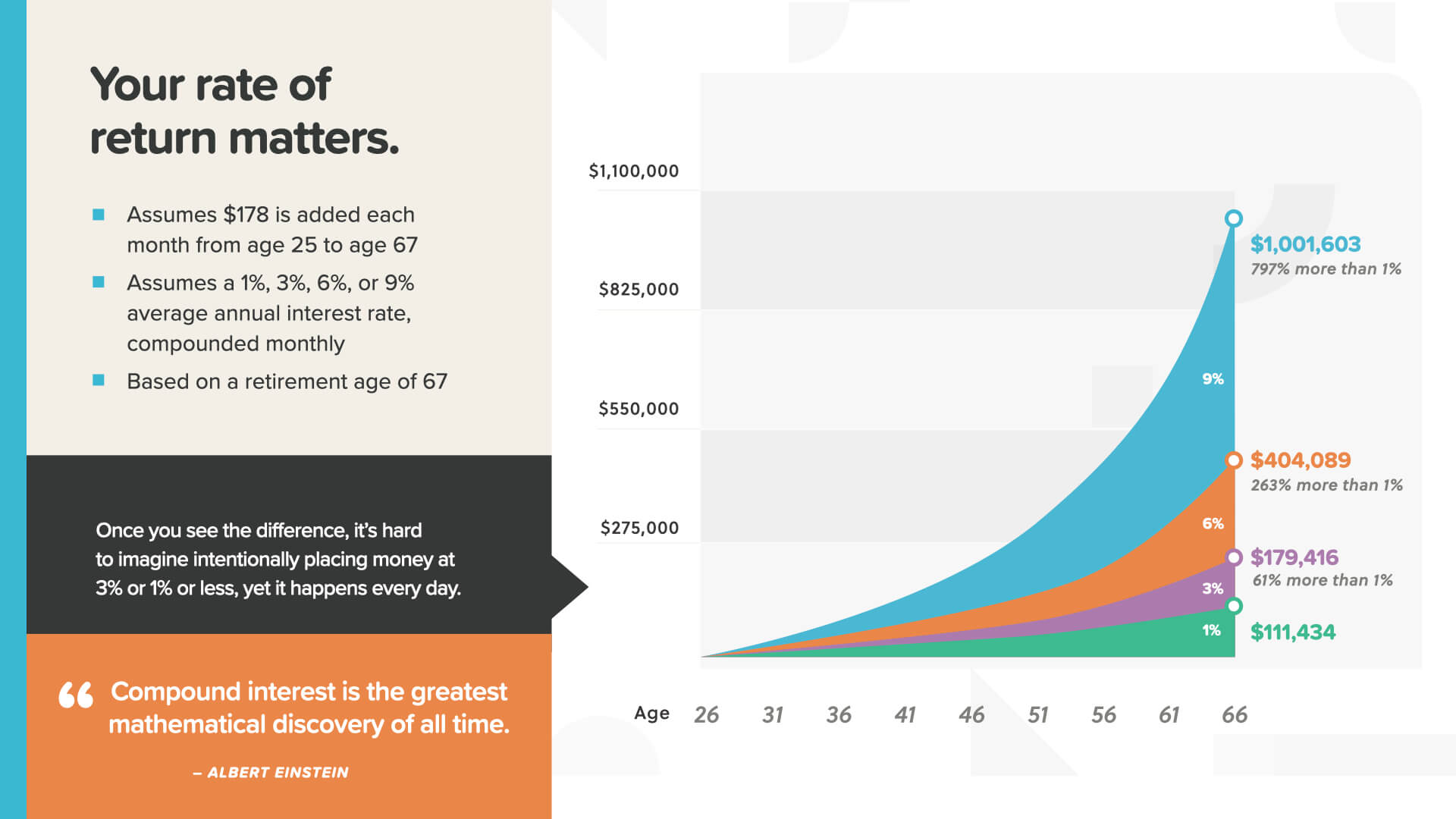

Ang isa sa pinakamahalagang aspeto ng tambalang interes ay ang rate ng pagbabalik. Tingnan ang halimbawang ito kung saan ang halagang na-save bawat buwan at ang oras ay pareho. Ang tanging pagbabago ay ang rate ng pagbabalik. Kung nag-save ka ng pera sa halimbawang ito na may 1% na rate ng kita—ang maliit na berdeng banda sa ibaba ng chart—ang iyong pera ay magiging mahigit 100 libong dolyar. Sa 3%—ang purple band—ito ay 179 thousand. Ngunit tingnan ang asul na banda sa itaas—sa 9% na rate ng kita, magkakaroon ka ng higit sa 1 milyong dolyar.

Ngayon ay pag-usapan natin ang Time Value of Money. Hindi mo na maibabalik ang oras... o pera na nawala. At mayroong 3 hakbang na aksyon para magamit ang Halaga ng Oras ng Pera. Magsimula ngayon, regular na mag-ipon, at maging matiyaga. Tingnan natin ang isang halimbawa…

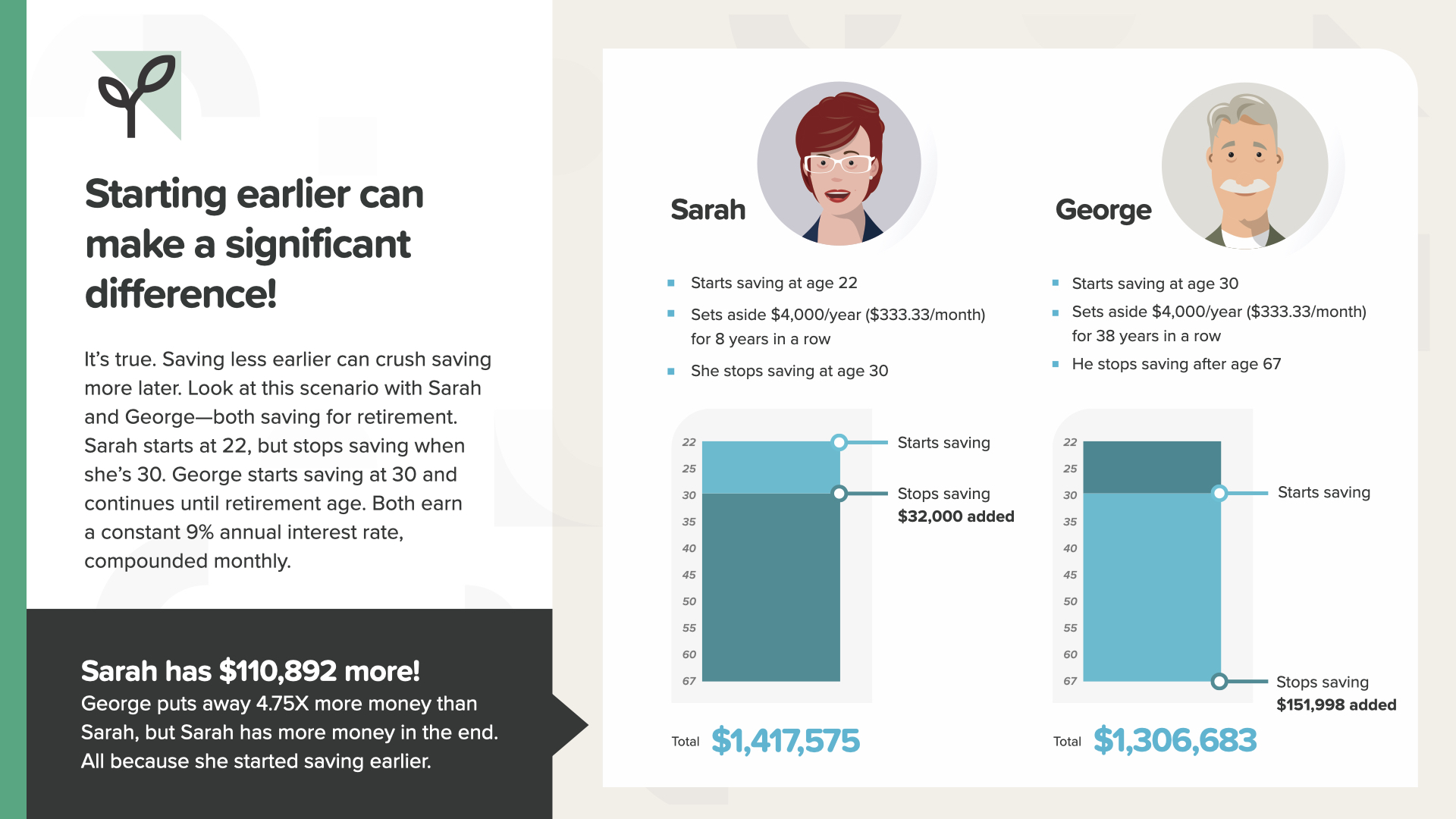

Nandito kami ni Sarah at George. Nagsimulang mag-ipon si Sarah sa edad na 22. Hindi nagsimulang mag-ipon si George hanggang sa siya ay 30. Pareho silang nag-iipon ng $4,000 bawat taon. Huminto si Sarah sa pag-iipon pagkatapos ng 8 taon. Si George, gayunpaman, ay nag-iipon sa loob ng 38 taon nang sunud-sunod. Tingnan ang kanilang mga kabuuan-pareho silang nanalo sa laro. Wala sa alinmang paraan ay "mali", ngunit naglagay si George ng halos 5X na pera kaysa kay Sarah! Paano kaya iyon? Dahil kahit huminto si Sarah sa pag-iipon after 8 years, MAS MAAGA pa siyang nagsimula. Ginamit niya ang Time Value of Money, at gumawa ito ng kritikal na pagkakaiba. Tingnan natin ang isa pang halimbawa...

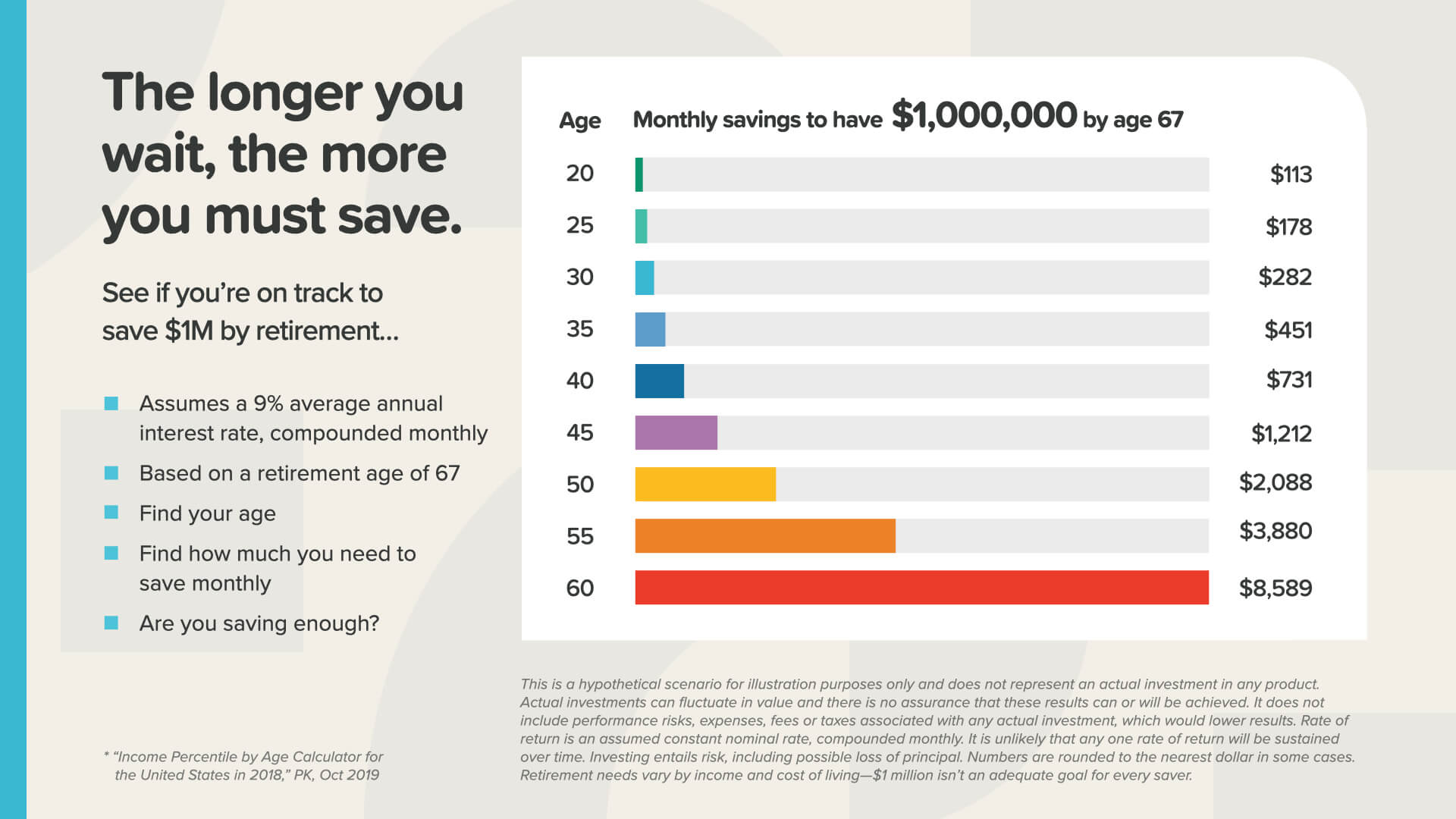

Kung mas matagal kang maghintay, mas kailangan mong mag-ipon. Tingnan kung magkano ang kailangan mong i-save para magkaroon ng 1 milyong dolyar sa edad na 67. Sa edad na 25, kailangan mo lang mag-ipon ng $178 bawat buwan. Ngayon kung hindi ka kumuha ng klase na tulad nito at maghihintay ka hanggang 45 upang magsimulang mag-ipon, ang bilang na iyon ay tumalon sa higit sa $1,200 bawat buwan. At paano kung maghintay ka hanggang sa ikaw ay 55 upang magsimulang mag-ipon? Ang bilang na TRIPLES sa halos $4,000 bawat buwan! Ang moral ng kuwento ay—hindi pa huli ang lahat para magsimulang mag-ipon, ngunit laging pinakamahusay na magsimula ngayon. Sa pagsasalita tungkol sa pagsisimula ng maaga… narito ang isa pang makapangyarihang konsepto para sa paggamit ng Halaga ng Oras ng Pera.

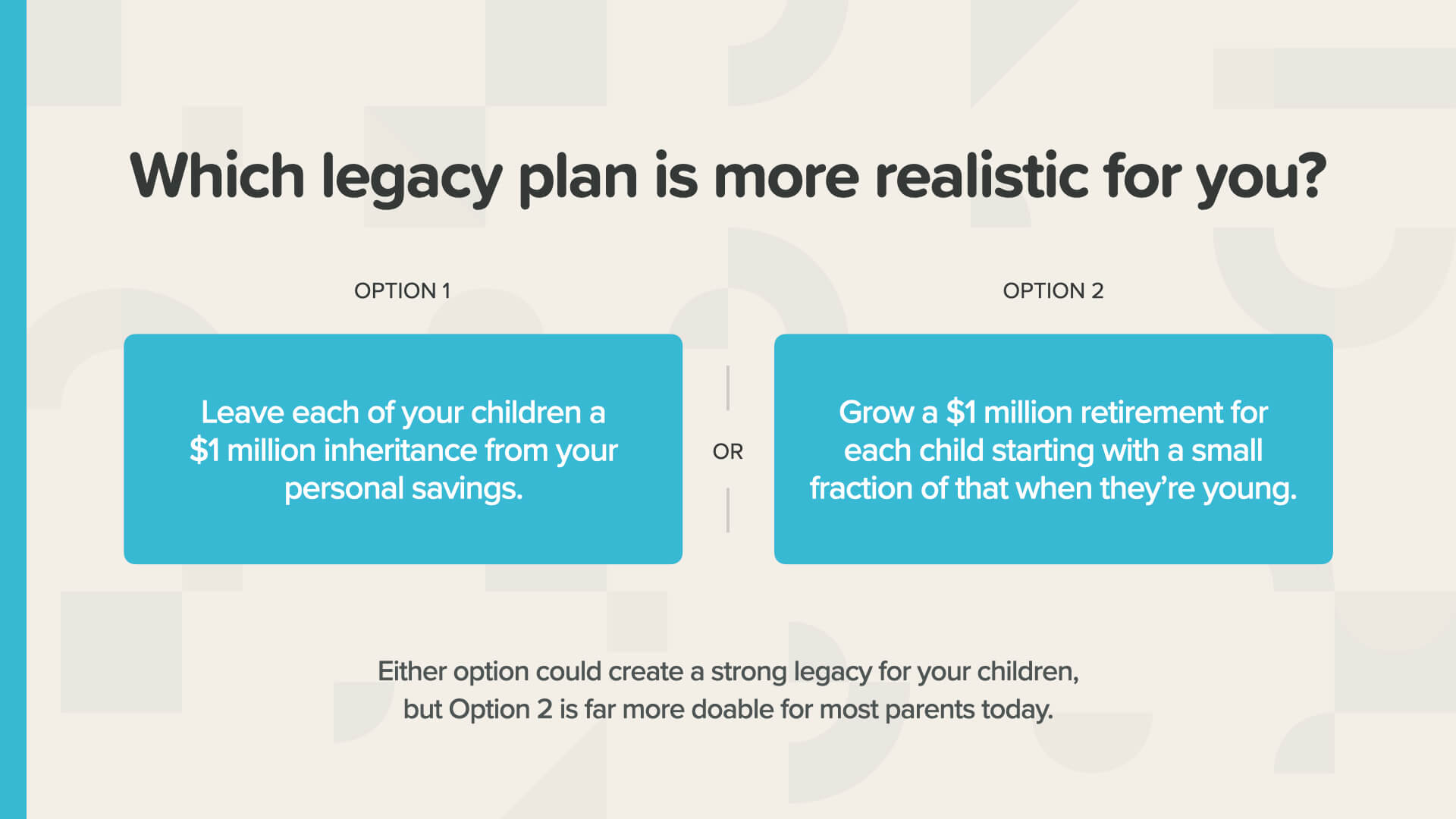

20% lamang ng mga bata ang makakatanggap ng mana. Sino dito ngayon ang gustong matiyak na ang kanilang mga anak—o mga apo—ay nakatakdang magretiro?

Kung gusto mong bigyan ang iyong mga anak ng 1 milyong dolyar sa kanilang pagreretiro, alin ang mas malamang? Bibigyan mo ang bawat isa sa kanila ng 1 milyong dolyar na cash kapag nasa hustong gulang na sila sa iyong mga ipon—O—bumuo ka ng plano na magtabi ng bahagi ng halagang iyon para sa bawat bata kapag bata pa sila.

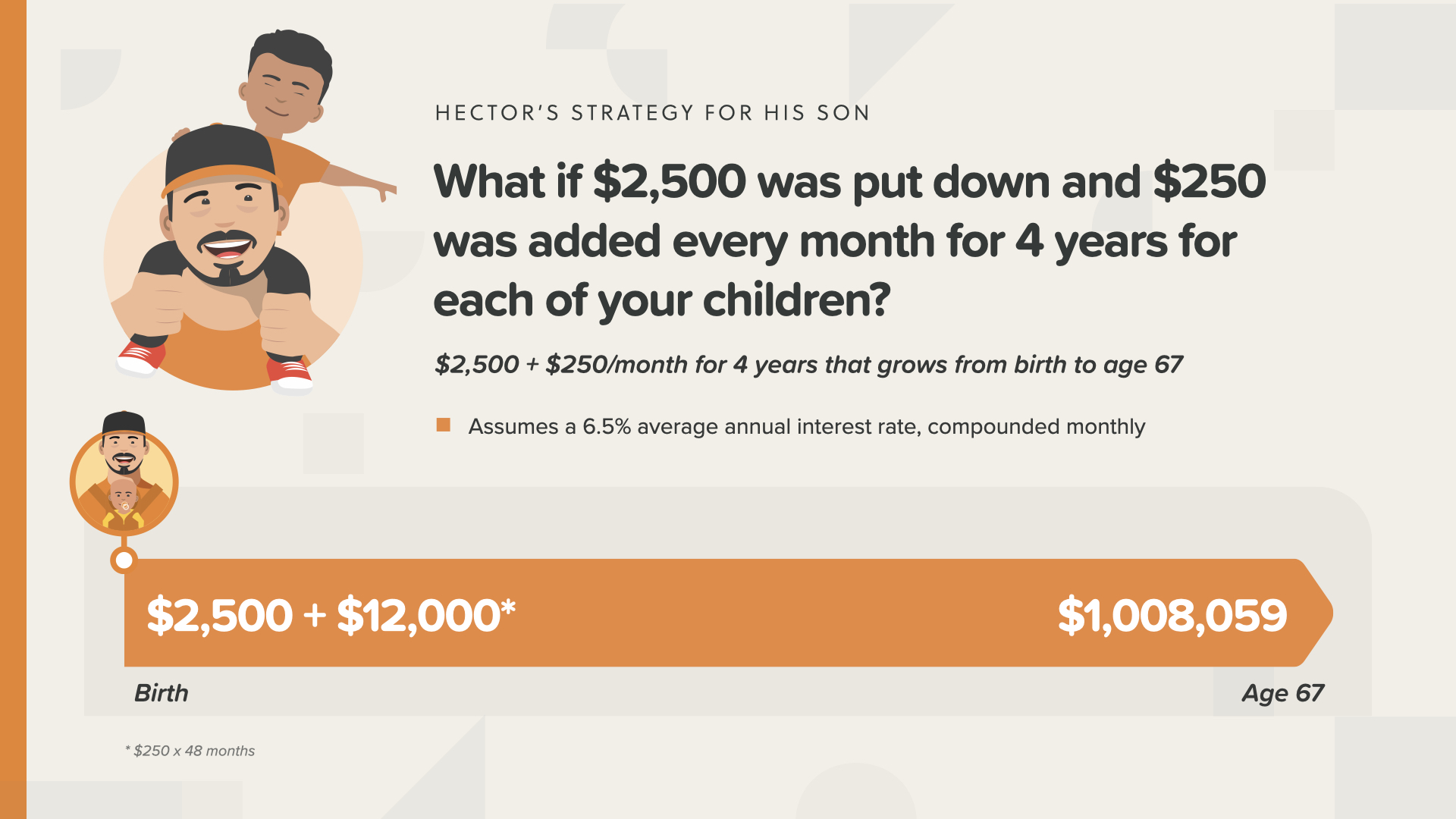

Narito ang isang paraan para pag-isipan ito... Ilan sa inyo ang nakabili na ng ginamit na sasakyan? Tiningnan mo ba ang mga presyo ng ginamit na kotse kamakailan? Hayaan akong magtanong sa iyo: Hindi ba makatwiran para sa isang tao na maglagay ng $2,500 pababa at magbayad ng $250/buwan para sa 4 na taon para sa isang ginamit na kotse? Ngayon hayaan mong itanong ko sa iyo ito: Ano ang mas mahalaga, isang ginamit na kotse o ang kinabukasan ng iyong anak?

Kung kinuha mo ang parehong 'used-car' na pera, magagamit mo ito—at ang Time Value of Money—upang matiyak na ang iyong mga anak ay may hindi bababa sa 1 milyong dolyar sa pagreretiro.

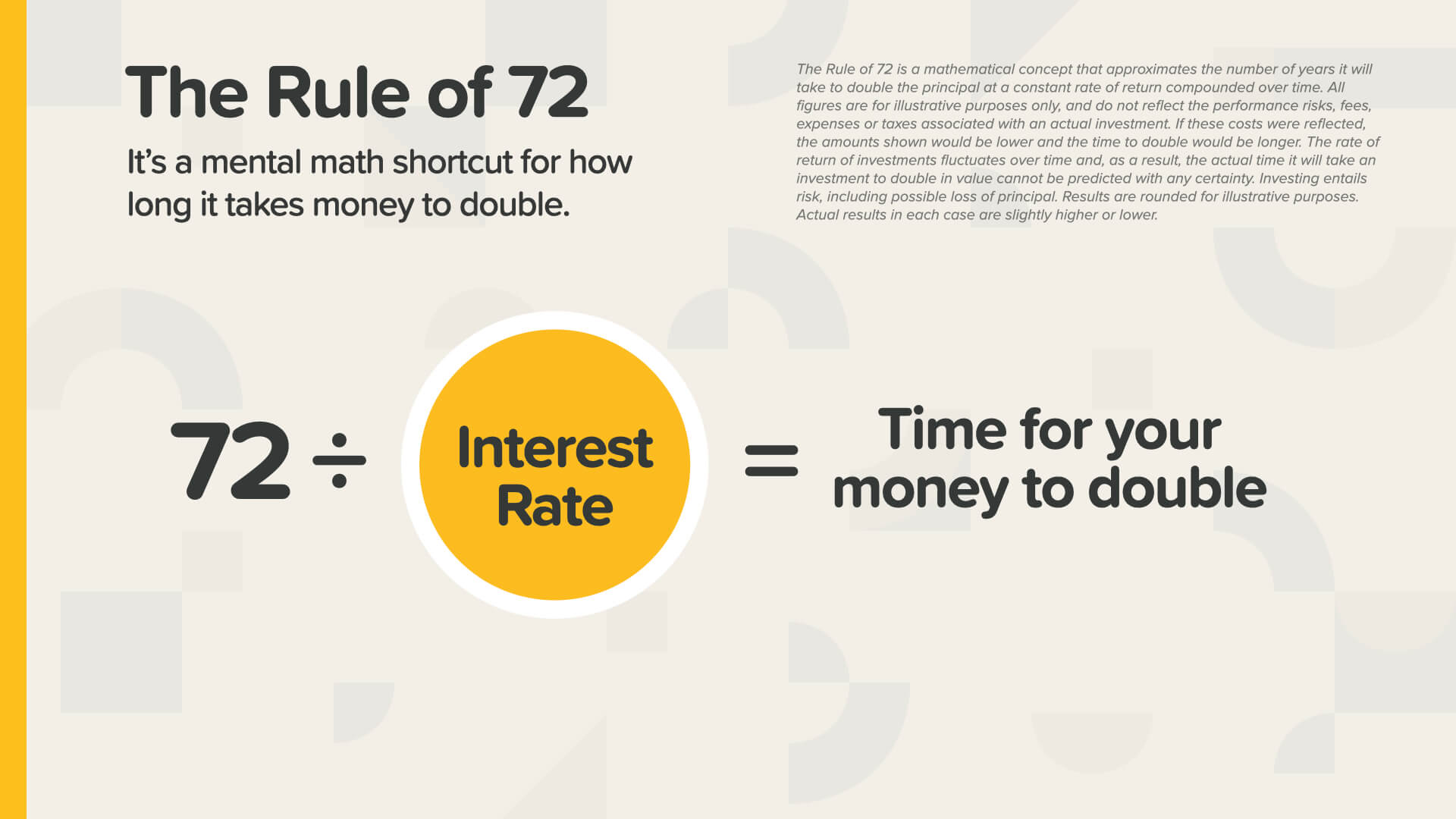

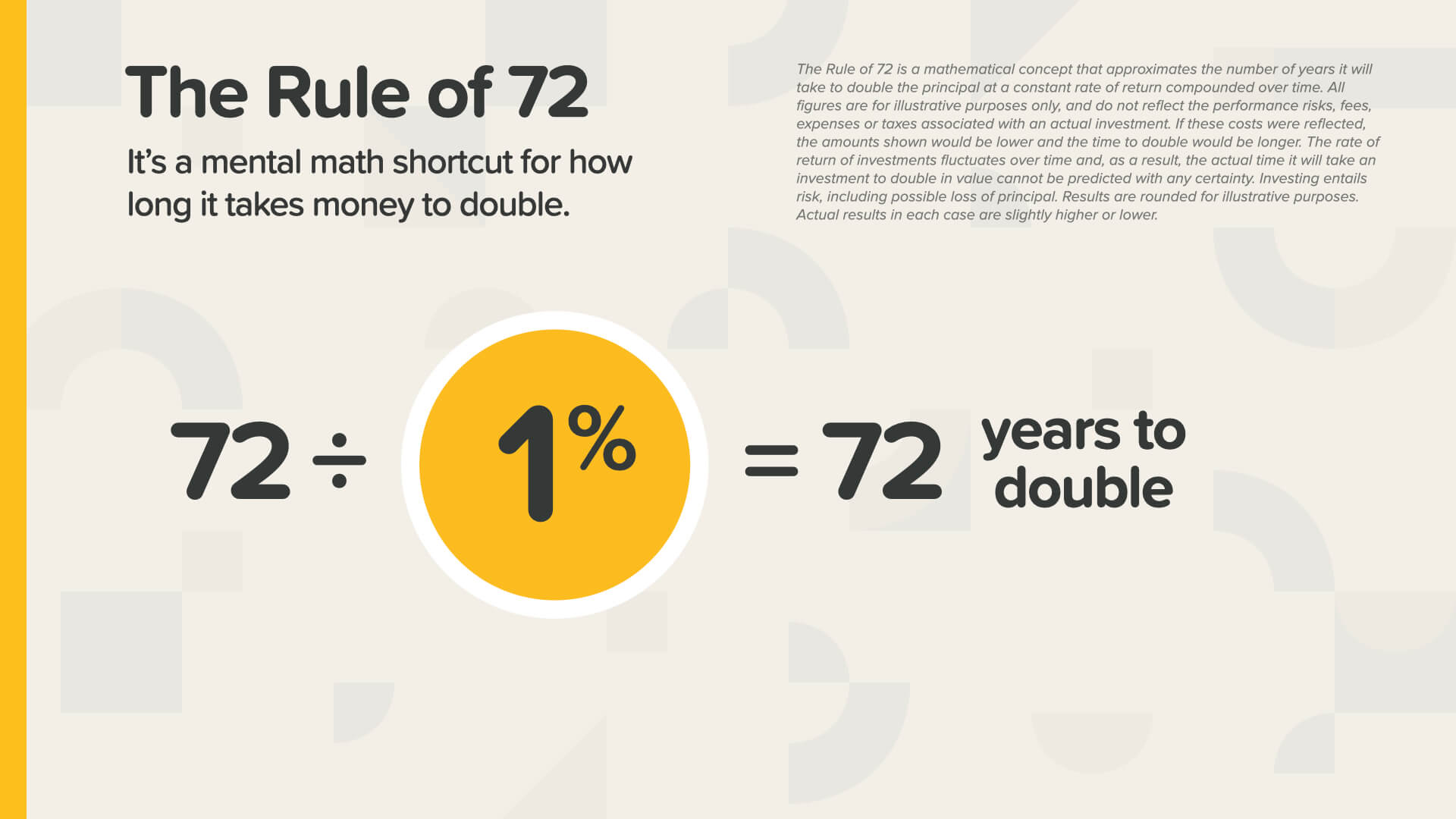

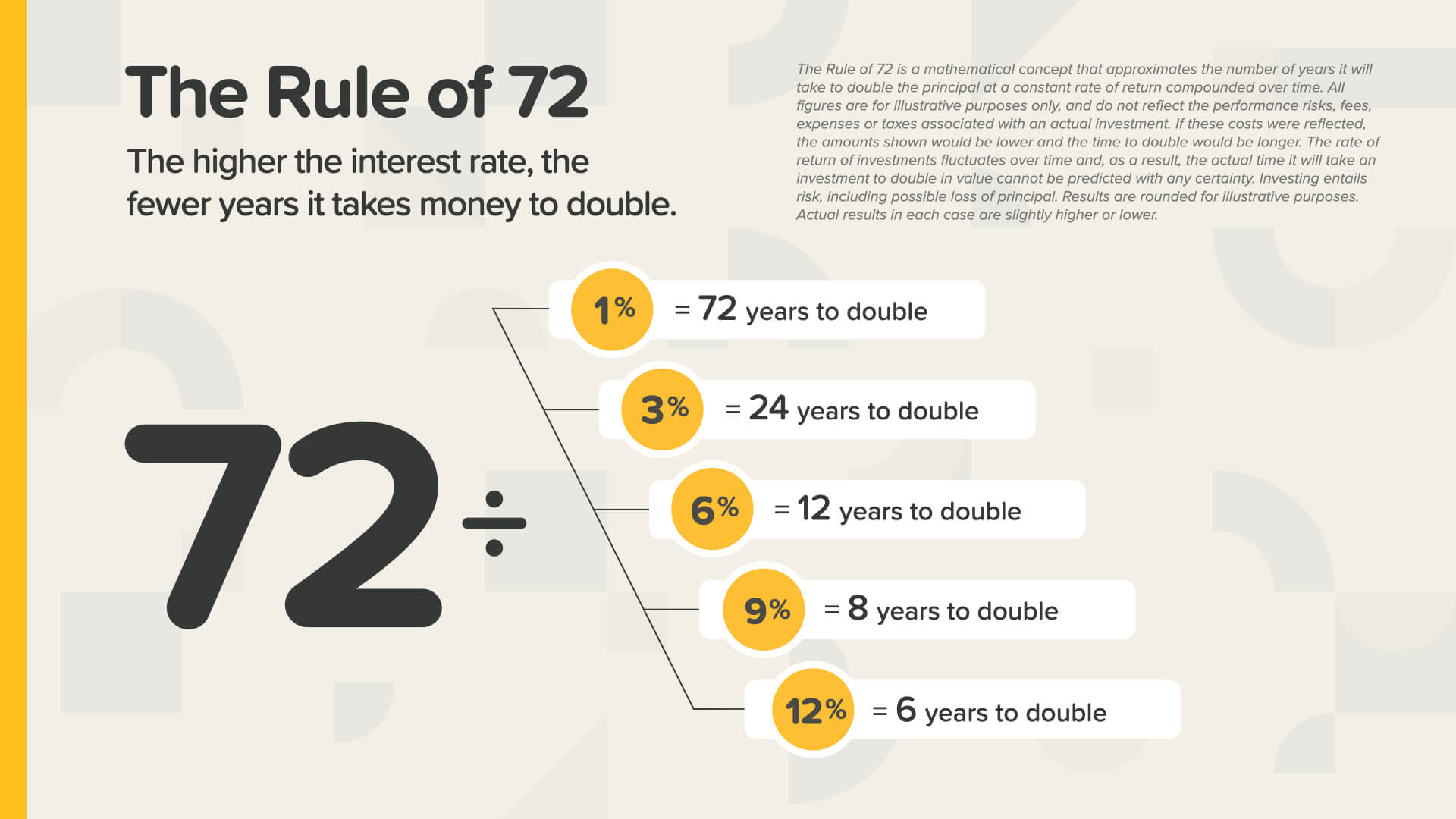

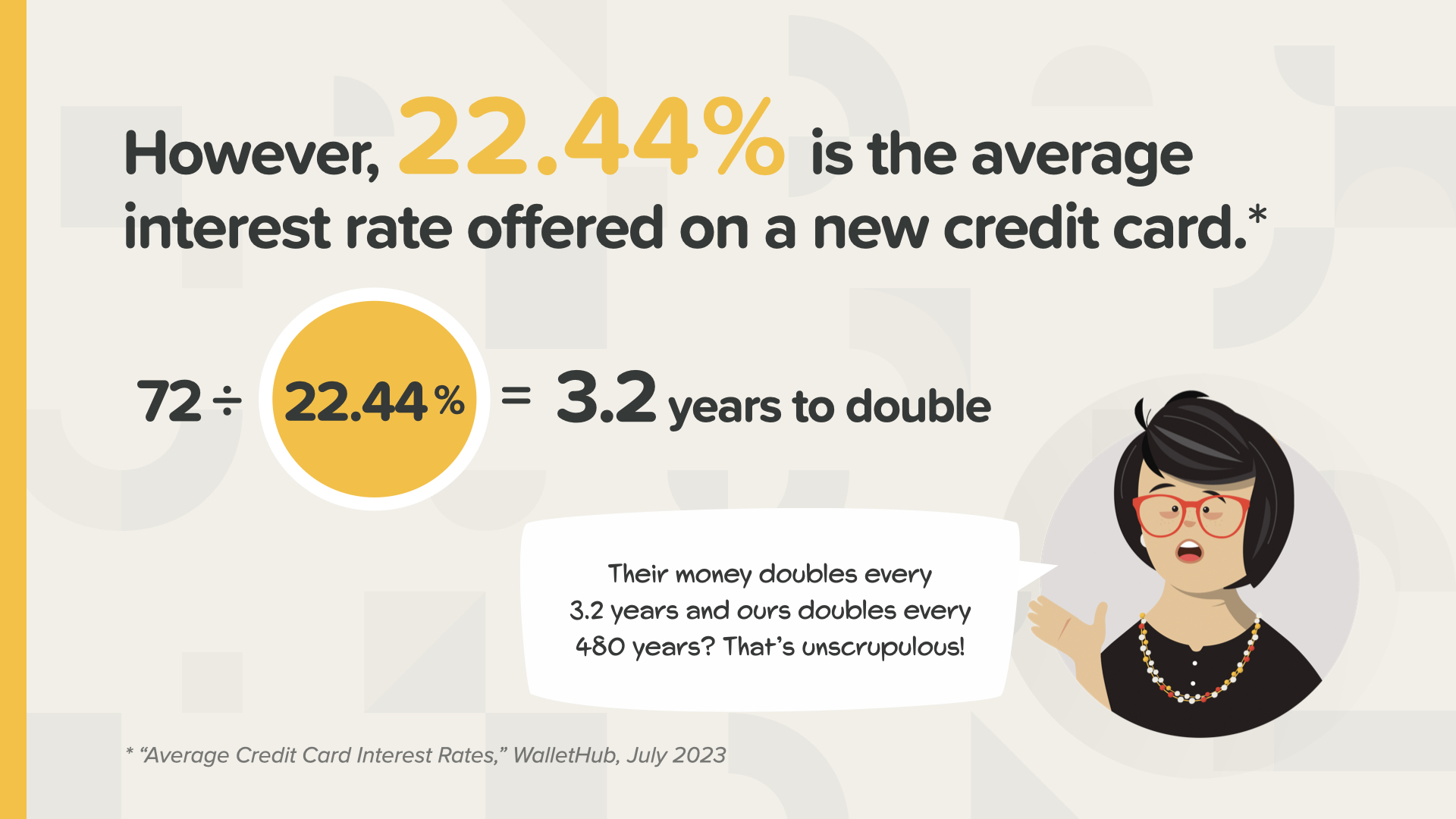

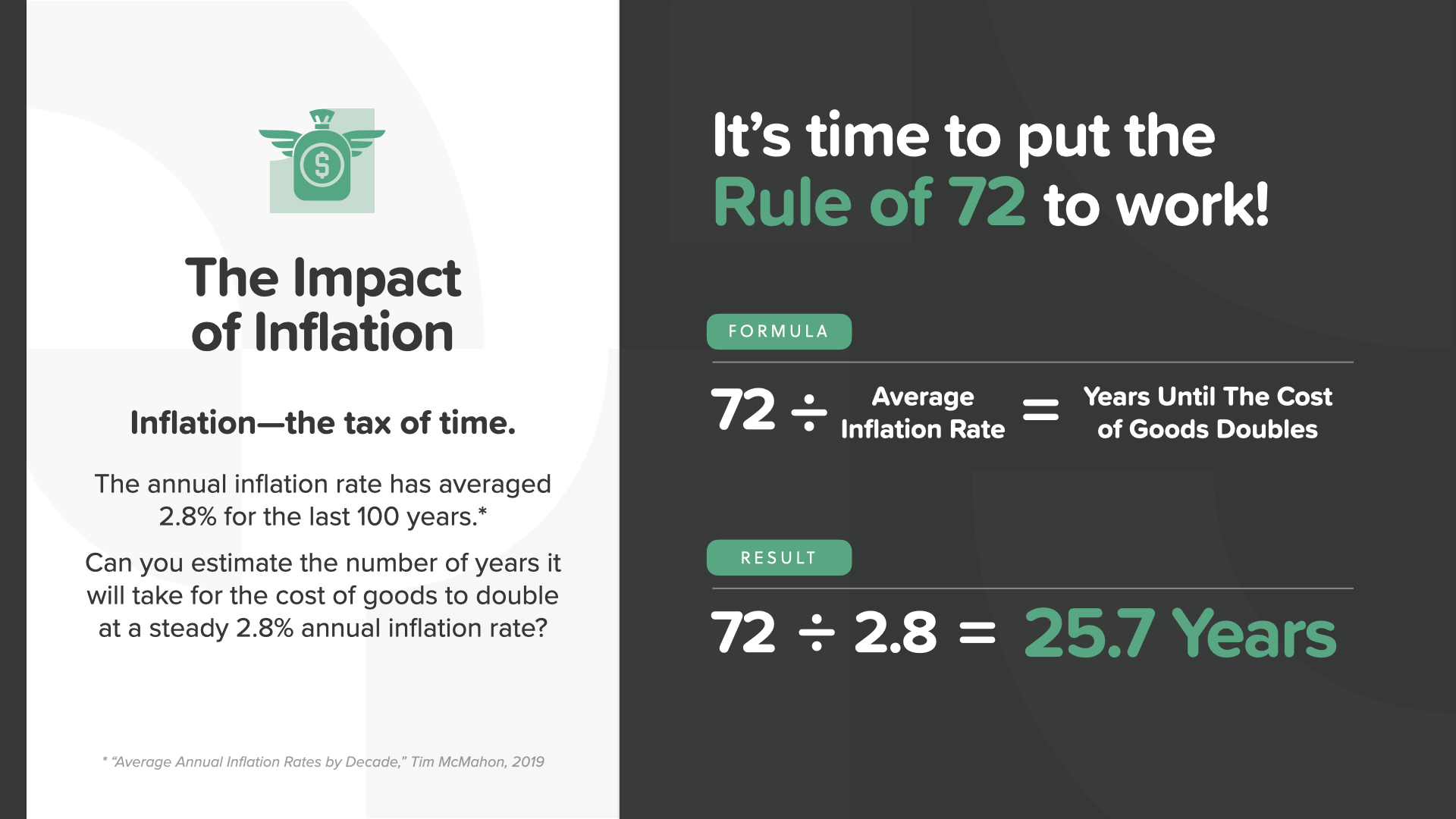

Ngayon, oras na para matutunan ang Rule of 72. Narinig na ba ito ng sinuman sa inyo dati? Ito ay isang maliit na kilalang shortcut sa mental math na ginamit ng mayayaman sa loob ng maraming taon. Napakahalaga na matutunan ito ng lahat. Ngunit huwag mag-alala! Hindi ito kumplikado.

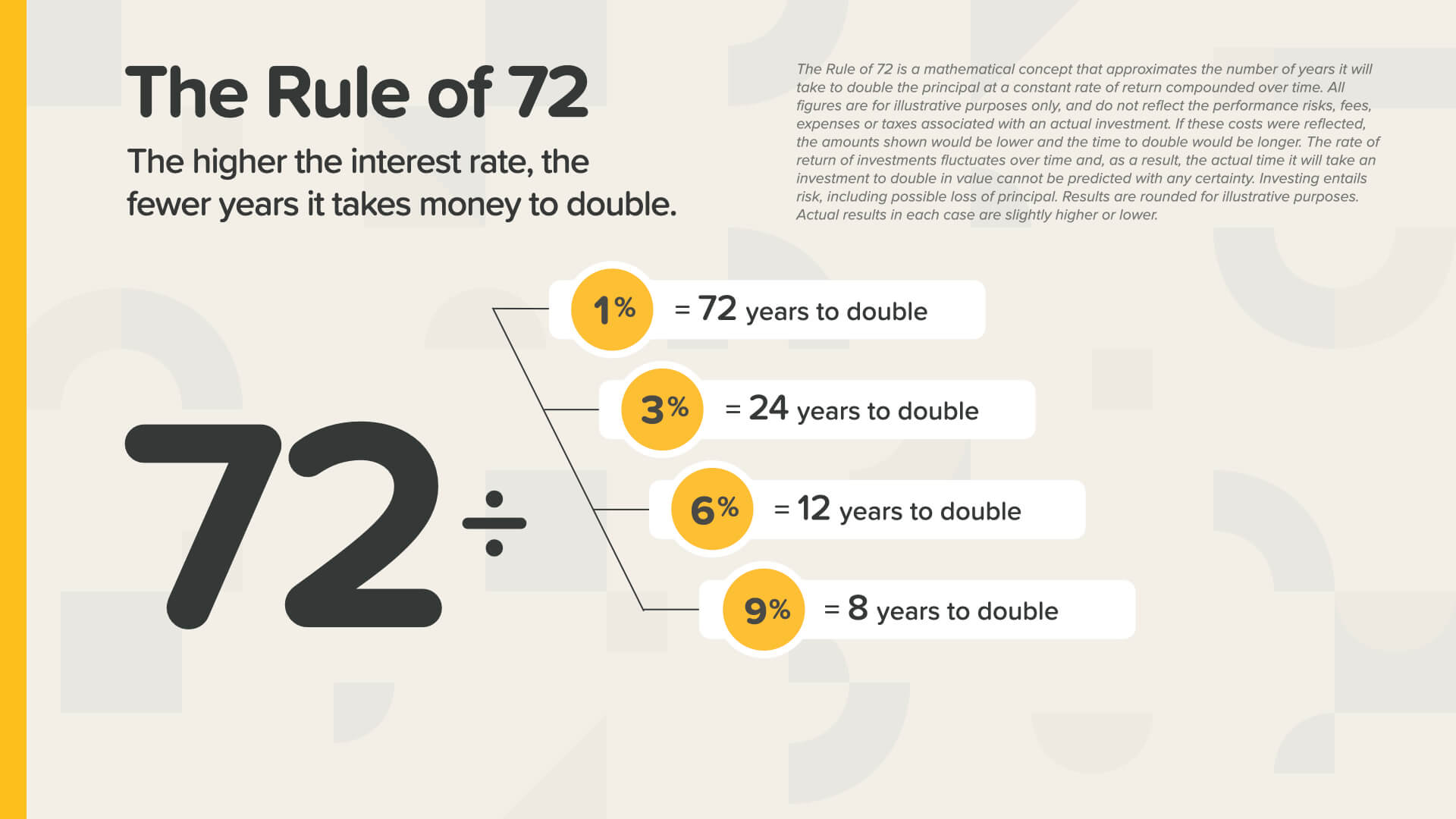

Hatiin mo lang ang anumang rate ng interes sa numerong 72 at sasabihin nito sa iyo kung gaano katagal bago dumoble ang iyong pera. Gumagana ito PARA sa iyo kung nagtitipid ka ng pera. Ngunit ito ay labag sa iyo kung humiram ka ng pera.

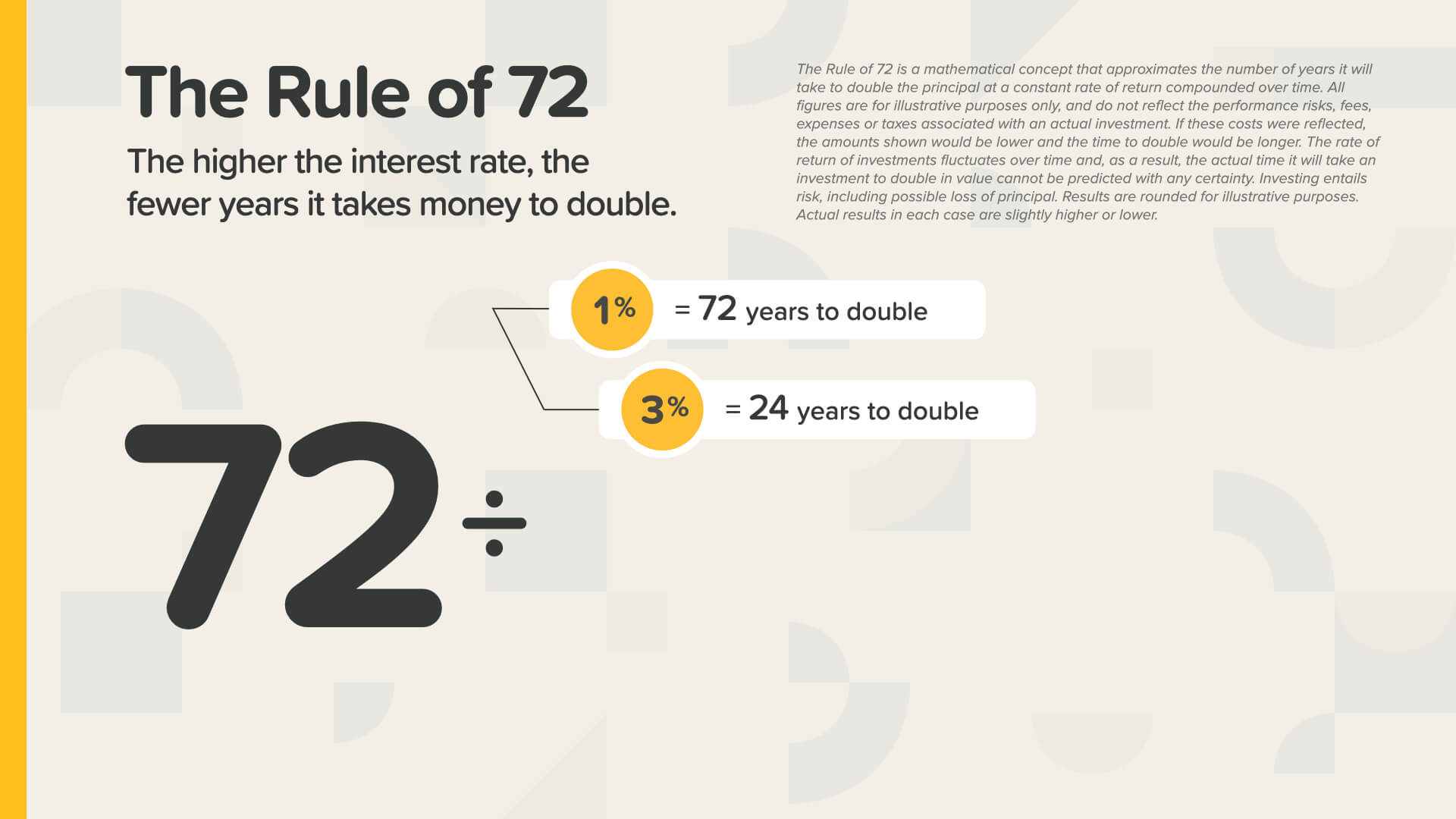

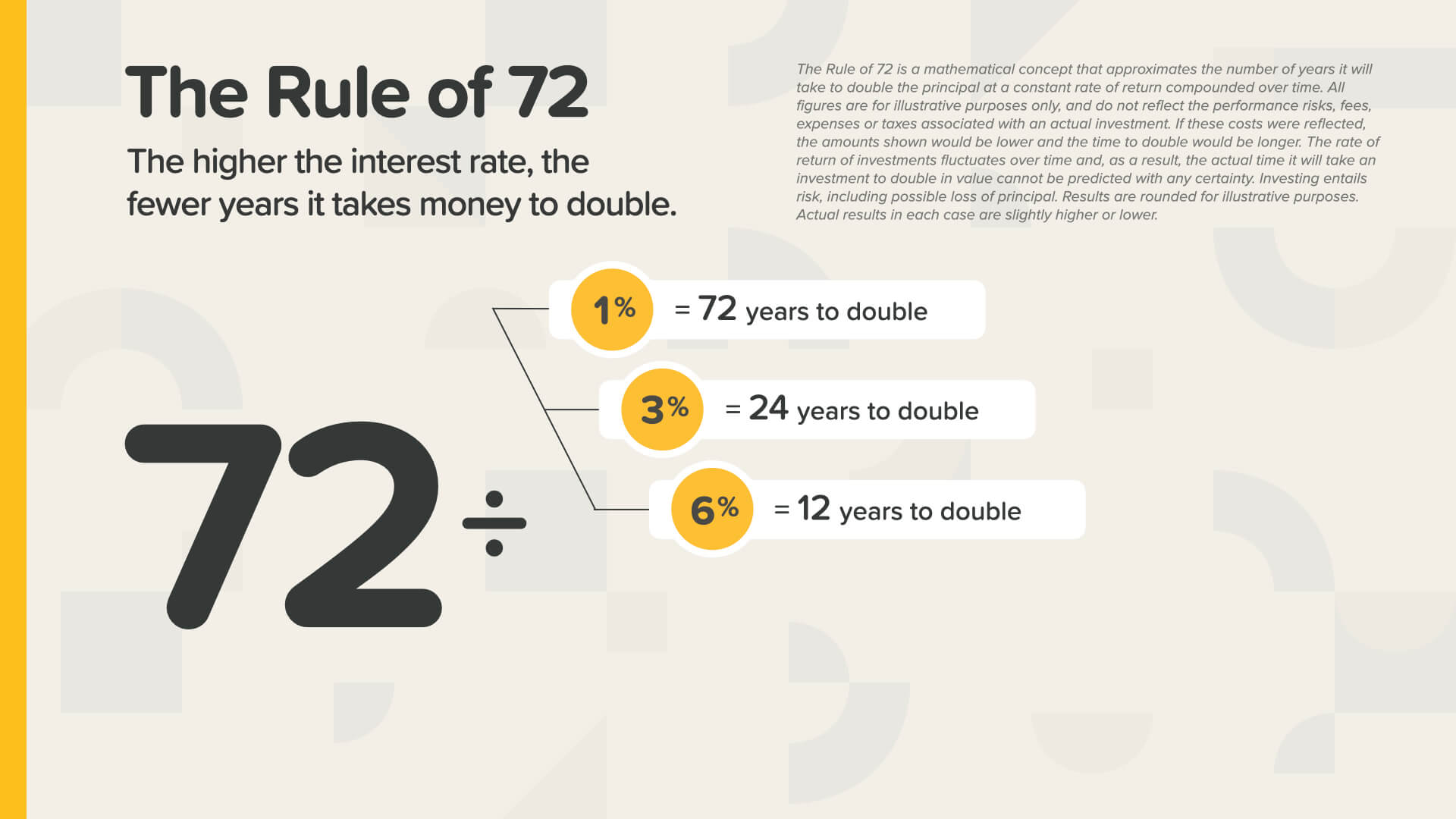

Sa 1%, inaabot ng 72 taon para maging $2 ang $1. matagal na yun. May sinumang sadyang pipiliin iyon? Ngunit ang mga tao ay madalas na ginagawa!

… sa 3%, dumodoble ang iyong pera kada 24 na taon. Iyan ay medyo mas mabuti—ngunit magpatuloy tayo...

… sa 6%, dumoble ito kada 12 taon...

… sa 9%, bawat 8 taon...

… AT paano kung makakakuha ka ng 12%? Magdodoble ang iyong pera kada 6 na taon. Mas katulad yan!

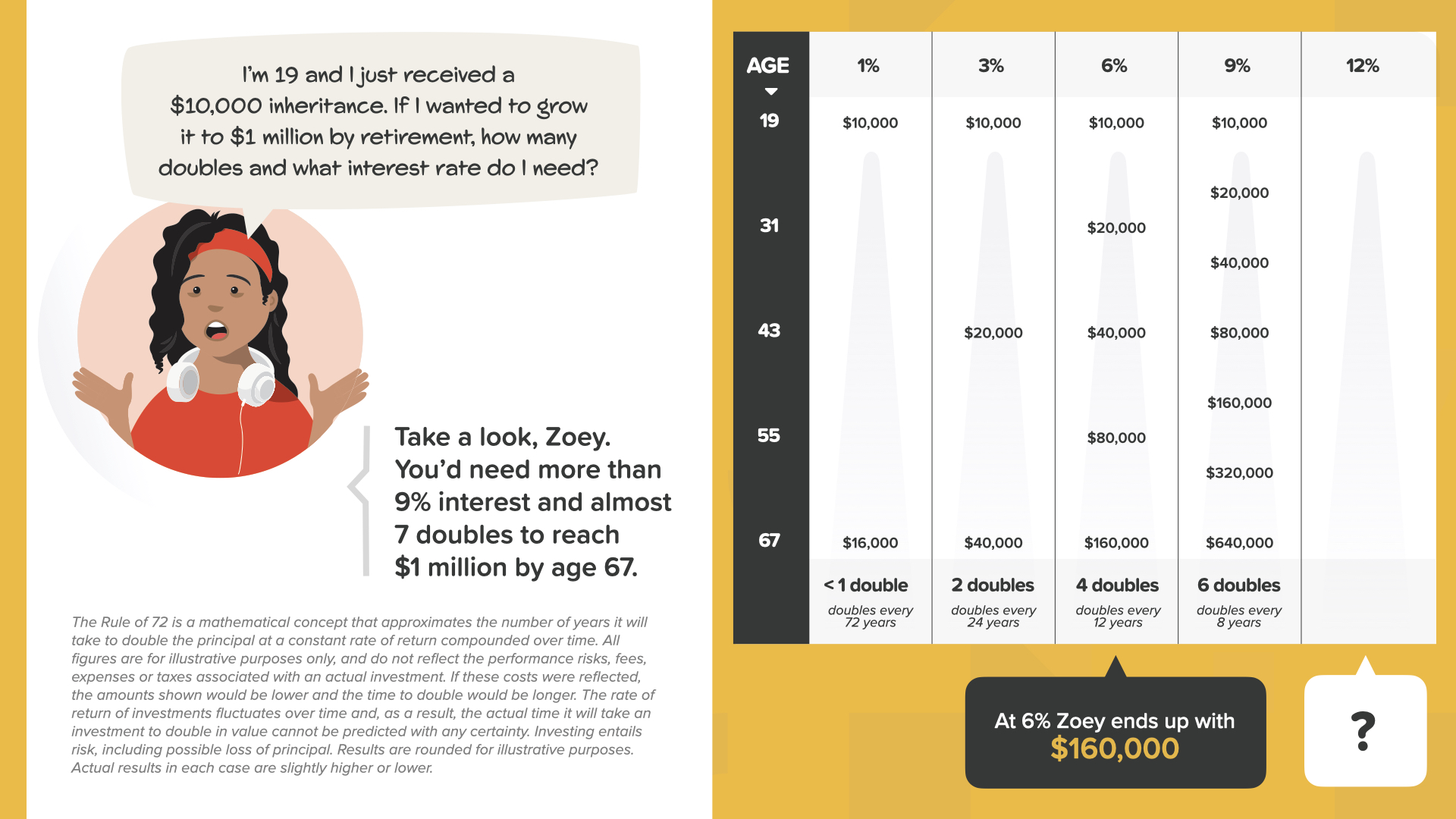

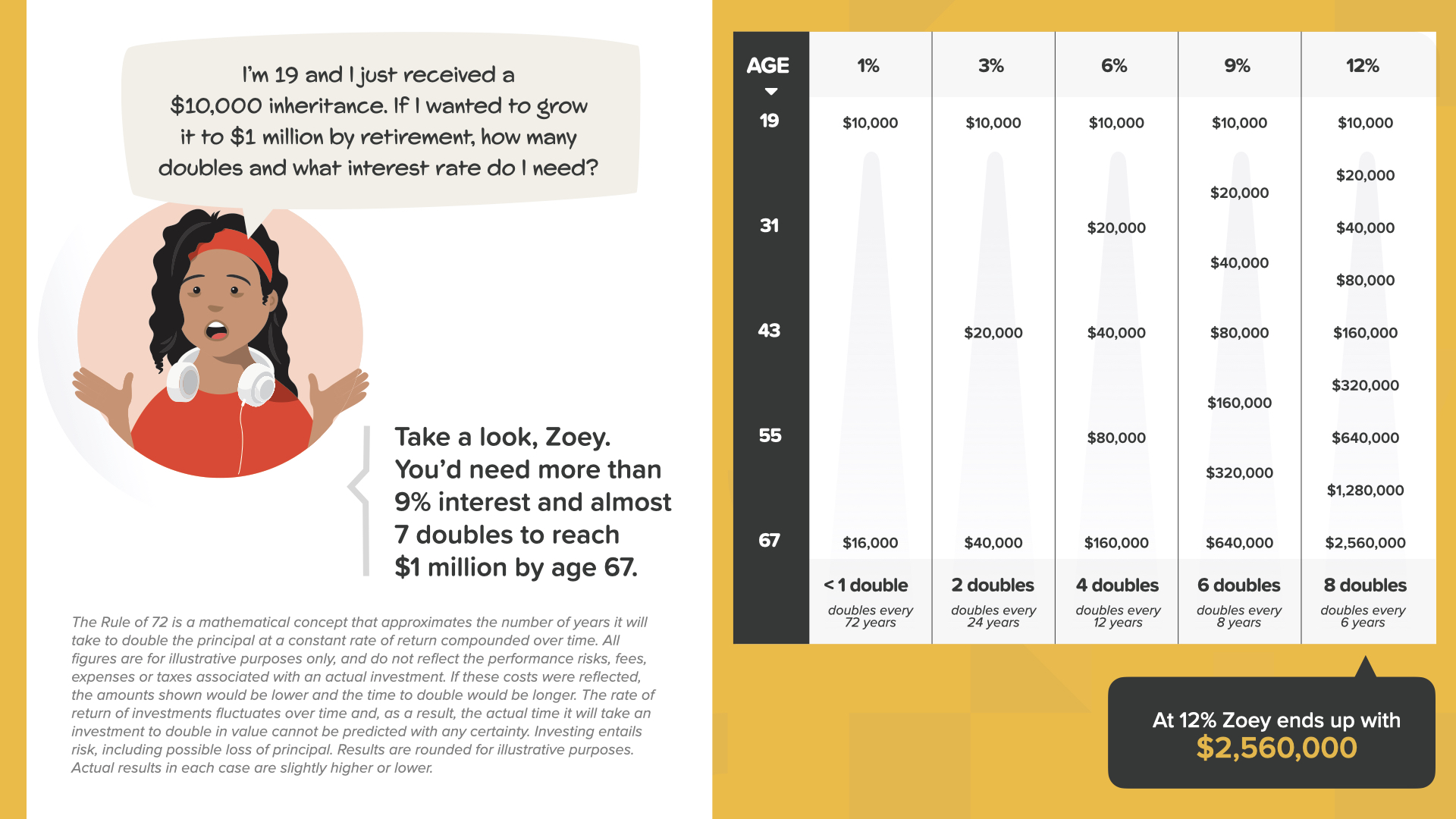

Ngayon sa aklat, nagbibigay kami ng halimbawa ng young adult—Zoey—na tumatanggap ng mana na $10,000. Kung inipon niya ang perang iyon para sa pagreretiro na may 6% na rate ng kita, mapupunta siya sa $160,000. Ngunit paano kung madoble niya ang kanyang rate ng pagbabalik sa 12%? Hulaan mo kung gaano karaming pera ang makukuha niya. Maaaring isipin ng maraming tao na ang sagot ay $320,000—doblehin ang interes, doblehin ang pera. At iyon ay magiging hindi kapani-paniwala! Ngunit magkano ba talaga ang mapupuntahan niya? Handa ka na ba?

Sa 12% rate ng return, nakakakuha siya ng 8 doubles sa halip na 4. Maniwala ka man o hindi, magkakaroon siya ng mahigit 2.5 milyong dolyar! Ito ay dalawang beses sa rate ng pagbabalik, ngunit 16 na beses ang pera! Iyan ang kapangyarihan ng tambalang interes–AT—kaya kailangan mong malaman ang Rule of 72! Kaya tayo nandito ngayon!

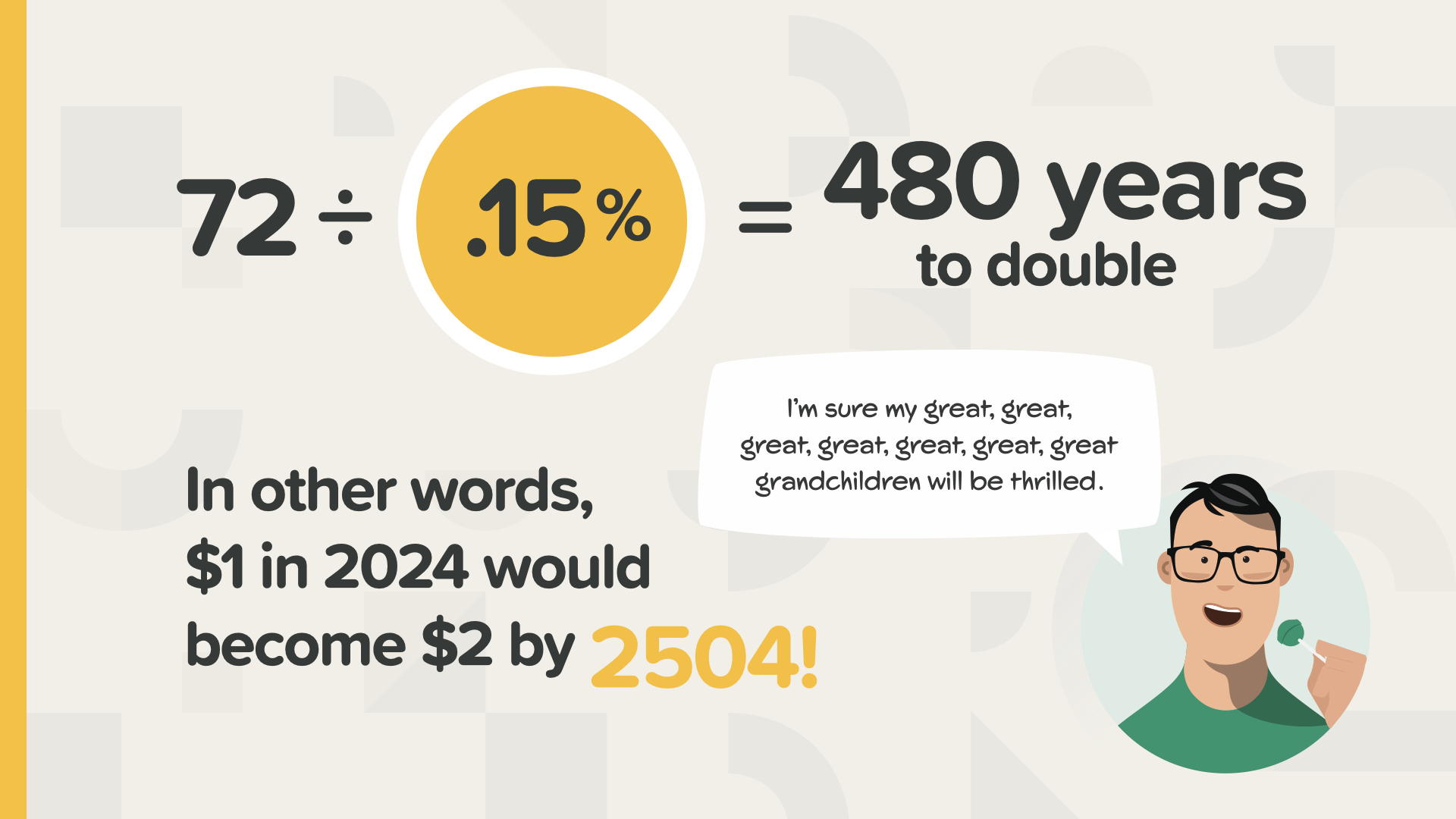

Narito ang isa pang paraan upang tingnan ito. Kung hahatiin mo ang 0.15% sa 72, tumitingin ka sa 480 taon para dumoble ang iyong pera. Sa taong 2504! Gaya ng sabi ni Clark, magugustuhan ito ng kanyang mga dakilang apo.

At, para malinawan tayo, ang parehong lugar na nagbibigay sa iyo ng 0.15%, ay maaaring singilin ka ng 22% o higit pa para sa isang credit card. Ibig sabihin, doble ang kanilang pera kada 3.2 taon. Ngayon ay nakita mo na kung bakit ang subtitle ng aklat ay "Stop Being a Sucker." Kailangan mong malaman kung paano gumagana ang pera ngayon, hindi bukas—TODAY.

Siyempre, bibigyan ka ng bangko ng lollipop para sa iyong problema sa paghihintay sa pila para magdeposito. Anong brand ito kadalasan? Oo—isang Dum Dum. Tandaan na sa susunod na kumuha ka ng isa habang papalabas. Parang sinusubukan nilang sabihin sa iyo, pero hindi mo lang alam ang code. Kailangan mong maging pipi-pipi upang mai-save ang iyong pera sa isang account na dumodoble kada 480 taon habang dumodoble ang pera ng bangko bawat 3.2 taon!

Ngayong napag-usapan na natin ang ilan sa mga pinakamahalagang konsepto sa pananalapi na dapat ituro sa mga paaralan ngunit HINDI, oras na para gawin ang mga ito. Nakikita mo, ang kaalaman na walang aksyon ay walang kabuluhan. Kailangan mong gamitin ang mga konseptong ito sa iyong buhay!

Ito ang pitong bahagi ng personal na pananalapi na kailangang gawin ng lahat...

Ang Milestone #1 ay Financial Education. Kaya ka nandito ngayon!

Ang unang hakbang ay ang maging isang lifelong learner na may financial education. Dahil ang impormasyong ito ay hindi itinuturo sa mga paaralan, paano mo ito gagawin? Nagsimula ka na sa pamamagitan ng pagdalo sa klase ngayon. Ang pangalawang paraan ay ang pag-uwi ng aming libro at ibahagi ito sa iyong pamilya. Paano mo madaragdagan ang iyong kaalaman mula doon? Nag-aalok ako ng iba pang mga klase na mas lalong sumisira sa impormasyong ito. At para sa higit pang impormasyon, tingnan ang blog sa aking website na ina-update linggu-linggo na may mga kritikal na konsepto sa pananalapi.

Ang ikalawang hakbang ng edukasyon sa pananalapi ay ang magtrabaho kasama ang isang propesyonal sa pananalapi. Ang isang dahilan kung bakit ito ay isang napakahalagang hakbang ay dahil may mga ganap na bagong produkto sa pananalapi na magagamit ngayon na hindi pa naririnig ng karamihan sa mga tao. Kasama ng mga bagong produktong ito at ang mga benepisyo ng mga ito, may bagong wika. Kailangan mo ng isang taong nagsasalita ng wikang iyon at makakatulong sa iyo na mabawasan ang ingay—isang taong nakakaalam kung ano ang maaaring gumana ngayon upang matulungan kang maabot ang iyong mga layunin at tumulong na matiyak na hindi ka sasamantalahin. Kung nagtatrabaho ka na sa isang taong kilala at pinagkakatiwalaan mo, maganda iyon! Pagkatapos ng klaseng ito, magiging handa kang lapitan sila ng mga tanong tungkol sa kung paano gumagana ang iyong diskarte. Kung hindi ka nakikipagtulungan sa isang tao, ipaalam sa akin pagkatapos ng klase, at maaari nating tuklasin kung ano ang maaaring maging hitsura kapag nagtutulungan!

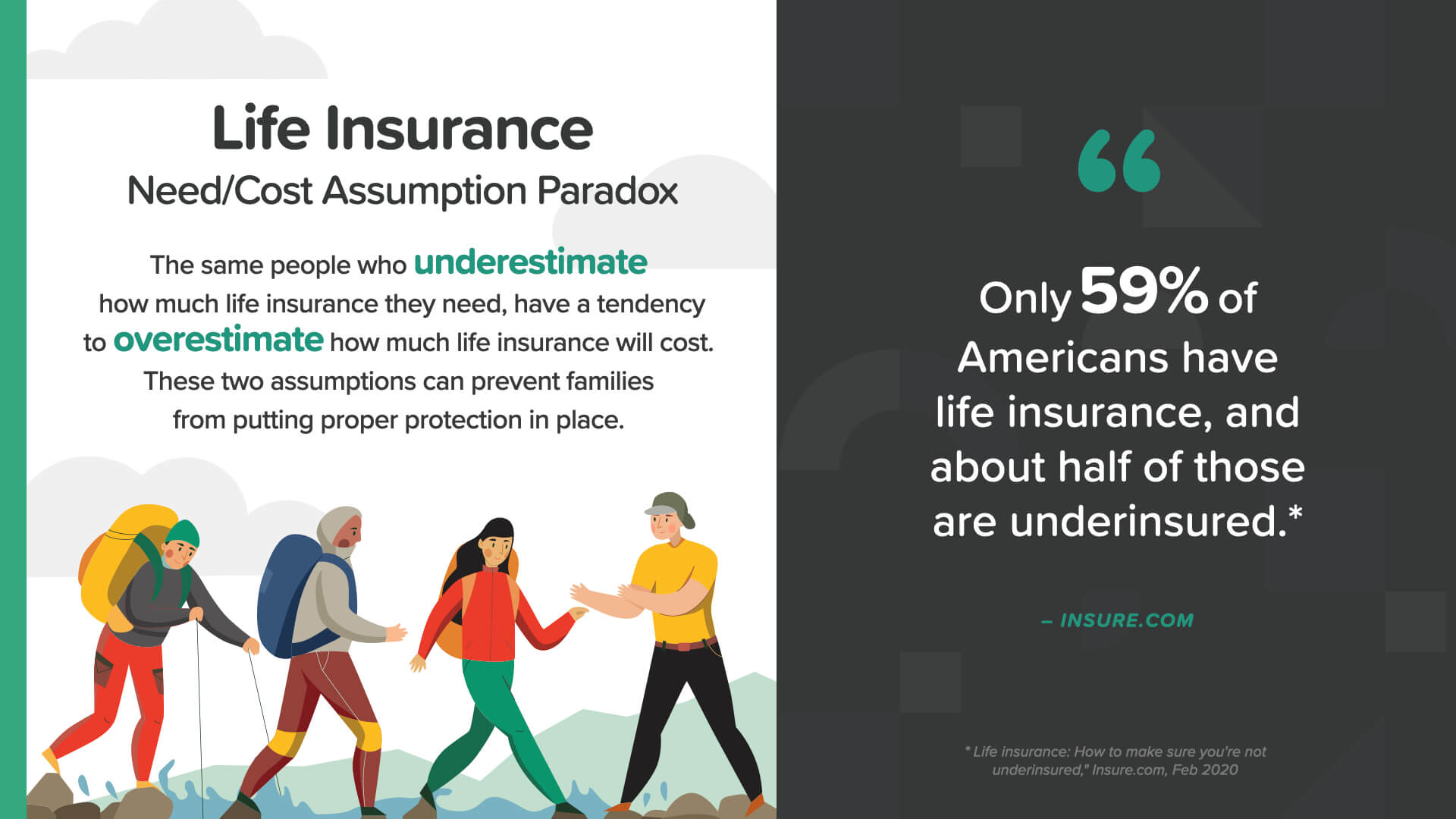

Habang binubuo natin ang iyong diskarte sa pananalapi, tulad ng pagtatayo ng bahay, kailangan nating magtayo sa isang matatag na pundasyon. At ang pagprotekta sa iyong pamilya at pananalapi mula sa hindi inaasahang ay ganap na pundasyon. Kailangan mo ng diskarte na kukumpleto sa sarili—kahit na wala ka para tapusin ito. Kaya naman ang Proper Protection ay nagsisimula sa Life Insurance.

59% lamang ng mga Amerikano ang may seguro sa buhay, at halos kalahati ng mga iyon ay kulang sa seguro. Pagdating sa seguro sa buhay, mayroong 2 pangunahing tanong na itinatanong sa atin sa lahat ng oras...

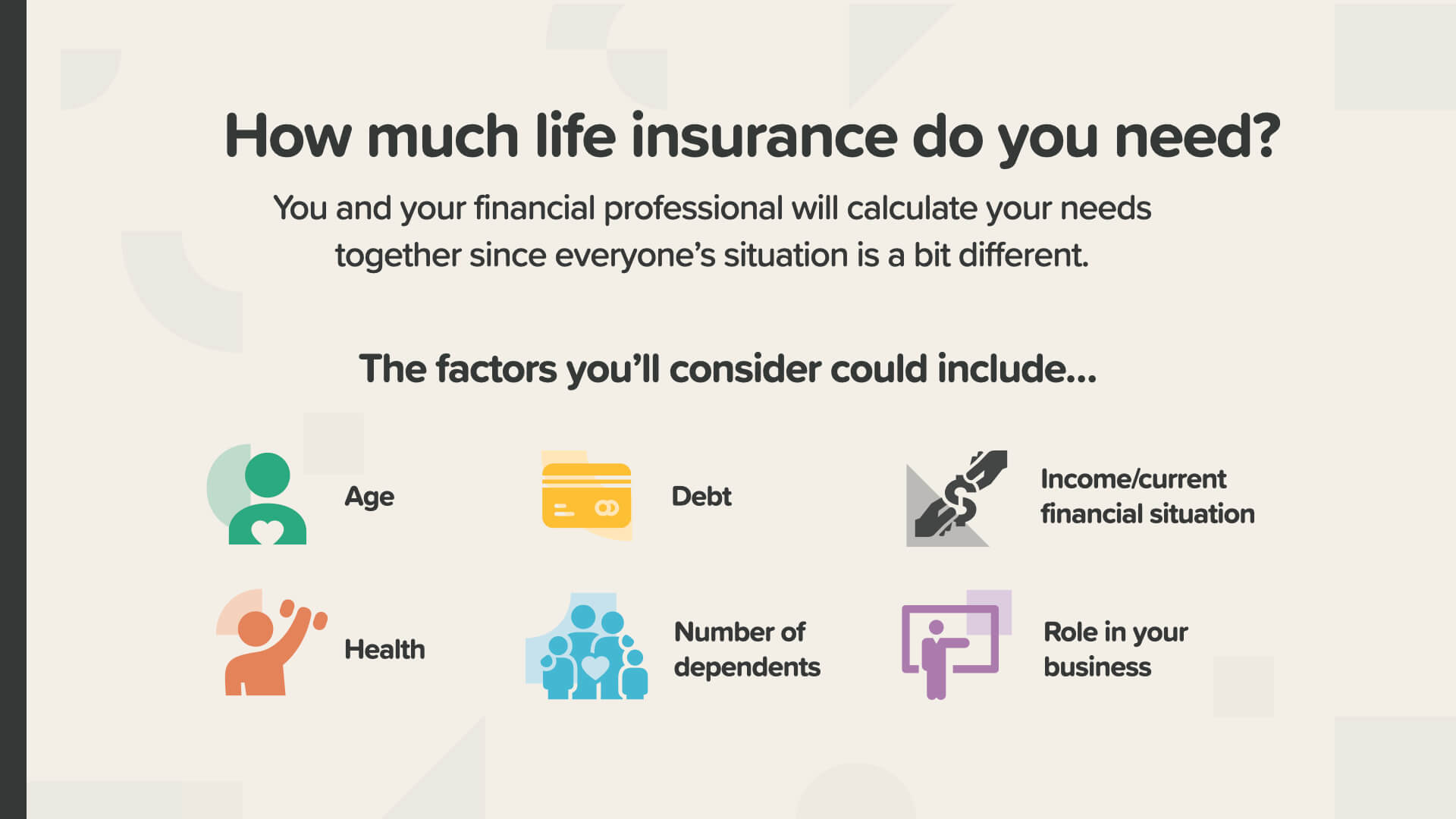

Ang unang tanong ay: Magkano ang life insurance ang kailangan ko?

Iba ang kalkulasyon para sa lahat, batay sa iyong sitwasyon. Gayunpaman, ang pangkalahatang tuntunin ng hinlalaki ay magsimula sa humigit-kumulang 10X ng iyong taunang kita.

Mula doon, inaayos namin ang iyong mga pangangailangan sa seguro sa buhay pataas o pababa batay sa iyong mga partikular na kalagayan. Isinasaalang-alang namin ang mga salik tulad ng edad, sangla, kalusugan, at—marahil ang pinakamahalagang salik—ang bilang ng mga anak mo at ang kanilang mga edad. Kung marami kang mga bata, ang iyong numero ay maaaring higit sa 10X ang iyong kita. Kung wala kang mga anak, maaaring mas kaunti ang bilang.

Ang pangalawang tanong ay: Anong uri ng seguro sa buhay ang kailangan ko?

Mayroong dalawang pangunahing uri ng seguro sa buhay: Term at Perm. Ang bahagi ng industriya ay nagbebenta lamang ng termino at iniisip na mababaliw kang bumili ng perm. Ang iba pang bahagi ay nagbebenta lamang ng perm at sa palagay mo ay magiging baliw na bumili ng termino. Kaya alin ang tama? Sagot: Hindi rin! Dahil kung alin ang maaaring kailanganin mo ay depende sa iyong mga kalagayan.

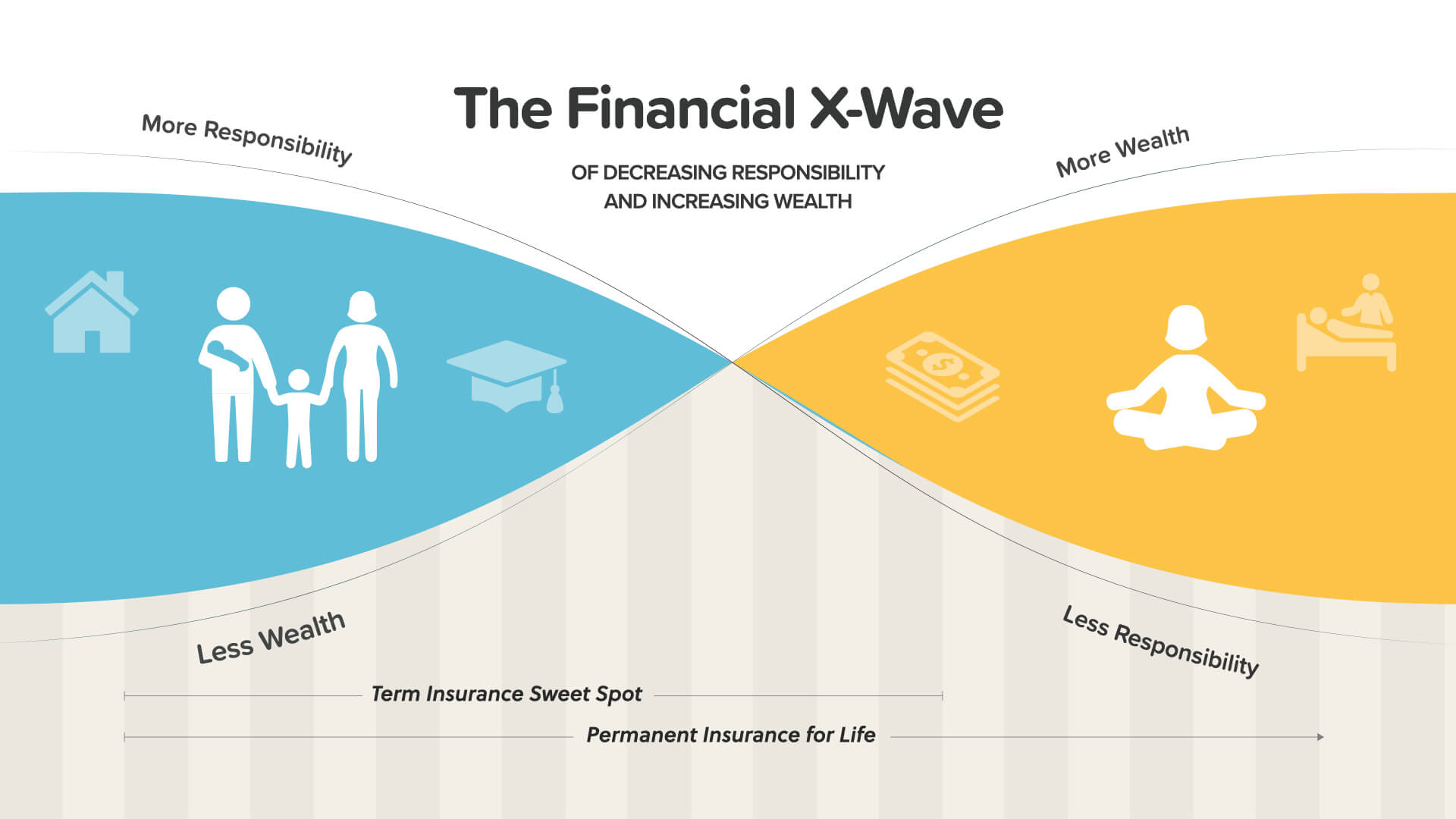

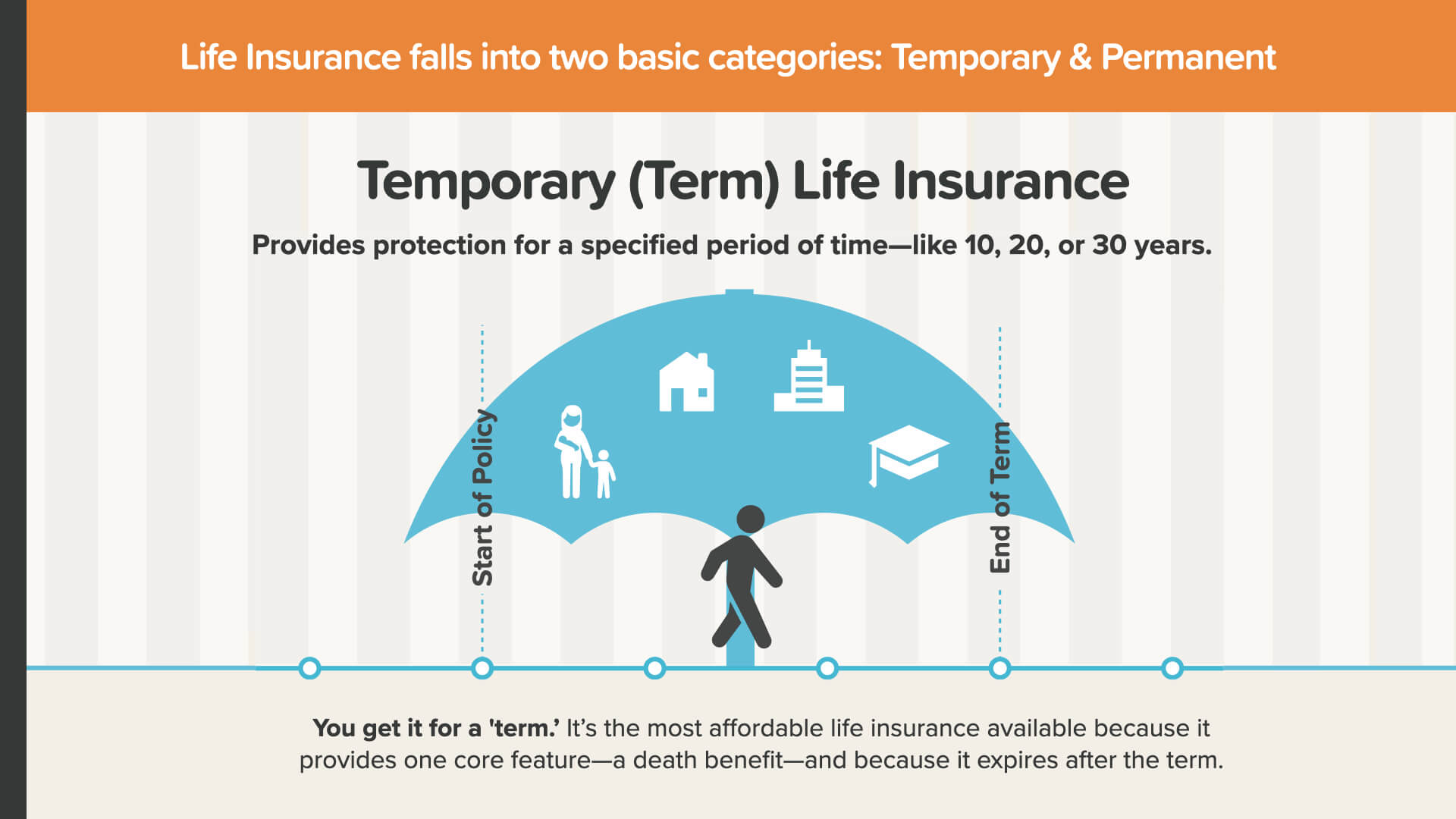

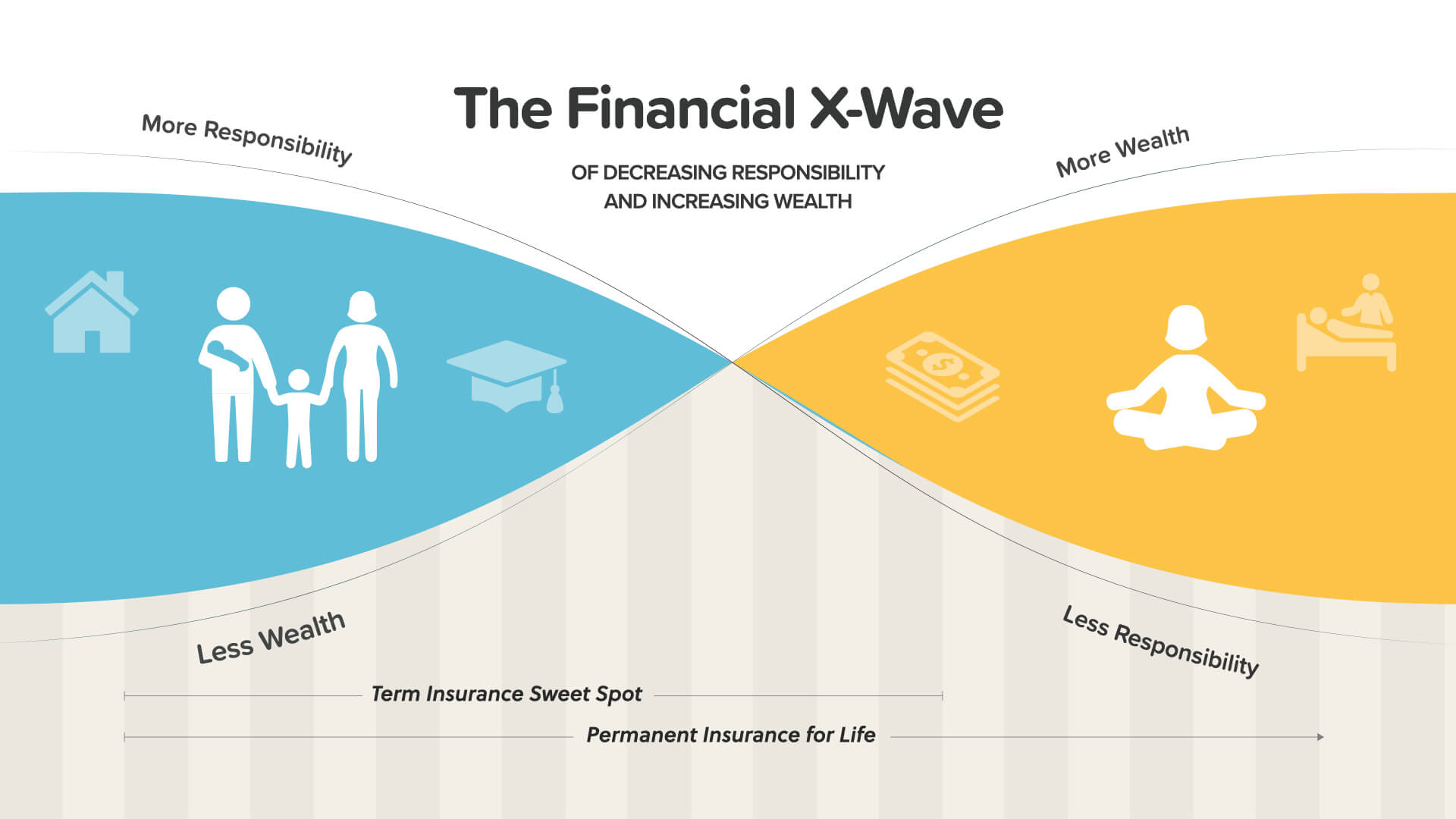

Bata ka pa, ilang taon ka na lang nagtrabaho at hindi ka pa nakakaipon ng maraming yaman. Gayunpaman, mayroon kang maraming mga responsibilidad. Maaaring mayroon kang asawa, maliliit na anak, at isang malaking sangla. Ito ang matamis na lugar para sa term insurance—nagbibigay ito sa iyo ng maraming coverage para sa hindi gaanong dolyar.

Ang patakaran sa termino ay ganoon lang—ito ay nagbibigay sa iyo ng saklaw para sa isang partikular na termino—marahil 10, 20, o 30 taon. Kung mamatay ka sa terminong iyon, ang iyong pamilya ay makakakuha ng malaking benepisyo sa kamatayan na walang buwis. Gayunpaman, ayon sa istatistika, malamang na hindi ka mamatay sa terminong iyon... at samakatuwid ang iyong patakaran ay mag-e-expire nang hindi nagbabayad ng anuman sa iyong pamilya. Ito ang dahilan kung bakit sasabihin ng ilang tao na huwag bumili ng term insurance. Ngunit ito mismo ang dahilan kung bakit maaaring maging angkop ang termino para sa ilang pamilya. Dahil ang kompanya ng seguro ay hindi masyadong naniningil para sa termino, ito ay isang mahusay na paraan upang makakuha ng maraming coverage para sa isang maliit na mula sa bulsa na halaga.

Habang tumatanda ka, dapat bumaba ang iyong mga responsibilidad. Ang iyong mortgage ay nababawasan. Ang iyong mga anak ay umalis sa bahay, sana. At mayroon kang mas kaunting mga taon ng potensyal na kita upang protektahan. Habang bumababa ang iyong mga responsibilidad, lumalaki ang iyong kayamanan. Dito pumapasok ang permanenteng insurance. At kung gagawin mo ito ng tama, ang perm insurance ay makakatulong sa iyo na madagdagan ang iyong kayamanan.

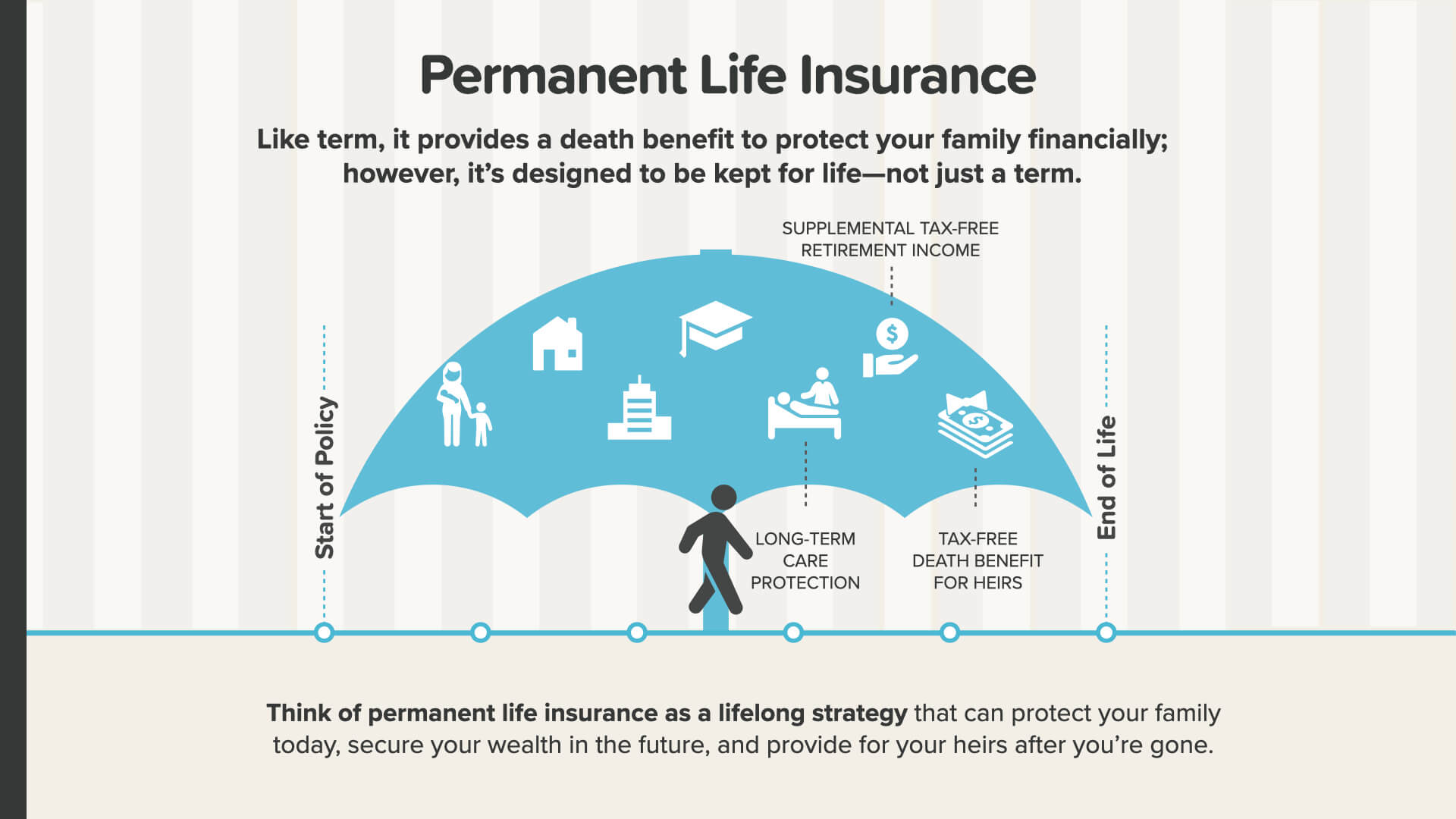

Ang Permanent Insurance ay ganoon lang—permanente, ibig sabihin ay itatago mo ito habang buhay. Dahil alam ng kompanya ng seguro na balang-araw ay babayaran nila ang benepisyo sa kamatayan, ang permanenteng insurance ay nangangailangan ng mas malaking premium. Ngunit kasama ng mas mataas na premium na ito ay may mga karagdagang benepisyo na maaari mong gamitin upang mapalago ang iyong kayamanan.

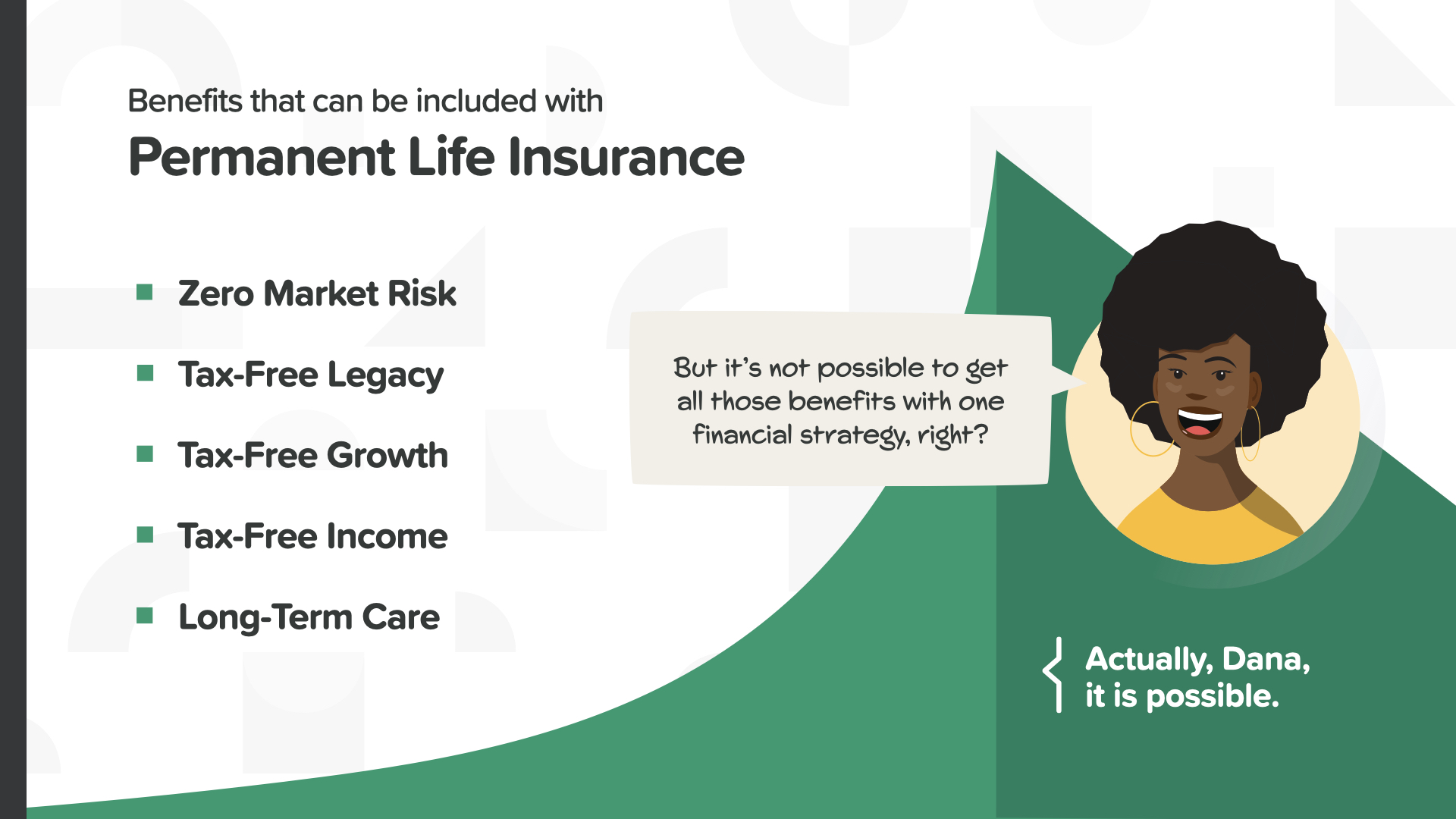

Gaya ng tatalakayin natin sa Milestone Number 6, ang mga pinakabagong uri ng permanenteng insurance ay maaaring magbigay-daan sa iyong magpalago ng pera sa isang tax-free at risk-free na batayan, na makakatulong sa pagbibigay sa iyo ng isang tax-free na kita sa pagreretiro at isang ligtas na paraan upang palaguin ang iyong pera. Kaya... ang permanenteng seguro ay nagbibigay sa iyo ng higit pa sa isang benepisyo sa kamatayan—nagbibigay ito sa iyo ng makapangyarihang mga benepisyo sa pamumuhay.

Ang isa pa sa mga benepisyong ito sa buhay ay ang Long-Term Care—LTC—protection. Ano ang naiisip mo kapag narinig mo ang terminong "Pangmatagalang Pangangalaga?" Naiisip ko ang isang matanda sa isang nursing home. Gayunpaman, 37% ng mga taong tumatanggap ng Pangmatagalang Pangangalaga ay wala pang 65 taong gulang—dahil ang mga sakit at aksidente ay nangyayari. Kaya, ito ay hindi lamang para sa mga matatanda. Ilang tao ang nakakakilala sa isang taong naapektuhan ng isang pangmatagalang sitwasyon sa pangangalaga? Ang katotohanan ay 70% sa atin ay mangangailangan ng Pangmatagalang Pangangalaga.

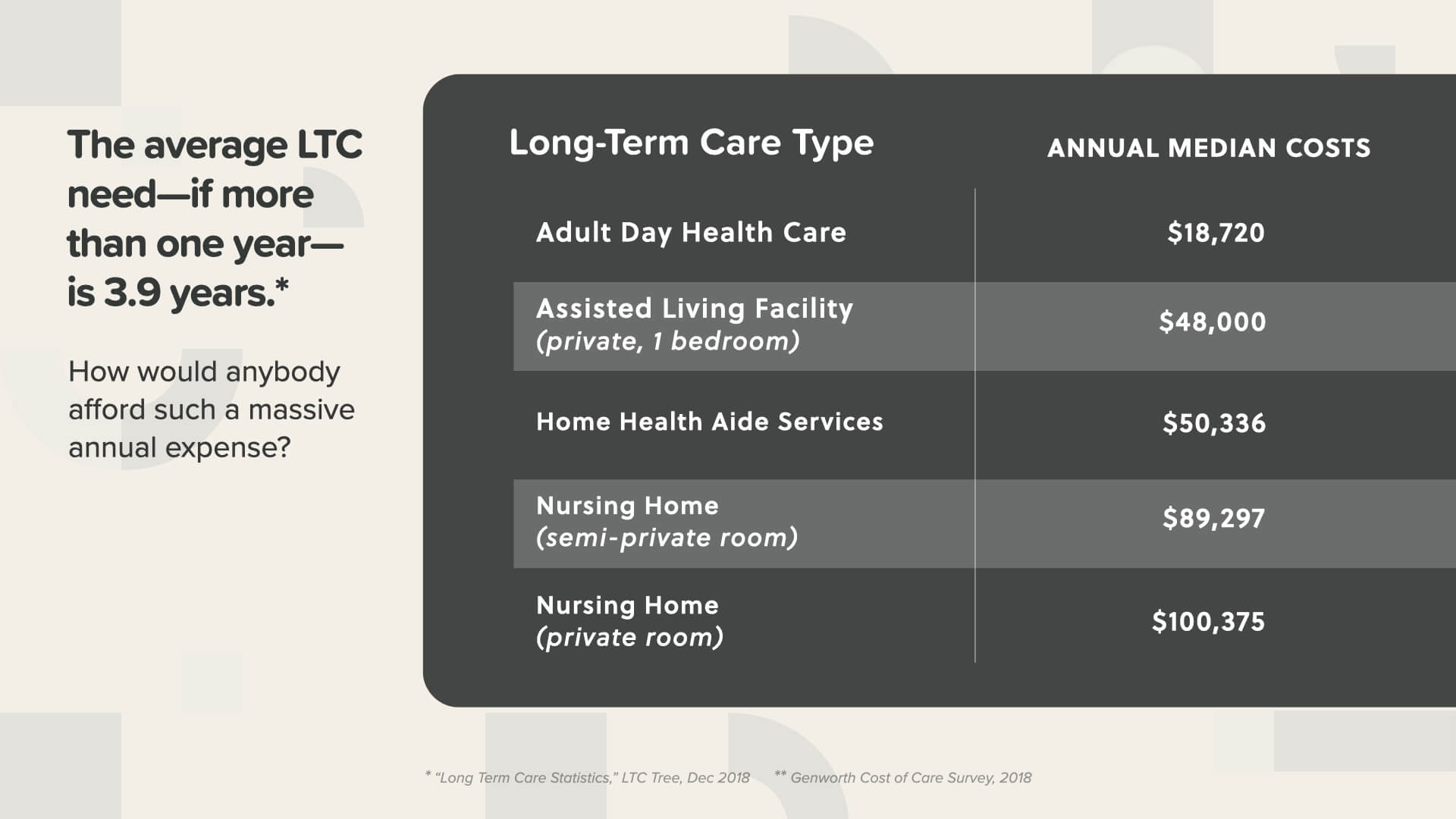

At kung kailangan natin ito, napakamahal. Ang average na halaga ng isang nursing home ay humigit-kumulang $100,000 bawat taon. At kung pupunta ka sa isang nursing home, ang karaniwang pananatili ay humigit-kumulang 2 at kalahating taon. Kaya, tinitingnan mo ang kabuuang out-of-pocket na gastos na humigit-kumulang isang-kapat ng isang milyong dolyar. Ngayon, ang karamihan sa pangangalaga ay nagaganap sa bahay, kung saan ito ay mas mura. Ngunit may kapalit—kung malusog ka para manatili sa bahay, magtatagal ka. Kaya't sa alinmang paraan mo ito putulin, nasa isang lugar ka sa kapitbahayan na humigit-kumulang $200,000 hanggang $250,000 sa mga gastos mula sa bulsa. Hindi ito saklaw ng health insurance o Medicare—kaya ikaw ang bahalang magbayad para dito.

Kaya paano mo pinoprotektahan ang iyong sarili laban sa nagbabantang banta na ito—isang 70% na posibilidad na magbayad ng hanggang quarter ng isang milyong dolyar mula sa bulsa? OPTION 1—ang lumang paraan ng paaralan—ay bumili ng tradisyonal, stand-alone na patakaran sa Pangmatagalang Pangangalaga. Pinoprotektahan ka ng mga patakarang ito mula sa mga banta sa Pangmatagalang Pangangalaga, ngunit may kasamang ilang pangunahing disbentaha. Nahawakan na namin ang isa—kung mayroong 70% na pagkakataon na kakailanganin mo ito, mayroong 30% na pagkakataon na hindi mo ito kakailanganin. Kaya't nagpapatakbo ka ng 30% na pagkakataong mag-aksaya ng sampu-sampung libong dolyar sa isang bagay na maaaring hindi mapapakinabangan ng iyong pamilya sa anumang paraan. Iyan ay sampu-sampung libong dolyar na maaari mong gamitin sa pagreretiro o iwan sa iyong mga anak...

Ang bagong paraan ay opsyon 2—na isa pa sa mga benepisyo ng buhay ng mga bagong permanenteng patakaran sa seguro sa buhay. Para sa ilang karagdagang dolyar, maaari kang magdagdag ng proteksyon sa Pangmatagalang Pangangalaga bilang isang rider sa isang permanenteng patakaran sa seguro sa buhay. Sa ganitong paraan, kung kailangan mo ng Pangmatagalang Pangangalaga, babayaran ito ng iyong patakaran sa seguro sa buhay. At kung isa ka sa masuwerteng 30% ng mga Amerikano na hindi kailanman mangangailangan ng Pangmatagalang Pangangalaga, sa halip na mag-aksaya ng sampu-sampung libo sa isang patakarang hindi mo ginagamit, ang iyong pamilya ay makakatanggap ng daan-daang libong dolyar bilang buwis- libreng death benefit. Ang ganitong uri ng kaalaman ay kung ano ang ibig naming sabihin sa pamamagitan ng pagputol sa ingay at paghahanap kung ano ang maaaring gumana para sa iyo ngayon.

Kung kasalukuyan kang nabubuhay sa paycheck-to-paycheck—tulad ng maraming tao ngayon—maaaring ang iyong emergency fund ang insulasyon na makakatulong sa pagprotekta sa iyo mula sa pinansyal na sakuna kung may mangyari.

Ang pangkalahatang tuntunin ng thumb para sa iyong Emergency Fund ay ang pagkakaroon ng 3-6 na buwang kita sa kamay. Tingnan ang mga sample na taunang kita na ito at kung magkano ang kakailanganin mo.

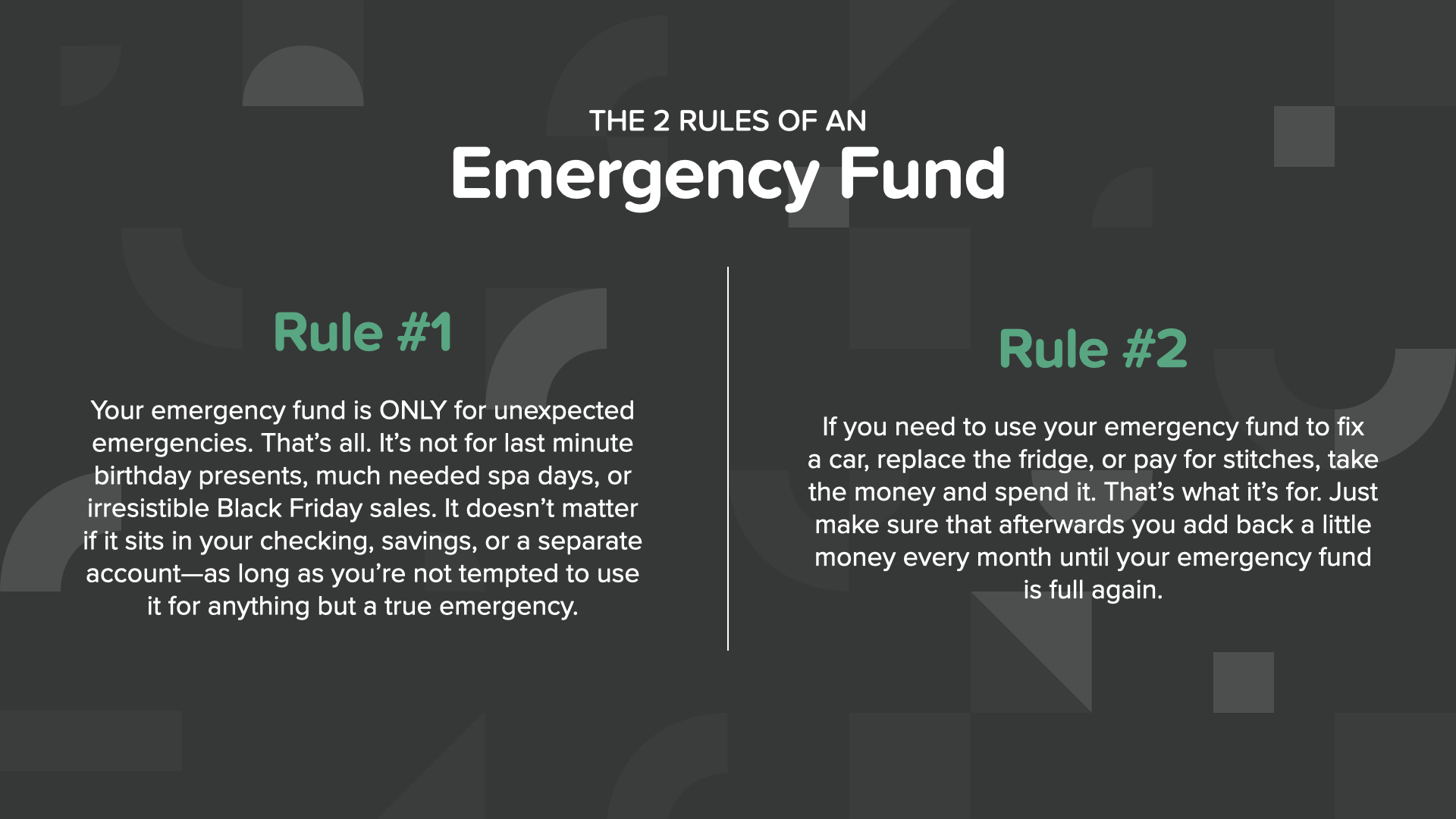

Mayroong 2 Panuntunan para sa Emergency Fund… Panuntunan #1 - Ang iyong emergency fund ay para LAMANG para sa mga hindi inaasahang emergency. Iyon lang. Hindi ito para sa mga regalo, bakasyon, o bogo sales. Rule #2 - Kapag mayroon kang hindi maiiwasang emergency, gamitin ang iyong emergency fund. Iyan ang para sa. Hindi ko masasabi sa iyo kung gaano karaming mga tao ang nakikita natin na kapag namatay ang kanilang aircon, inilalagay nila ito sa isang credit card upang makakuha sila ng sky miles. Kaya't kung wala kang Emergency Fund o hindi mo ito nagagamit nang maayos, maaari kang lumubog pa sa utang, na nagdadala sa atin sa Milestone #4.

Kapag nakipagtulungan ka na sa iyong propesyonal sa pananalapi upang maisakatuparan ang iyong wastong proteksyon at pondong pang-emerhensiya, oras na para pag-usapan ang pamamahala sa iyong utang—Milestone Number 4. Bago mo ganap na matamasa ang pinansiyal na seguridad at kalayaan, kakailanganin mong tingnan ang iyong mga gawi sa paggastos at sikaping bawasan, at tuluyang alisin, ang iyong utang.

Ayaw nating sabihin ito, ngunit sa ating kultura, ang utang ay isang malawak na krisis na pinagpapatuloy ng isang lipunan ng mga sucker na naliligaw ng pagnanais para sa agarang kasiyahan. Iyan ay isang subo—pero ito ay totoo! Walang kahihiyan sa pag-amin na nahihirapan ka sa utang—isa ito sa mga pinakakaraniwang banta sa pagkakaroon ng maayos na hinaharap sa pananalapi.

Ang karaniwang Amerikano ay may $21,800 sa personal na utang, hindi kasama ang mga mortgage—at marami ang may higit pa. At huwag kalimutan na maraming mga Amerikano ang nagdurusa sa ilang uri ng pagkabalisa na may kaugnayan sa utang. Kapag inalis ang utang, maaari nating tamasahin ang buhay nang mas ganap at mas malaya. Kaya narito ang 5 Tip para Tanggalin at Manatiling Wala sa Utang… Alamin Kung Ano ang Inutang Mo, Wala Nang Mga Huling Pagbabayad, Magkasunod ng Isang Utang, Ihinto ang Pagsingil at Kanselahin ang Mga Hindi Nagamit na Subscription, at isaalang-alang ang Refinancing ng Iyong Mortgage.

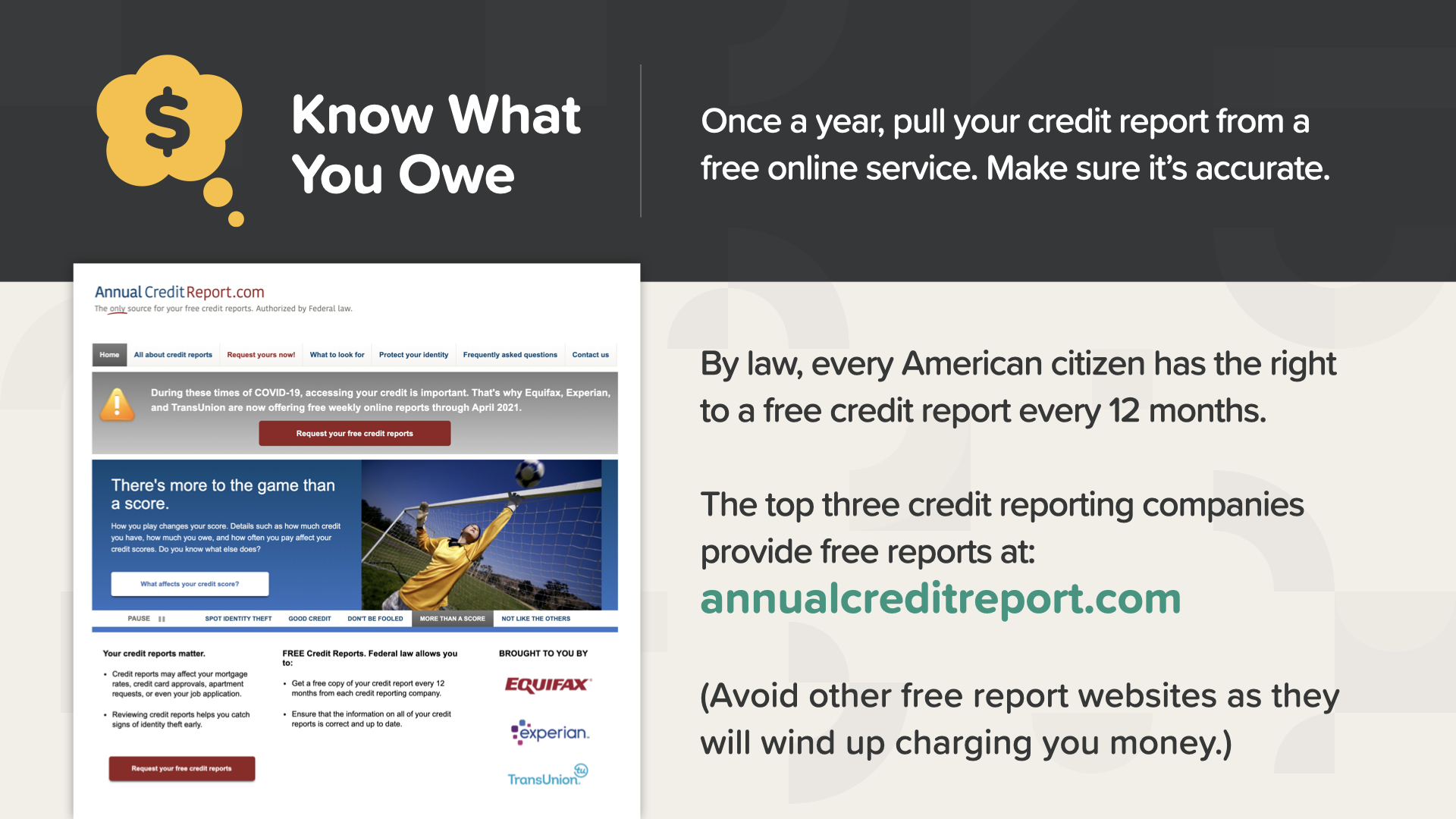

Maaaring narinig mo na, ayon sa batas, ang bawat Amerikano ay may karapatan sa isang libreng ulat ng kredito bawat 12 buwan. Maraming tao ang nagkakamali sa "taunang ulat ng kredito" sa Googling. Kapag ginawa nila iyon, nalilinlang sila sa pagpasok ng impormasyon ng kanilang credit card upang mag-subscribe sa isang libreng pagsubok para sa isang serbisyo sa pagsubaybay sa kredito. At, siyempre, nakalimutan nilang kanselahin ang serbisyo pagkatapos ng libreng pagsubok, at ngayon ay lalo pa silang lumulubog sa utang noong una pa lang ay sinusubukan nilang makawala sa utang! Direkta lang sa annualcreditreport.com para makuha ang sa iyo.

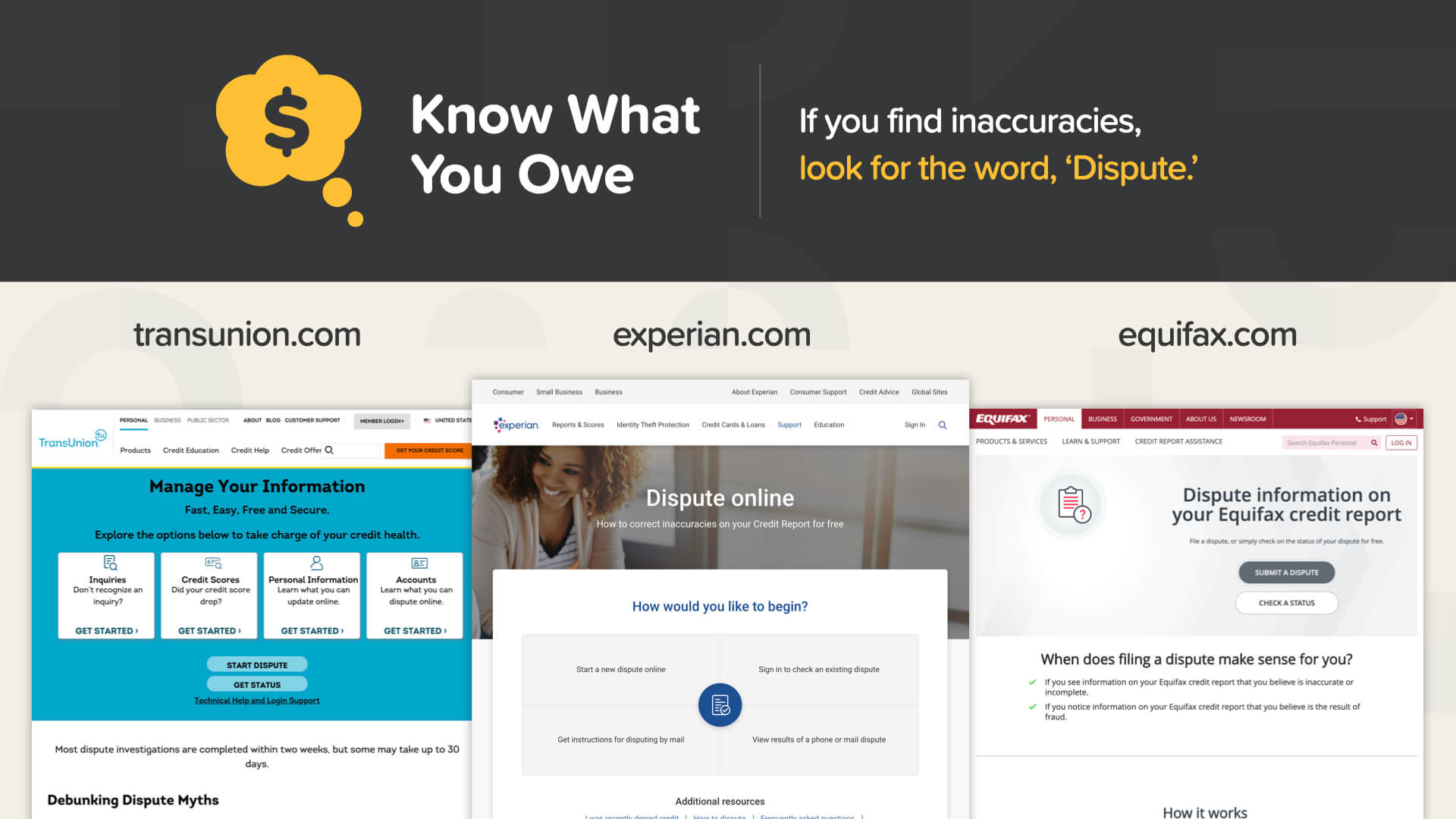

Ayon sa Federal Trade Commission, 79% ng lahat ng credit report ay may mga error. Kaya mahalagang suriin ang iyong ulat nang pana-panahon para sa mga pagkakamali... o kahit pagnanakaw ng pagkakakilanlan. Kapag binisita mo ang annualcreditreport.com, ididirekta ka sa mga website para sa tatlong credit bureaus—TransUnion, Experian, at Equifax. Sa mga site na ito, maaari mong suriin kung may mga kamalian at maghain ng hindi pagkakaunawaan sa lugar.

Ang pagtugon sa iyong utang ay nakakatulong na mapataas ang iyong cash flow, na Milestone Number 5. Kapag binawasan mo ang iyong utang, mayroon kang mas maraming kita na magagamit. Ngunit ano ang ilang iba pang mga paraan upang madagdagan ang daloy ng pera bukod sa pag-aalis ng utang? Ang isang paraan ay kumita ng mas maraming pera sa pamamagitan ng paggawa ng side gig o pagsisimula ng negosyo. Mayroon ding mga bagay na maaari mong gawin upang mas lumayo ang perang pinapasok mo.

Tugunan natin ang 4 na tip upang mabilis na mapataas ang cash flow, simula sa unang dalawa. Ang unang paraan para matulungan kang mabilis na mapataas ang cash flow ay ang gumawa ng badyet. Dati kailangan mong gawin ito nang manu-mano gamit ang isang ledger o isang spreadsheet. Ngayon, marami nang magagandang app na makakatulong sa pagpaplano, pagsubaybay, at pag-iwas sa iyong badyet. Maghanap ng mga review sa Google, magbasa, pagkatapos ay mag-download ng ilang app at maghanap ng angkop para sa iyo. Pangalawa, dapat mong suriin ang iyong may-ari ng bahay at insurance ng sasakyan. Ngayon, kung ikaw ay isang kahila-hilakbot na driver, malamang na gusto mong panatilihin ang isang mababang deductible. Ngunit kung itinuring mo ang iyong sarili na isang disenteng driver, dapat mong isipin ang tungkol sa paglipat sa isang mas mataas na deductible na maaaring makatulong na mapababa ang iyong mga premium at magbakante ng pera na maaari mong gamitin upang bumuo ng kayamanan.

Dapat mo ring isaalang-alang kung saan mo itinatago ang iyong mga ipon at pondong pang-emergency. Dahil lamang sa mayroon kang ilang cash liquid at available ay hindi nangangahulugan na ang mga dolyar na iyon ay kailangang patay na pera. At panghuli, isang MALAKING—PMI. Ang Pribadong Mortgage Insurance ay kinakailangan ng karamihan sa mga nagpapahiram ng mortgage kapag pinili ng mga may-ari ng bahay na maglagay ng mababang paunang bayad sa isang bahay. Habang nagtatayo ka ng equity sa iyong ari-arian, maaari mong maabot ang isang punto na hindi ka na kailangan pang magpanatili ng PMI. Narito ang isang bagay na kawili-wili—kapag napalampas mo ang isang pagbabayad sa mortgage, ang iyong tagapagpahiram ay talagang mahusay na makipag-ugnayan sa iyo upang mabawi ito sa lalong madaling panahon. Ngunit hindi ba nakakatawa na kapag maaari kang maging kwalipikado para sa pag-alis ng PMI sa iyong mortgage, ang mga telepono ay tahimik? Kaya't bantayan ang presyo ng iyong bahay at magtakda ng paalala na tumawag sa pagbaba ng PMI sa sandaling maging karapat-dapat ka.

Kaya't ngayong nalaya mo na ang lahat ng dagdag na daloy ng salaping ito, oras na para gawin ito upang makabuo ng yaman para sa hinaharap.

Mayroong 4 na banta na dapat sakupin ng bawat tagabuo ng yaman. Isipin ang mga ito bilang iyong mga kaaway sa pagbuo ng kayamanan. Lalapit sa iyo ang bawat isa mula sa ibang direksyon. Para matalo sila, kailangan natin silang tugunan nang isa-isa. Magsimula tayo sa isa sa pinakamasama—Procrastination. Gustung-gusto ko ang quote na ito—"Ang pagpapaliban ay, hands down, ang paborito nating paraan ng pagsabotahe sa sarili." Kaya paano mo ititigil ang pagpapaliban? Magsimula sa paggamit ng HowMoneyWorks: Stop Being Sucker—basahin ito kasama ng iyong pamilya at gamitin ito bilang launch pad para kumilos.

Ang inflation ay kilala rin bilang "The tax of time." Ayon sa gobyerno, ang taunang inflation rate ay may average na tama sa 2.8% sa nakalipas na 100 taon. Ilapat natin ang Rule of 72 sa inflation. Kung hahatiin natin ang 72 sa 2.8, makikita natin na ang halaga ng ating mga dolyar ay nababawas sa kalahati bawat 25.7 taon. Maraming tao—maaaring maging ikaw—ay nag-iipon ng kanilang pera sa mga account na MABABA sa rate ng inflation. Hindi nakakagulat na ang mga tao ay nasa ganitong masamang kalagayan sa pananalapi. Ngayon ay makikita mo na kung bakit sinasabi namin sa pabalat ng aklat, "Stop Being a Sucker."

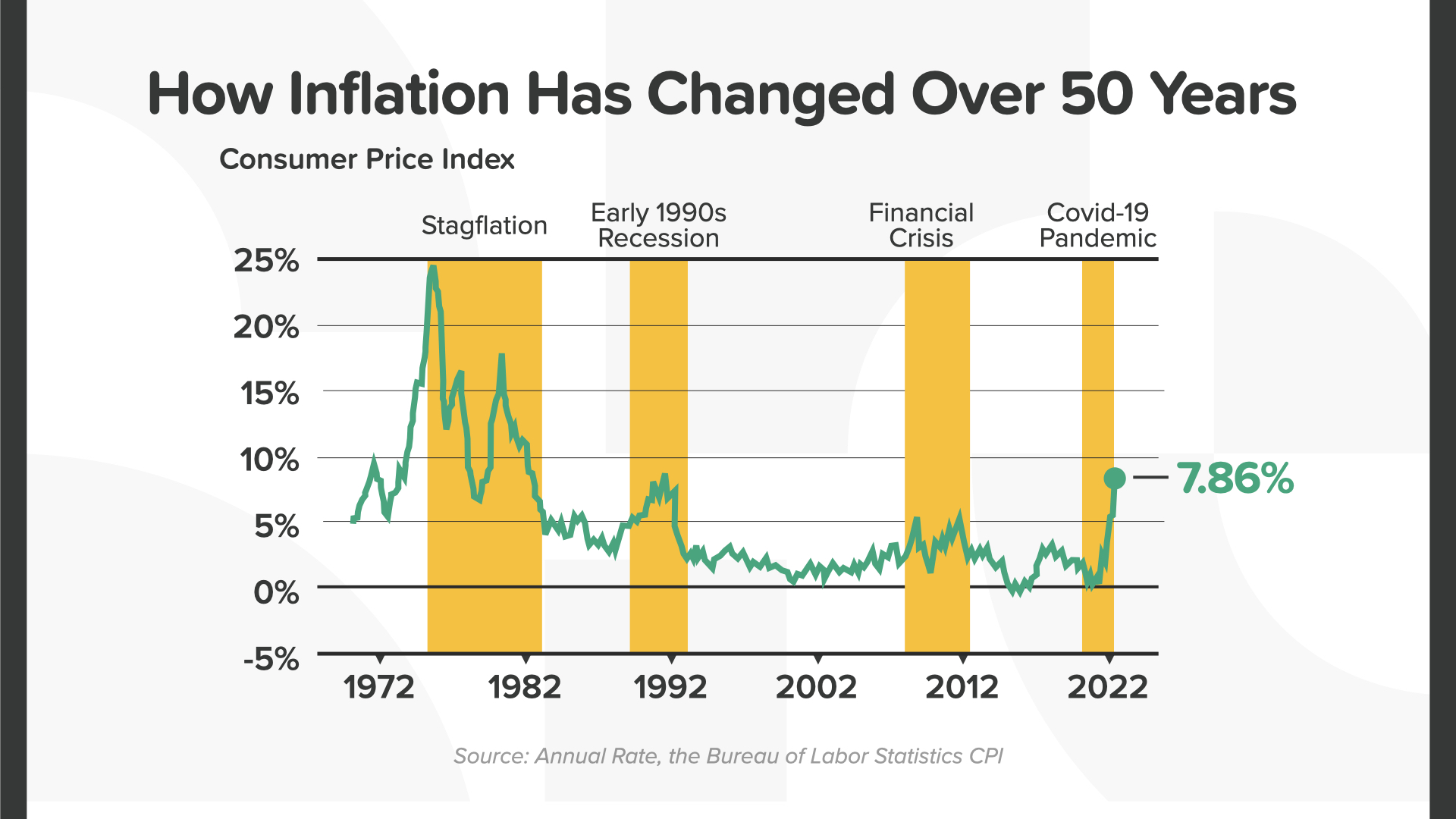

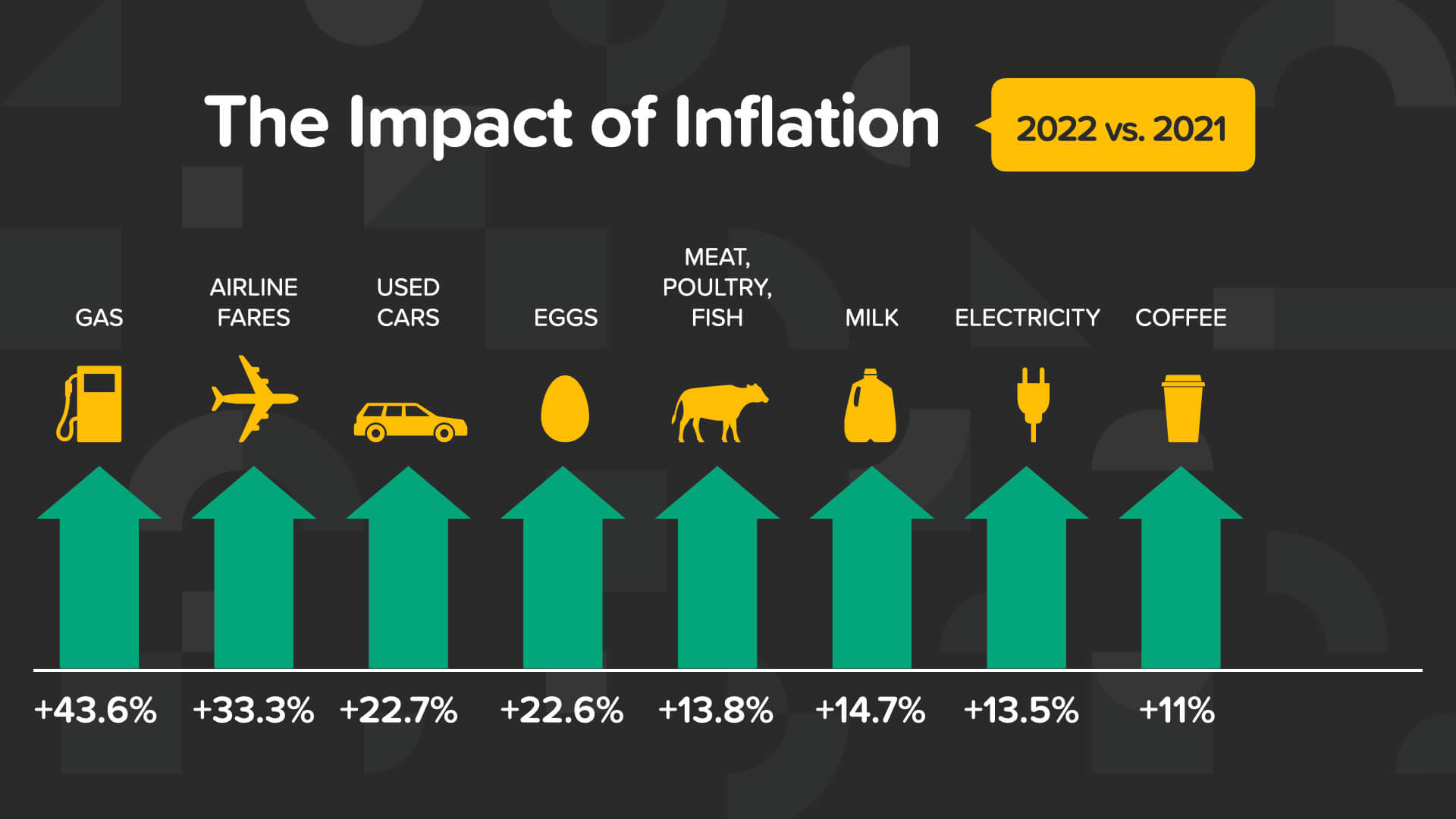

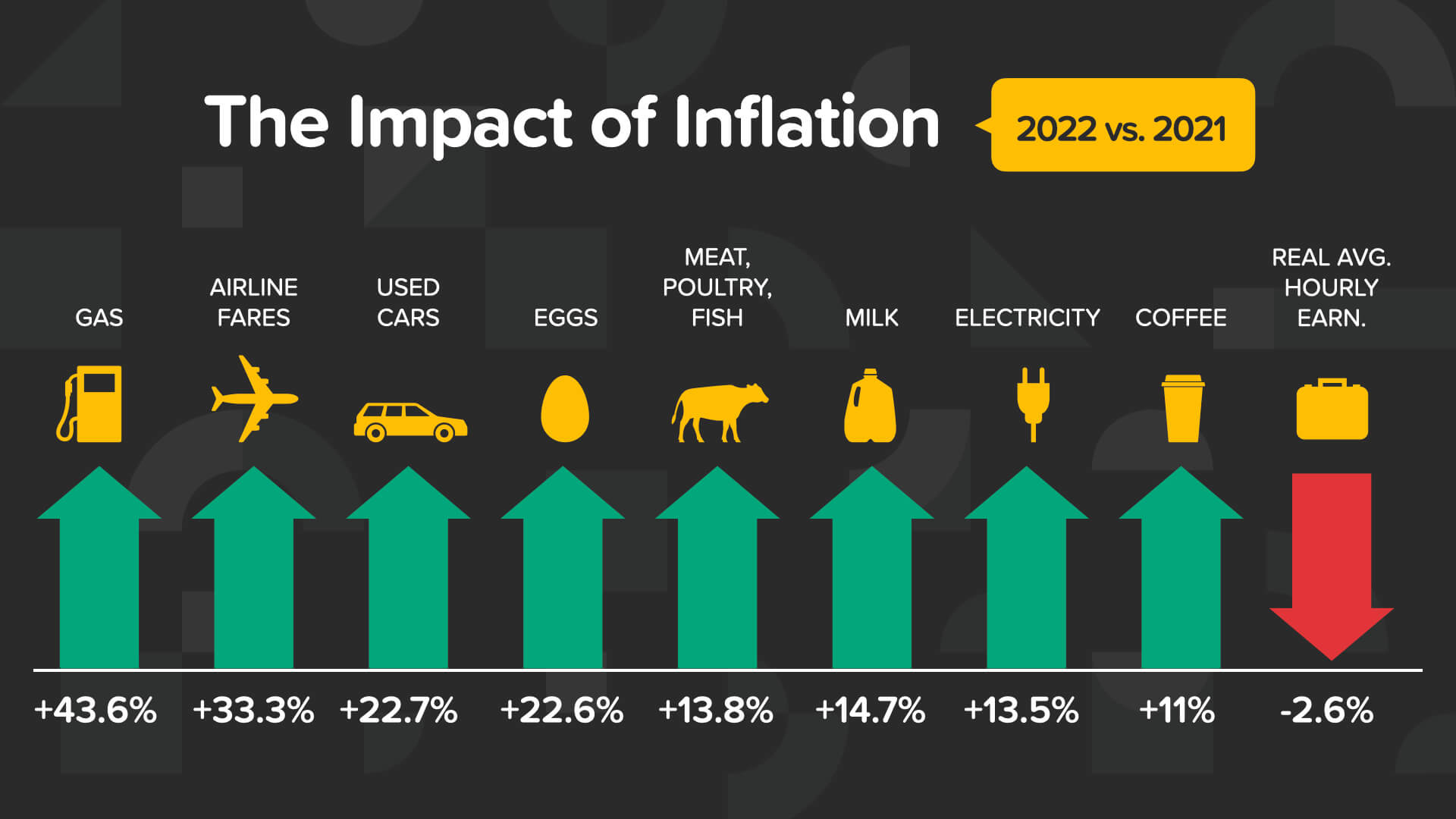

Ang inflation ay 4.70% noong 2021. Noong 2022, tumaas ito sa 7.86%. Iyon ang pinakamataas sa nakalipas na 40 taon. Sa madaling salita, ang aming kapangyarihan sa pagbili ay lubhang nabawasan sa loob lamang ng dalawang taon! Sa karaniwan, kakailanganin mong gumastos ng higit sa 12% na mas maraming pera ngayon kumpara sa 2020 upang mabili ang eksaktong parehong item. Siyempre, depende ito sa bibilhin mo.

Narito ang ilang halimbawa kung paano nakaapekto ang inflation sa presyo ng ilang produkto kung saan mo ginagastos ang iyong pera. **** Basahin ang ilan sa mga ito. **** Tulad ng makikita mo, lahat sila ay tumaas nang higit sa karaniwan. Ang epekto sa iyo ng inflation ay depende sa iyong indibidwal na paggasta.

Noong 2022, ang tunay na average na oras-oras na kita ay bumaba ng 2.6%. Na maaaring magpalala ng inflation, masyadong.

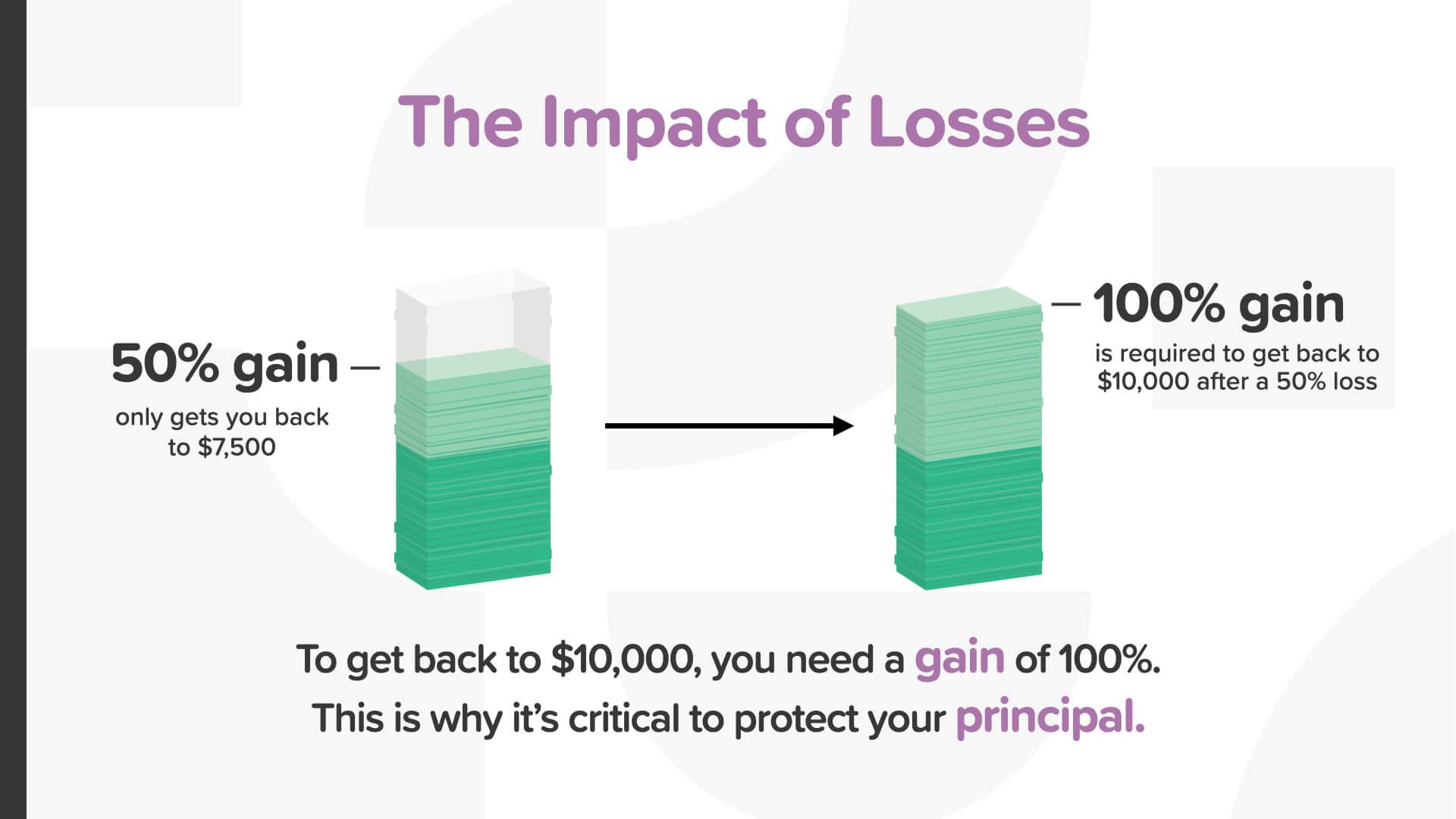

Kung sasabihin kong kailangan mong humanap ng paraan para muling iposisyon ang iyong pera para lumaki ito upang lampasan ang inflation, anong mga lugar kung saan ito ilalagay sa isip? Ang stock market ay isang lugar, siyempre, at para sa ilan sa inyo na maaaring isang magandang opsyon—gayunpaman, saanman mo muling iposisyon ang iyong pera, kailangan mong tugunan ang epekto ng mga pagkalugi. Kung mawawalan ka ng 50% ng iyong puhunan (na nangyari nang dalawang beses sa stock market sa nakalipas na 25 taon), anong porsyento ng kita ang kailangan mo para makabalik sa 100%? Mukhang lohikal na ang isang 50% na kita ay makakabalik sa iyo, tama?

Gawin natin ang matematika. Kung mawawalan ka ng 50% ng $10,000, mayroon ka na ngayong $5,000. Parang 50% gain ang makakabalik sa iyo, tama? Ngunit ano ang 50% ng $5,000?

Ang 50% na kita sa $5,000 ay $2,500—na makakakuha ka lamang ng $7,500! Mukhang mali ang logic namin. Ang totoo, kailangan ng 100% gain pagkatapos ng 50% loss para makabalik sa even. Hindi madaling gawin iyon—kaya naman napakahalagang protektahan kung ano ang mayroon ka. Marahil ito ang dahilan kung bakit sikat na sinabi ito ni Warren Buffett tungkol sa pamumuhunan, "Rule No. 1: Huwag kailanman mawalan ng pera. Rule No. 2: Huwag kalimutan ang rule No. 1."

Kaya ano ang maaari mong gawin upang maiwasan ang pagkalugi? Una, tingnan ang bawat opsyon upang mabawasan ang panganib. Pangalawa, isaalang-alang kung paano pinakamahusay na pag-iba-ibahin ang iyong portfolio. At pangatlo, gamitin ang mga tamang pinansyal na sasakyan para sa iyong sitwasyon. Tandaan, huwag ipagpaliban. Isaalang-alang ang inflation. At makipag-usap sa iyong propesyonal sa pananalapi tungkol sa mga paraan upang bawasan—o alisin—ang epekto ng mga pagkalugi mula sa iyong diskarte. Kanina sa klase, nag-usap kami tungkol sa mga bagong produkto na available na. Ang isa sa mga pinakamahusay na tampok ng mga bagong produktong ito ay maaari nilang bawasan-at sa ilang mga kaso, alisin ang panganib mula sa iyong portfolio. Ito ang dahilan kung bakit kailangan mong makipagtulungan sa isang propesyonal sa pananalapi upang makatulong na protektahan ka mula sa mga pagkalugi.

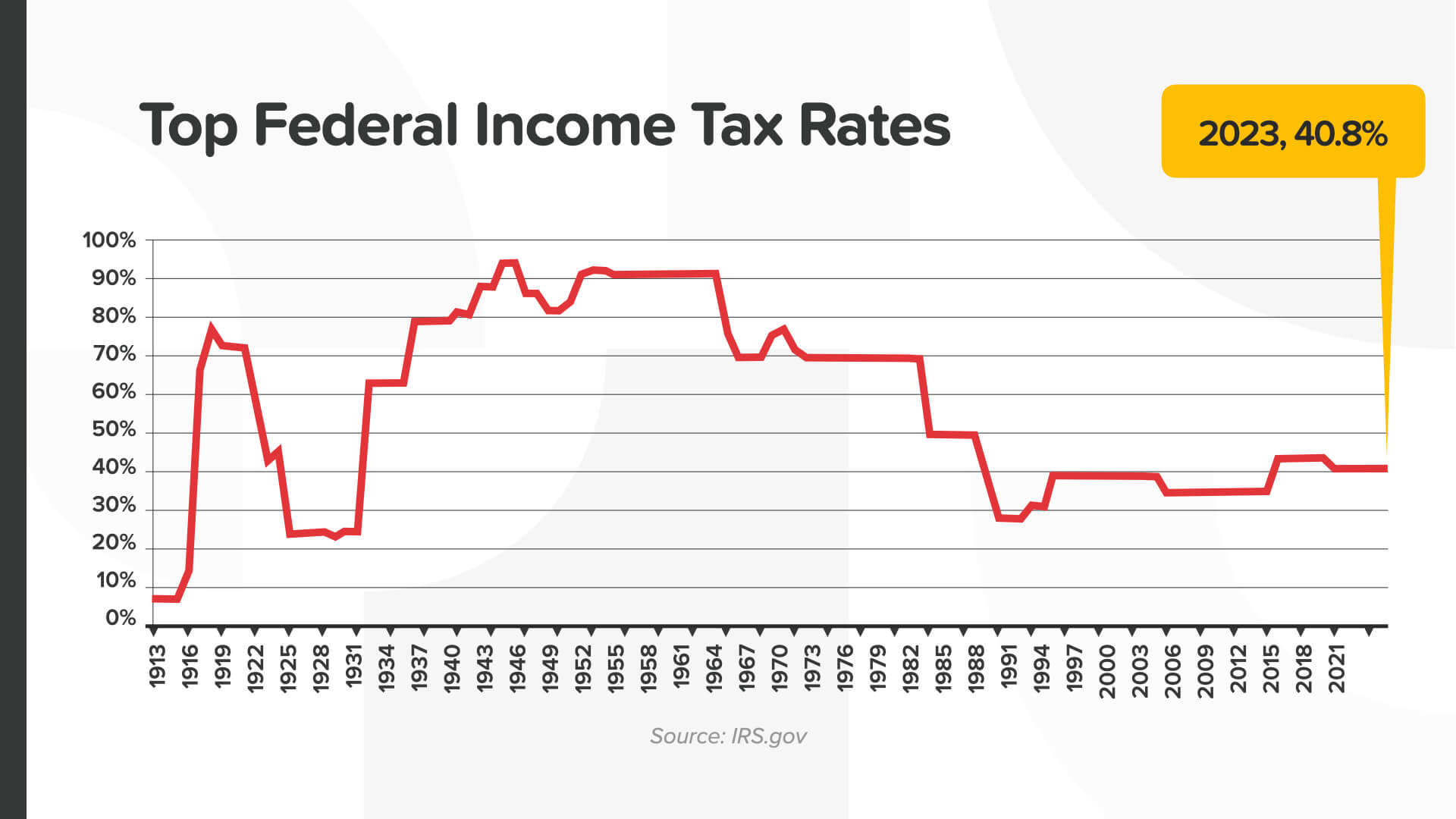

Ang ikaapat, at sa ngayon ang pinakamalaking banta sa pagbuo ng kayamanan, ay ang epekto ng mga buwis. Ang diskarte sa buwis na inilagay mo ngayon ay maaaring matukoy kung gaano karaming pera ang iyong iniingatan, kung magkano ang binabayaran mo sa gobyerno, at sa huli kung magkano ang iyong iniiwan para sa iyong mga anak. Kaya, alam nating lahat kung ano ang nararamdaman natin tungkol sa mga buwis. Walang gustong magbayad ng buwis. Madaling mahulog sa bitag ng pag-iisip na kasingsama ng buwis ngayon, hindi na ito maaaring lumala pa... ngunit maaari.

Gaya ng nakikita mo, ang pinakamataas na marginal Federal income tax bracket ay mahigit 40% na ngayon. Para sa karamihan ng huling siglo, ang pinakamataas na marginal tax bracket ay higit sa 50%. Sa taon ng pananalapi 2021, nakolekta ng IRS ang higit sa $4.1 trilyon sa mga kabuuang buwis, nagproseso ng higit sa 261 milyong tax return, at naglabas ng higit sa $1.1 trilyon sa mga refund ng buwis. Hindi iyan binibilang ang mga buwis sa kita ng Estado o Lokal na maaaring ilapat. Ngayon, na may rekord na utang ng gobyerno, itala ang mga gastos sa Medicare at itala ang mga obligasyon sa Social Security... sa tingin mo saan patungo ang mga buwis?

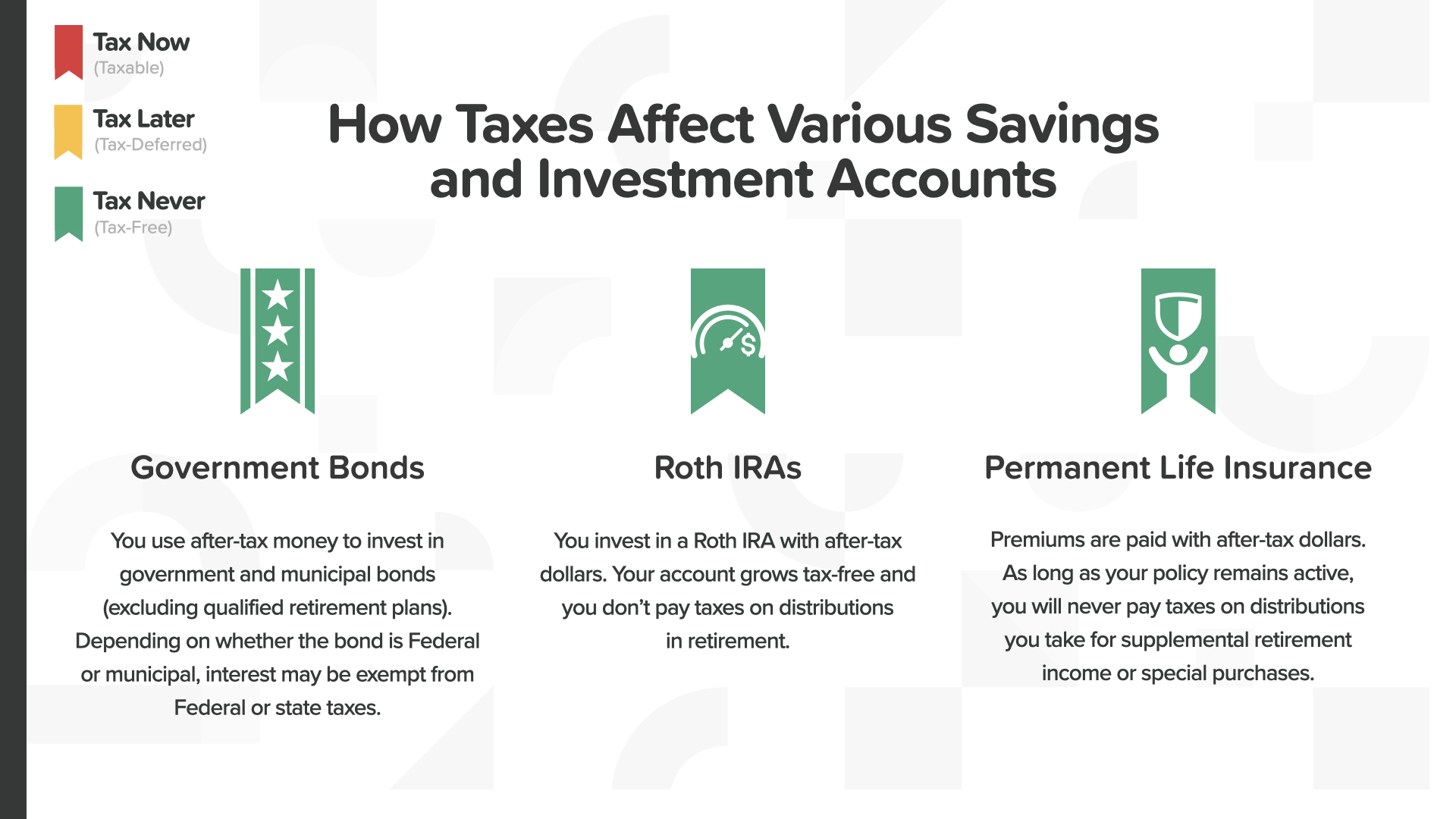

May 3 paraan upang mabuwisan ang iyong pera... NGAYON, MAMAYA, o HINDI. Alin ang mas maganda? Well, iyon ay mas madaling sabihin kaysa gawin. Mag-isip bilang isang magsasaka para sa isang segundo. Mas gugustuhin mo bang magbayad ng buwis sa mga binhing itinanim mo o sa pag-aani sa dulo? Ito ay ang mga buto, siyempre! Ang parehong bagay ay naaangkop sa iyong pera. Mas gugustuhin mo bang magbayad ng buwis sa iyong pera bago ito lumaki, o pagkatapos nito? Mas gugustuhin mo bang magbayad ng buwis bago tumaas ang mga rate, o pagkatapos?

Alam naming hindi optimal ang opsyon sa Tax Now. Kung kailangan mong magbayad ng mga buwis bawat taon sa iyong mga nadagdag, kung gayon mas kaunting pera ang nasa iyong account para i-compound. Nakakasagabal yan sa compound interest. Maraming Amerikano ang nag-iipon para sa pagreretiro gamit ang isang kwalipikadong plano sa pagreretiro tulad ng tradisyonal na IRA o 401(k). Ito ay maaaring mas mahusay kaysa sa mga Tax Now account dahil ipinagpaliban nito ang mga buwis at nagbibigay-daan sa iyong lubos na samantalahin ang pinagsamang interes. Ito ang mga Tax Later account na nagpapaliban ng mga buwis hanggang sa pagreretiro kung kailan maaaring mas mataas ang mga ito. Ito ay tulad ng pagbabayad ng buwis sa ani.

Paano natin matitiyak na buwis lang ang binabayaran natin sa mga binhi? Mayroon lamang 3 mga paraan upang gawin ito. Ilang mga bono ng gobyerno, Roth IRA, at Permanent Life Insurance.

Sa isang kamakailang survey ng Gallup, 85% ng mga hindi retiradong Amerikanong mamumuhunan ay lubos na sumang-ayon na ang pagkakaroon ng garantisadong kita sa pagreretiro upang madagdagan ang mga benepisyo ng Social Security ay kritikal. Makakatulong sa iyo ang garantisadong kita na maiwasan ang panganib na maubusan ng pera sa pagreretiro.

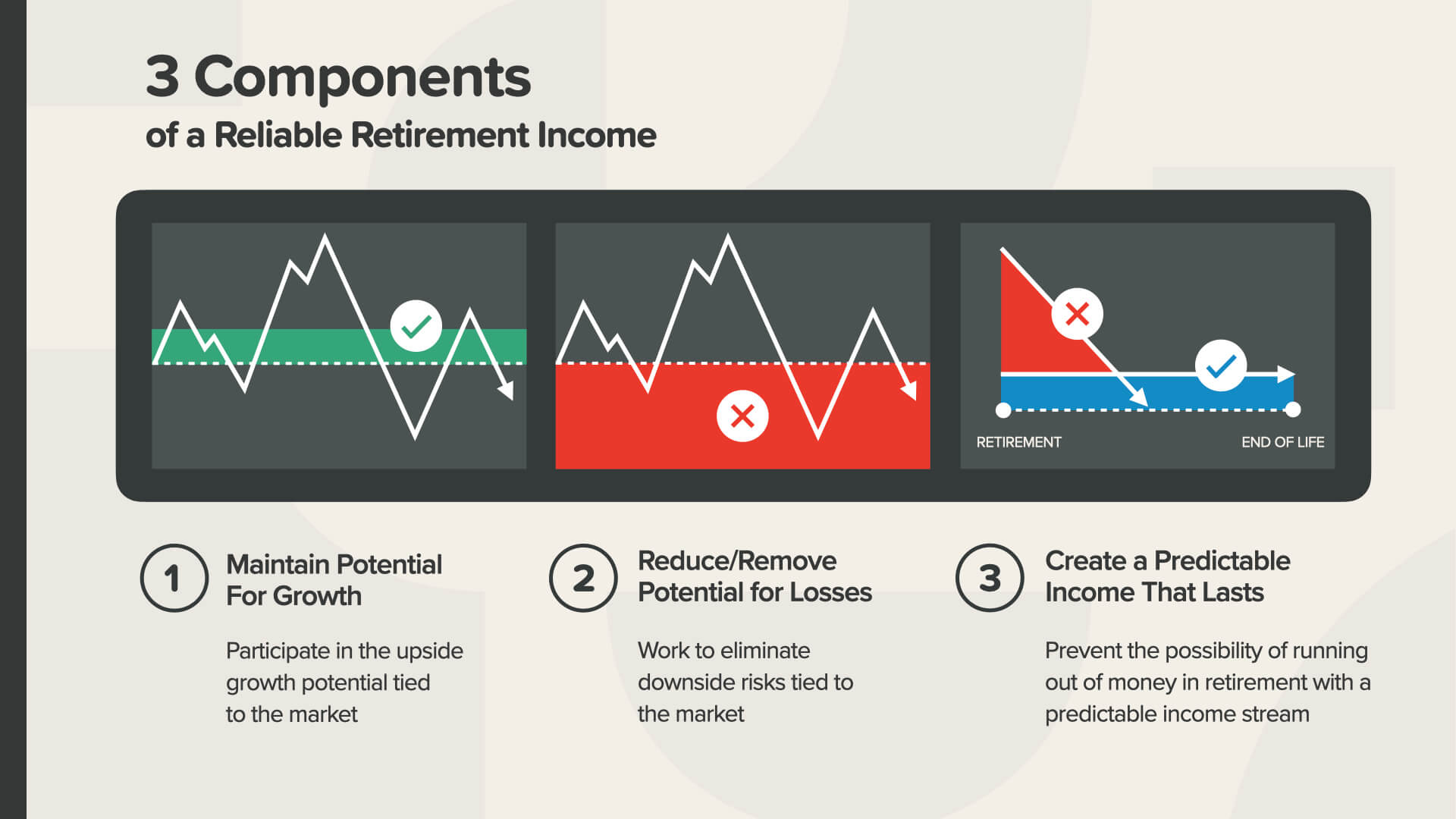

Mayroong 3 bahagi ng isang maaasahang kita sa pagreretiro. Inirerekomenda namin na isaalang-alang mo ang lahat ng ito: - Panatilihin ang Potensyal Para sa Paglago sa pamamagitan ng pakikilahok sa upside growth na potensyal na nakatali sa market - Bawasan o Alisin ang Potensyal para sa Pagkalugi sa pamamagitan ng pag-aalis ng mga downside na panganib na nakatali sa market, at... - Lumikha ng Nahuhulaang Kita na Tumatagal at pigilan ang posibilidad na maubusan ng pera sa pagreretiro na may income stream na maaasahan mo

At ang huling Milestone—Numero 7—protektahan ang iyong kayamanan sa pamamagitan ng paglikha ng isang testamento at pagbabantay sa iyong pamana. Ito ay isang bagay na nakakaligtaan minsan ng mayayaman.

Sina Prince at Aretha Franklin, na parehong namatay hindi pa lang matagal na ang nakalipas, ay may malalaking ari-arian—ngunit walang plano sa ari-arian. Parehong iniwan ang kanilang mga pamilya at mga kasosyo sa negosyo na may emosyonal, pinansyal, at legal na gulo na tumatagal ng maraming taon upang ayusin. Ipinapakita nito kung gaano kahalaga na protektahan ang iyong kayamanan gamit ang isang estate plan. Ayon sa isang survey ng RocketLaw, 64% ng mga Amerikano ay walang testamento. Hindi kataka-taka, ang bilang ay mas mataas para sa mga nakababatang Amerikano (70% ng mga may edad na 45-54) kaysa sa mga matatandang Amerikano (54% ng mga may edad na 55-64) ay walang testamento. Si Prince ay 57 lamang.

Mayroong 4 na dokumento na dapat isama ng iyong estate plan. Kakailanganin mo ang isang testamento, ang iyong kapangyarihang abogado sa pananalapi, isang paunang direktiba sa pangangalagang pangkalusugan o living will, at isang Pagpapalabas ng HIPAA.

Kung sa tingin mo ay magiging masyadong mahal o matagal ang pagpaplano ng ari-arian, hindi mo pa napag-isipan ang gastos sa iyong mga mahal sa buhay sa hinaharap. Ang totoo, may mga opsyon para sa halos bawat badyet. Bagama't dati ay nagkakahalaga ng libu-libong dolyar upang ilagay ang mga dokumentong ito sa lugar, ngayon ay mas mura na ito. Isa itong Milestone para ma-check off kaagad!

Ang bawat Milestone ay isang kritikal na hakbang upang matulungan kang maabot ang iyong financial summit. Dahil sa oras na ito na magkasama tayo, dinaragdagan mo ang iyong konsepto ng financial literacy-by-concept, diskarte-by-diskarte—natututong kontrolin ang iyong mga personal na pananalapi, na makakatulong na bigyan ka ng kumpiyansa na talakayin ang iyong sitwasyon kasama ang isang propesyonal sa pananalapi—na lubos naming inirerekomenda.

Ngayon na ang oras upang isagawa ang lahat ng iyong natutunan sa iyong propesyonal sa pananalapi, na maaaring tumulong sa iyo na i-crunch ang mga numero, i-chart ang iyong landas, pumili ng mga produkto, manatiling may pananagutan, at tama ang kurso sa daan. Ngunit huwag subukan ito nang mag-isa. Hayaan mong sabihin kong muli ang sinabi ko noong Milestone Number 1: Kung aktibo kang nagtatrabaho sa isang propesyonal sa pananalapi na kilala, gusto, at pinagkakatiwalaan mo—AT ang taong iyon ay gumagawa ng magandang trabaho para sa iyo—kung gayon, sa lahat ng paraan, ipagpatuloy mo ang paggawa yan! Sa katunayan, sasabihin ko sa iyo na pahalagahan mo ang relasyong iyon, dahil bihira lang ito. Ngunit kung hindi ka nakikipagtulungan sa isang tao, o kung ang taong iyon ay nahuhulog sa isa sa mga lugar na ito, kung hindi mo talaga kilala, gusto, o pinagkakatiwalaan siya o kung hindi sila gumagawa ng magandang trabaho para sa iyo , gusto kong magkaroon ng talakayan tungkol sa aming proseso at kung ano ang maaaring maging hitsura para sa aming pagtutulungan.

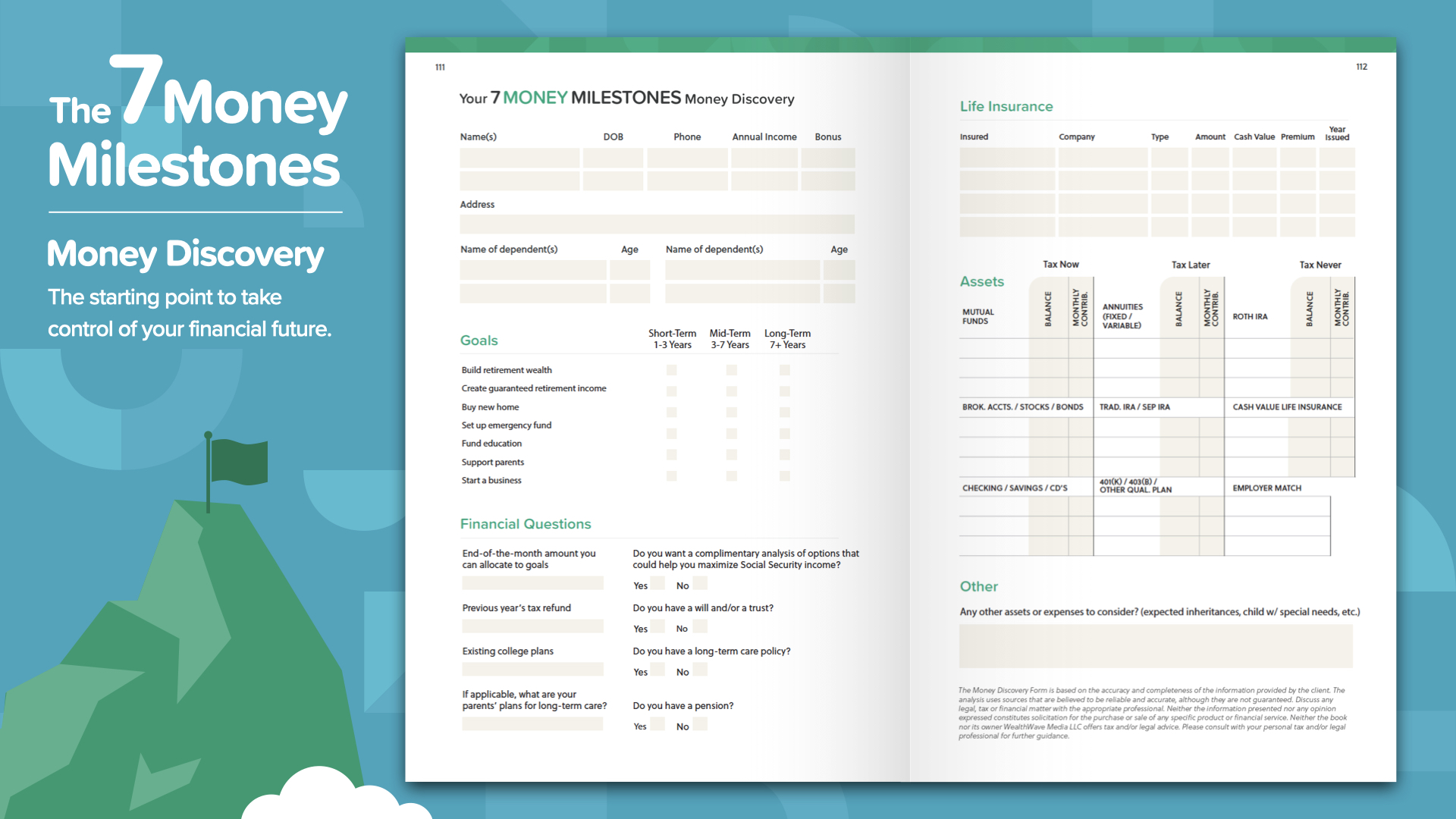

Kaya narito kung ano ang maaaring hitsura nito. Wala kaming one-size-fits-all na solusyon. Alam natin na ang bawat isa ay magkakaiba. Lahat ay nagsisimula sa ibang lugar at karamihan ay gustong makapunta sa ibang lugar. Gumagana ito tulad ng mga direksyon sa pagmamaneho sa iyong telepono—2 point of reference lang ang kailangan mo: kung nasaan ka at kung saan mo gustong pumunta. Ang parehong ay totoo sa tsart ng kurso para sa iyong financial road map. Kaya hinati namin ito sa 2 bahagi. Ang unang bahagi ay tinatawag na Discovery Call. Ito ay isang mabilis at kaswal na tawag sa telepono kung saan gumugugol kami ng 15-20 minuto sa pagtalakay sa mga bagay tulad ng iyong pamilya, iyong karera, kung ano ang kasalukuyan mong ginagawa mula sa pananaw sa pagtitipid at insurance, at—pinaka-mahalaga—kung ano ang iyong mga layunin! Pagkatapos ay tumagal kami ng ilang araw at mga numero ng crunch. Kami ay mga libreng ahente kaya pumunta kami sa marketplace upang mahanap ang mga kumpanya, produkto, at serbisyo na pinakaangkop na magdadala sa iyo mula sa kung nasaan ka ngayon hanggang sa kung saan mo gustong pumunta. Pagkatapos ay nag-iskedyul kami ng appointment sa mga solusyon—na karaniwang 30-45 minuto—kung saan gumagawa kami ng ilang partikular na rekomendasyon sa kung paano namin iniisip na pinakamainam mong maipapatupad ang 7 Mga Milestone ng Pera. Ang pinakamahusay na paraan upang maghanda para sa iyong discovery call ay ang pagbabasa ng aklat, HowMoneyWorks: Stop Being a Sucker. Kung wala kang kopya, ipaalam sa akin at ikalulugod kong tulungan kang makakuha nito.

Kaya ngayon ay mamimigay kami ng evaluation form. Kapag ibinalik mo ito, ipapalit namin ito para sa iyong kopya ng aklat! Pakitiyak na sabihin sa amin kung anong mga konsepto ang pinakatumatak sa iyo, kung kailan mo gustong magsama-sama upang suriin ang iyong personal na sitwasyon, at kung may alam kang anumang mga paaralan o kumpanya na makikinabang sa aming pagpasok upang magturo sa klase.

Inaasahan namin na makita ka sa susunod. Hanggang sa panahong iyon, mangyaring suriin ang iyong natutunan ngayon sa pamamagitan ng pagbabasa ng aklat at paghahandang ilapat ang kaalaman sa mga alituntuning ito sa iyong pananalapi. Hanapin mo kami sa TV. Gawin ang financial literacy na isa sa iyong pinakamalaking lakas. Salamat sa iyong oras!