TheMoneyBooks Elementos - Protección

© 2024 WealthWave. Lahat ng karapatan ay nakalaan.

pamagat

Reproducir video.

Nuestra clase de hoy / esta noche es el TERCERO de los 5 ELEMENTOS, titulado "PROTECCIÓN". Una vez que complete TODOS LOS 5 ELEMENTOS, será eligible para un certificado de finalización, firmado por los autores del libro y por mí.

Tus ingresos crean tu riqueza. Es por eso que el segundo de los 7 hitos económicos, después de impulsar su educación financiera, debería ser proteger sus ingresos. Empecemos…

Estamos comenzando esta clase con Protección adecuada, Hito n. ° 2, por una razón importante. Debe protegerse y proteger a su familia de una posible pérdida futura de ingresos o ahorros antes de trazar el resto de este viaje. Si muriera prematuramente, su familia podría quedarse sin sus ingresos además de estar sin usted. Es possible que sus ahorros actuales no sean suficientes para cuidarlos.

Aunque protegerse a sí mismo es más importante que proteger su propiedad -como dijo Thomas Paine-, puede que no sea capaz de protegerse completamente de enfermedades o accidentes. Pero puede proteger sus ingresos y su riqueza. Ironicamente, la protección de sus activos financieros se llama "seguro de vida". Es una estrategia defensiva motivada por el sentido del amor, la responsabilidad, o ambos.

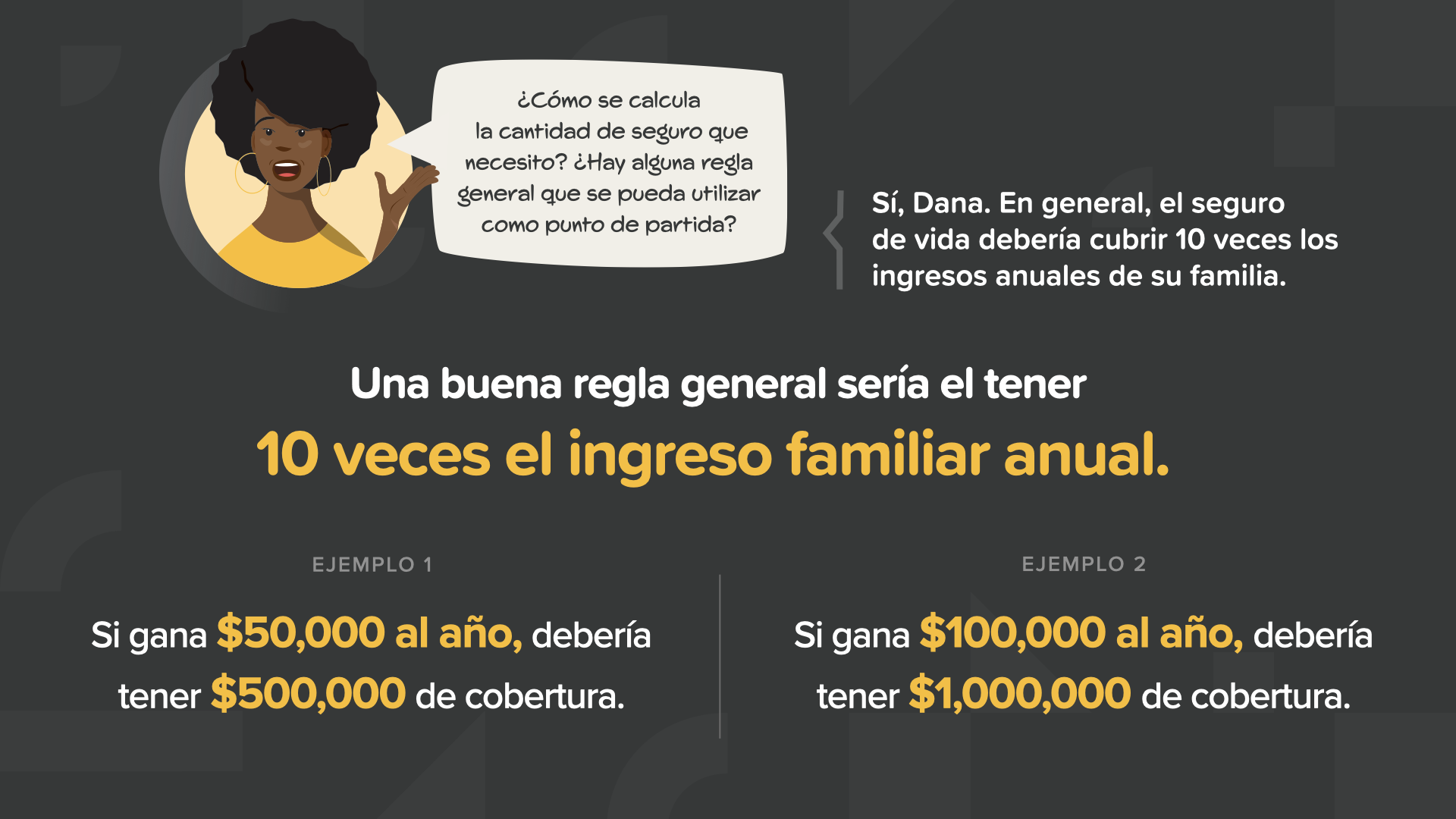

¿Cuánto seguro de vida debería tener? La respuesta es diferente para cada uno, todo depende de su situación. Sin embargo, como regla general, at recomendamos que considere tener un seguro de vida que sea al menos 10 veces el ingreso taunal de su familia. Halimbawa, mayroon kang $50,000 at año, debería considerar una cobertura de $500,000. A una tasa de rendimiento conservador del 5%, eso reemplazaría la mitad de sus ingresos.

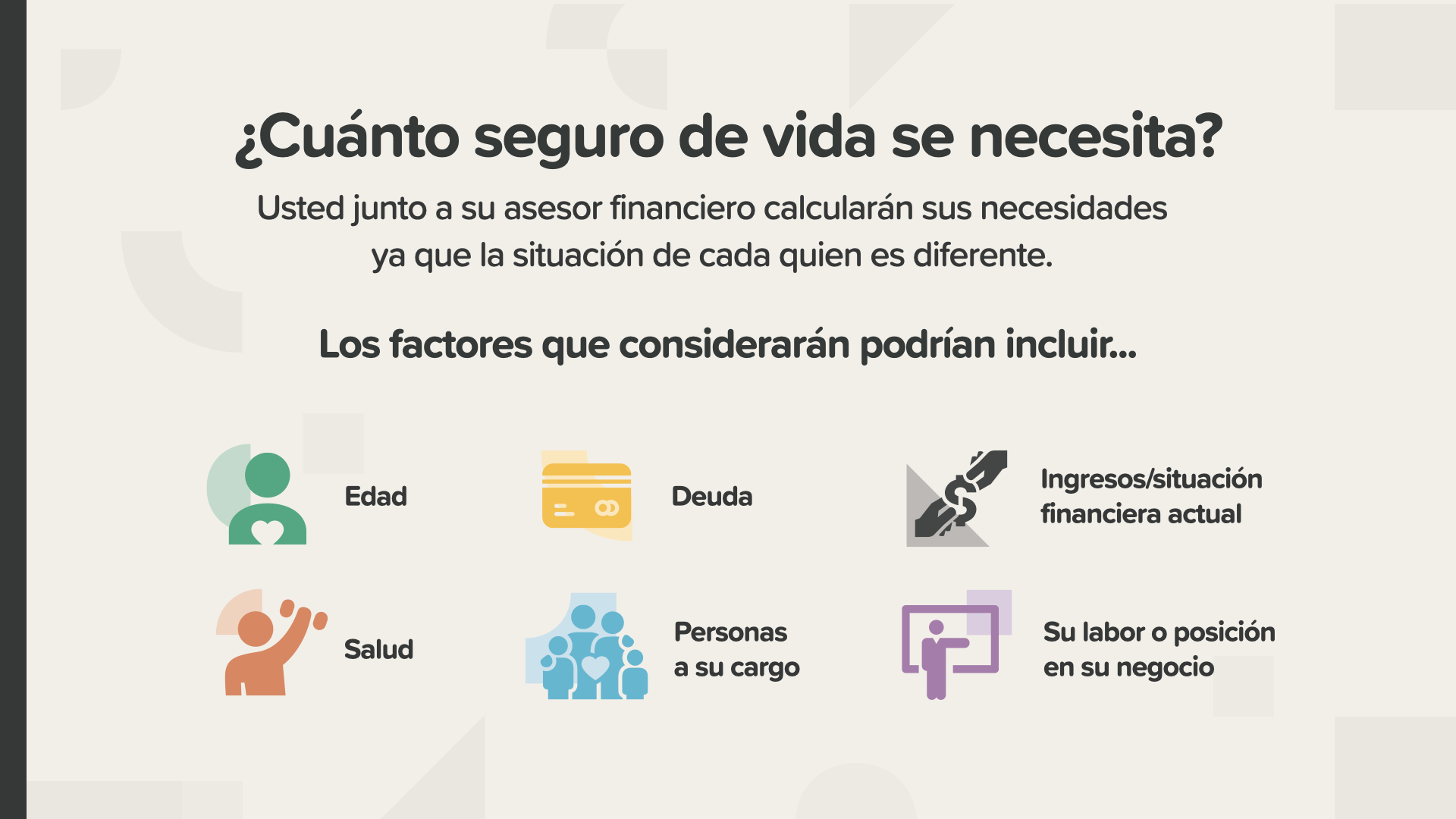

Para un cálculo más específico de acuerdo con la necesidad de su familia, pregúntele a su asesor financiero. Juntos, pueden considerar factores como la edad y la cantidad de deuda que tiene, su salud, las personas a su cargo, el papel que desempeña en su negocio y su situación financiera general.

Napakaraming personas, tulad ng Dana, walang bawat 10 veces más que sus ingresos es sólo el punto de partida para proteger sus ingresos. Suena costoso, pero tiene que observarlo más de cerca antes de decidir que no puede hacerlo. Puede que se sorprenda...

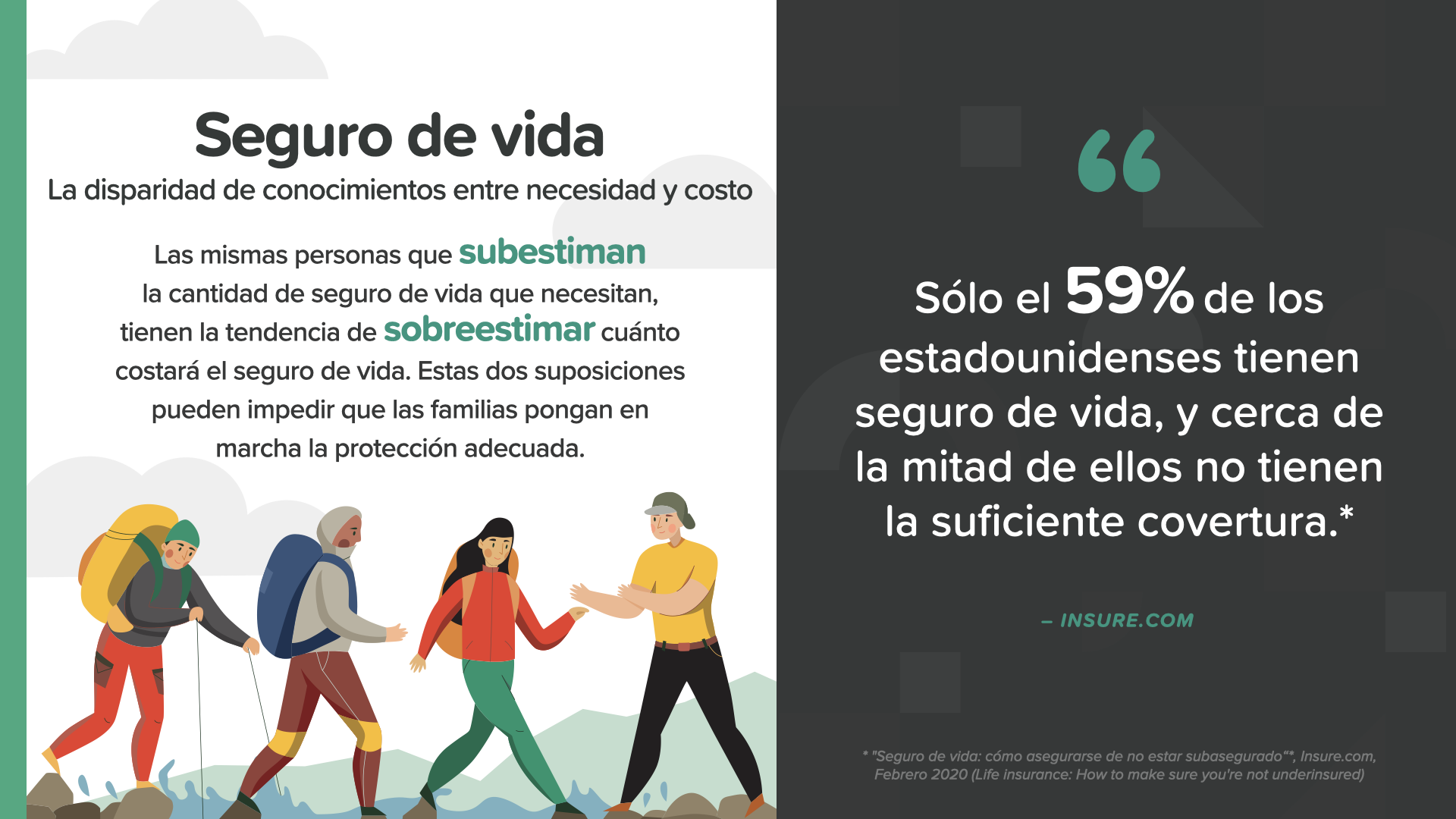

Las mismas personas que subestiman la cantidad de seguro de vida que necesitan, tienen una tendencia a sobreestimar cuánto costará. Ambas suposiciones pueden impedir que las familias pongan en marcha la protección adecuada. Tulad ng insure.com, "Sólo el 59% de los estadounidenses tienen seguro de vida, y cerca de la mitad de ellos están subasegurados".

Usted y su asesor financiero deben discutir: - Sus deudas a corto y largo plazo y otros préstamos pendientes. - Sus objetivos financieros. - Los pagos de la hipoteca o alquiler. - La edad de sus hijos y lo que podría costar su educación.

Al igual que con tantas cosas, el seguro de vida, con todas las opciones que existen, parece ser complejo al principio, pero una vez sabe un poco, se vuelve mucho más simple. Para sa mga komento, ito ay importanteng entender que todos los seguros de vida normalmente se dividend en dos categorías básicas: temporal y permanente.

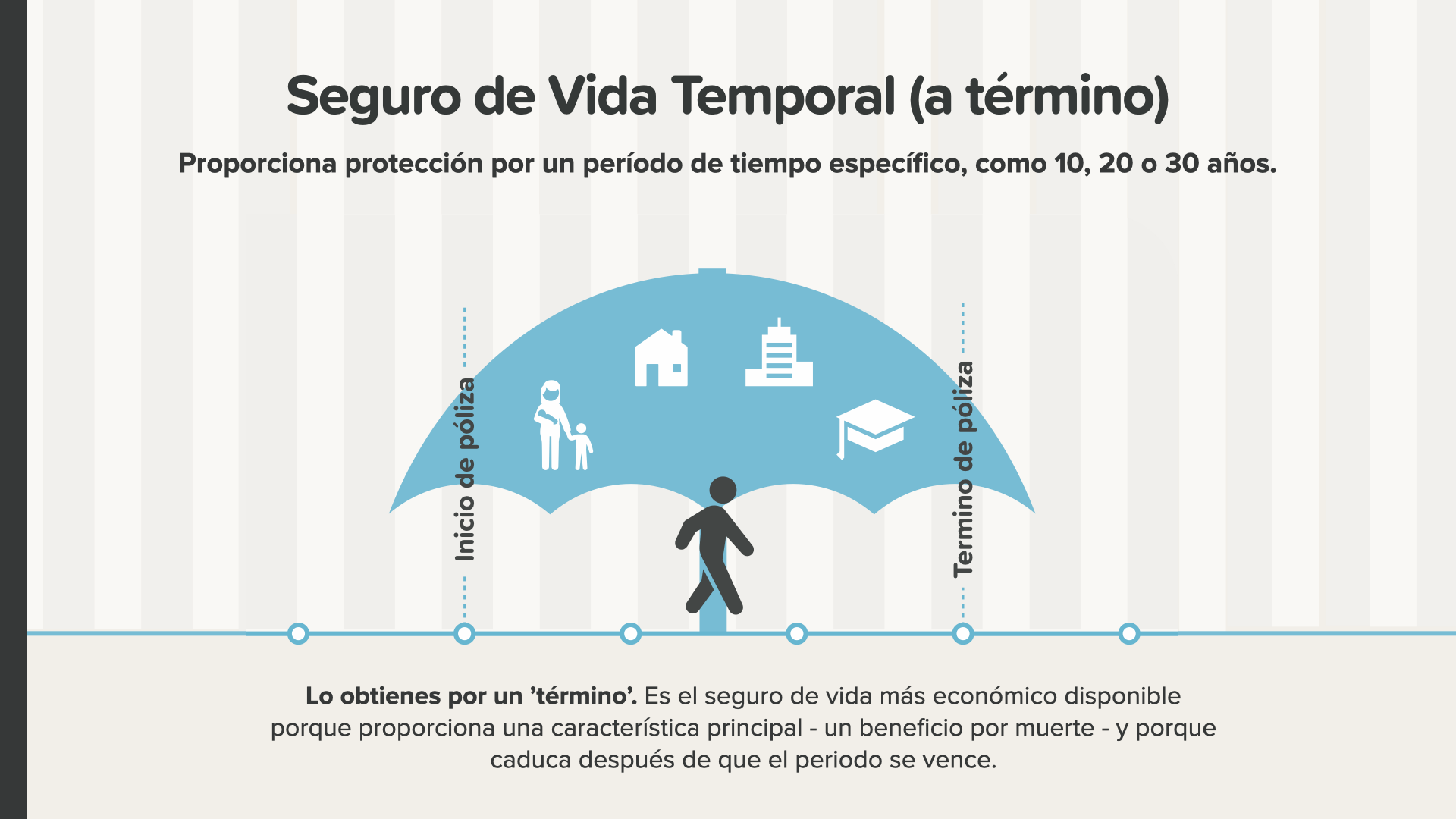

Veamos el seguro de vida a término que proporciona cobertura por un período específico de tiempo, como 10, 20 o 30 años. Es el seguro de vida más económico disponible porque proporciona una característica esencial: beneficio por muerte (el dinero que se paga al beneficiario cuando el asegurado fallece) y porque expira después del término.

Con un seguro de vida a término, es posible tener protección financiera para sa pamilya o negocio con un pago mensual relativamente bajo. Esto puede ser adecuado para cualquier persona con un presupuesto limitadong durante los momentos de mayor responsabilidad financiera, como la crianza de sus hijos, el pago de cosas como la hipoteca o la universidad y la gestión de su empresa, si es propietario de un negocio.

¿Pero qué pasa cuando el plazo de su seguro termina? Tenemos dos situaciones por analizar. La primera situación es que, si ya no necesita cobertura, puede simplemente dejar que su póliza termine. Mga problema sa kasalanan.

¿Pero qué pasa si, después de su término, todavía necesita cobertura porque aún está pagando su casa o es una pareja con un solo ingreso? O tal vez usted aun es el sustento de sus hijos adultos o sus nietos - o todavía está administrando su empresa. Por estas y otras razones, puede considerar la segunda situación, mantener el seguro a término.

Si tiene buena salud o su póliza a término ha garantizado la asegurabilidad, podría renovar su qantigua póliza. Recuerde, si quiere una póliza a término completamente nueva, tiene que cumplir con los requisitos médicos nuevamente. Si no puede cumplir con los requisitos, una nueva póliza a término podría no ser una buena opción. Si cumple con los requisitos, la nueva póliza costará más debido a su edad. Cuanta más edad tenga, más costoso será el nuevo seguro de vida a término.

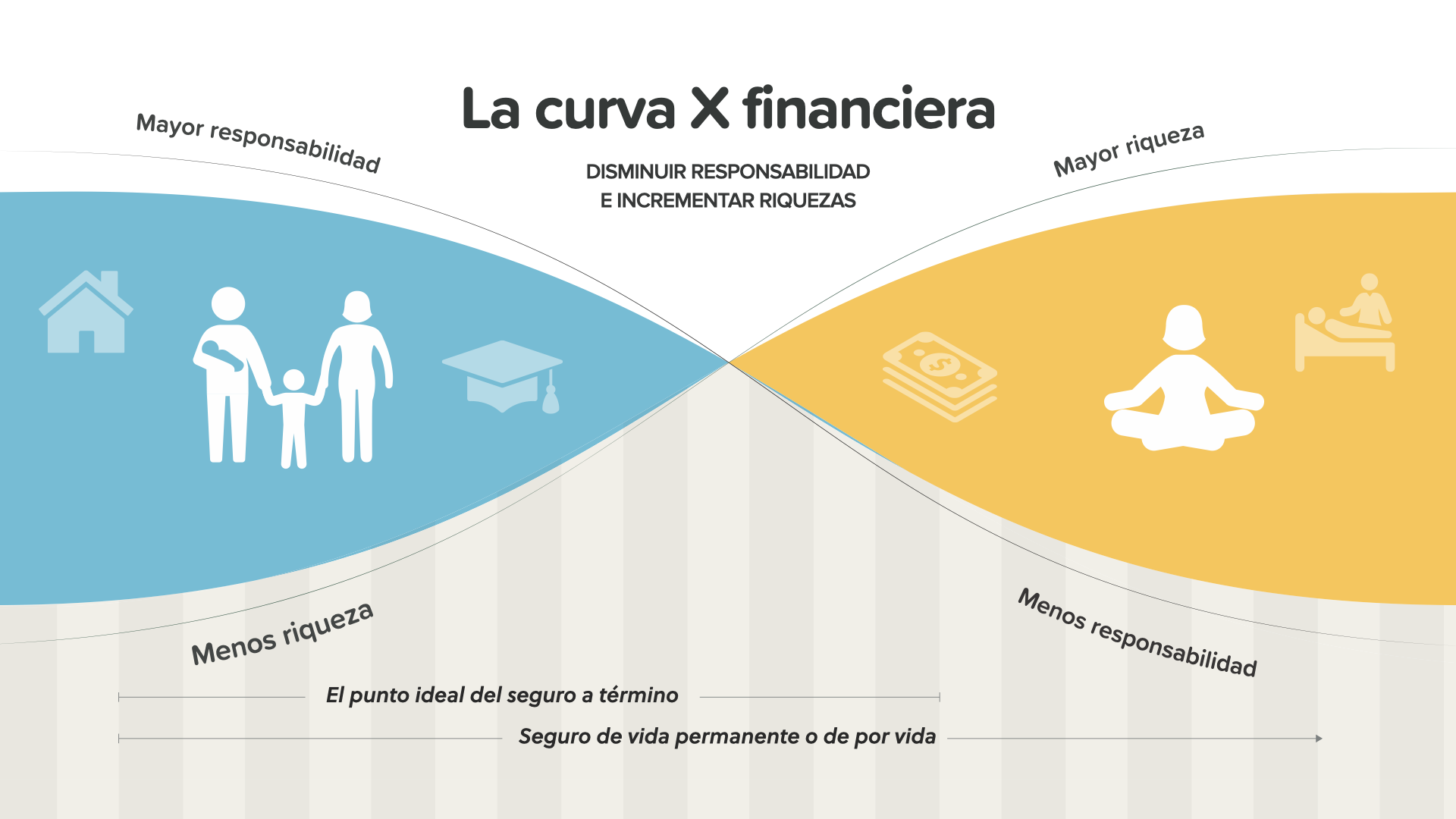

Esto es lo que llamamos "La curva X financiera". En sus años más jóvenes, representados por la curva azul de la izquierda, normalmente tiene más responsabilidad y menos riqueza acumulada. En sus últimos años, representado por el lado amarillo, el plan es que su riqueza acumulada aumente a medida que sus responsabilidades disminuyan. Ang seguro at término ay tipikal na may pananagutan para sa mga mayor na lalaki y la riqueza es más baja - el lado izquierdo. Si estos dos factores cambian más tarde según lo planeado, el seguro a término se vuelve menos práctico. Su asesor financiero puede ayudarle a ver cómo la Curva X puede ser aplicada a su situación.

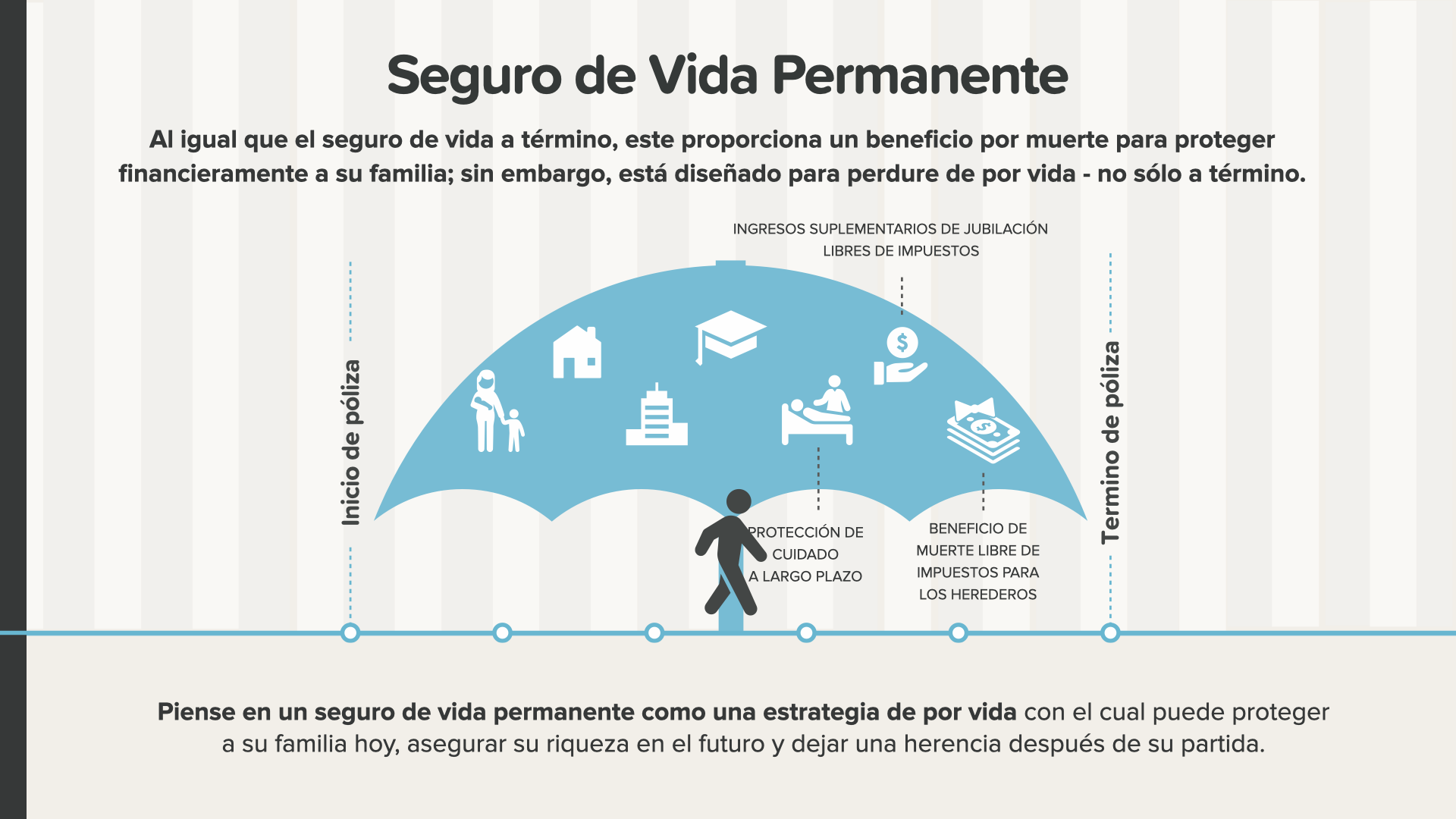

Ahora, veamos el seguro de vida permanente. Al igual que el seguro de vida a término, proporciona un beneficio por muerte para proteger a su familia financieramente; sin embargo, el seguro permanente está diseñado para mantenerse y protegerle durante toda su vida no sólo por un período de tiempo como el seguro a término. Piense en el seguro de vida permanente como una estrategia de por vida que puede proteger a su familia hoy, asegurar su riqueza en el futuro y mantener a su familia después de que usted haya party.

Hay 3 beneficios importantes del seguro de vida permanente. El número uno es la protección del seguro de vida para toda la vida. Dos: con muchas pólizas de vida permanente, puede añadir cuidados a largo plazo como una cláusula opcional. Y el número tres es su valor en efectivo acumulado, que puede darle flexibilidad con las primas (esto significa que, si alguna vez no puede pagar sus primas por alguna razón, estas pueden ser pagadas con su valor en efectivo).

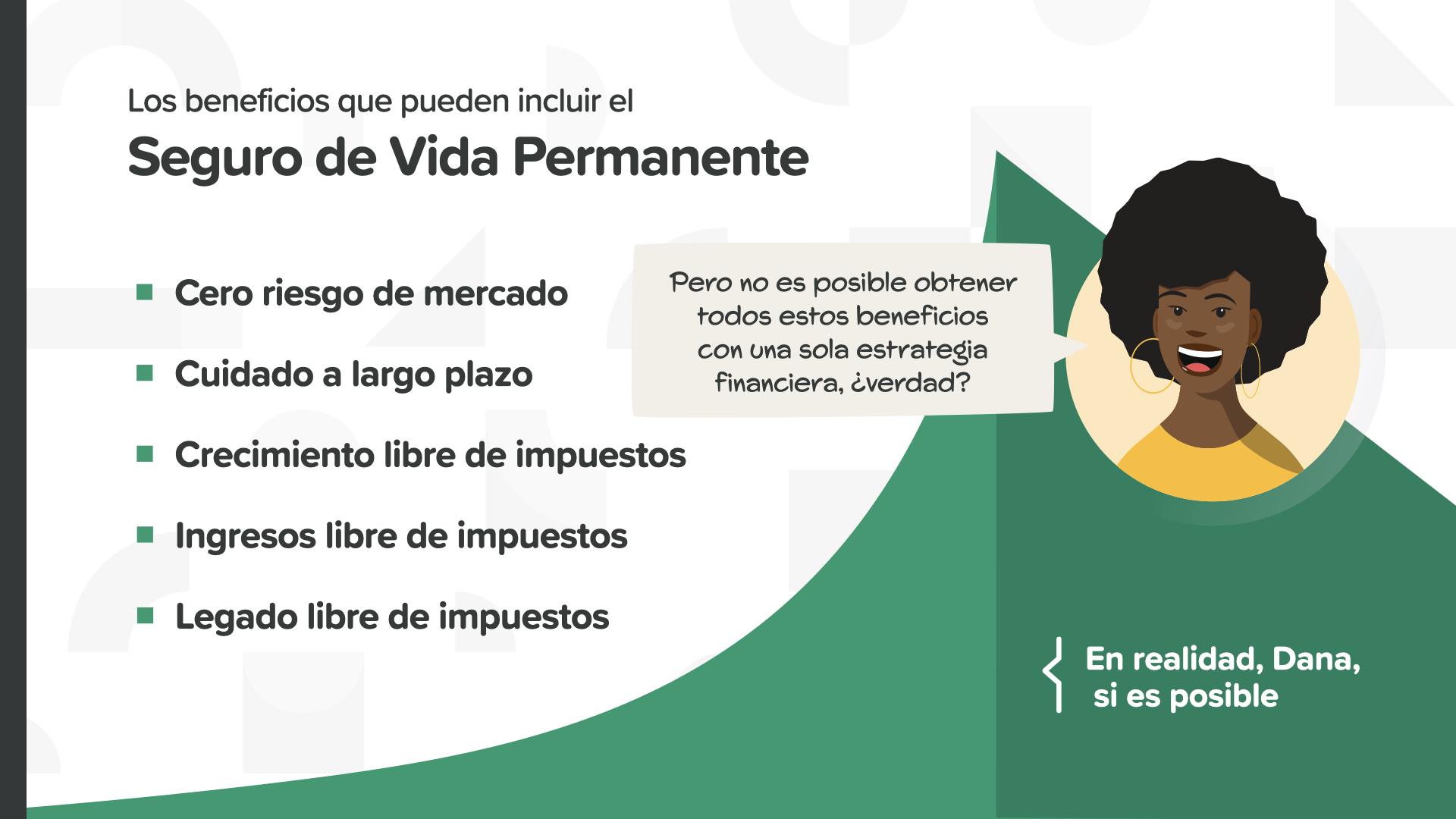

Otros beneficios que puede incluir una estrategia de seguro de vida permanente pueden ser ventajas como no riesgos de mercado en lo absoluto -cobertura de cuidados a largo plazo, crecimiento libre de impuestos, ingresos libres de impuestos- y un legado libre de impuestos. Evitar los impuestos es EXTREMADAMENTE importante porque puede impactar directa y significativamente la cantidad de dinero con la que vivirá en la jubilación y la cantidad que dejará a sus herederos.

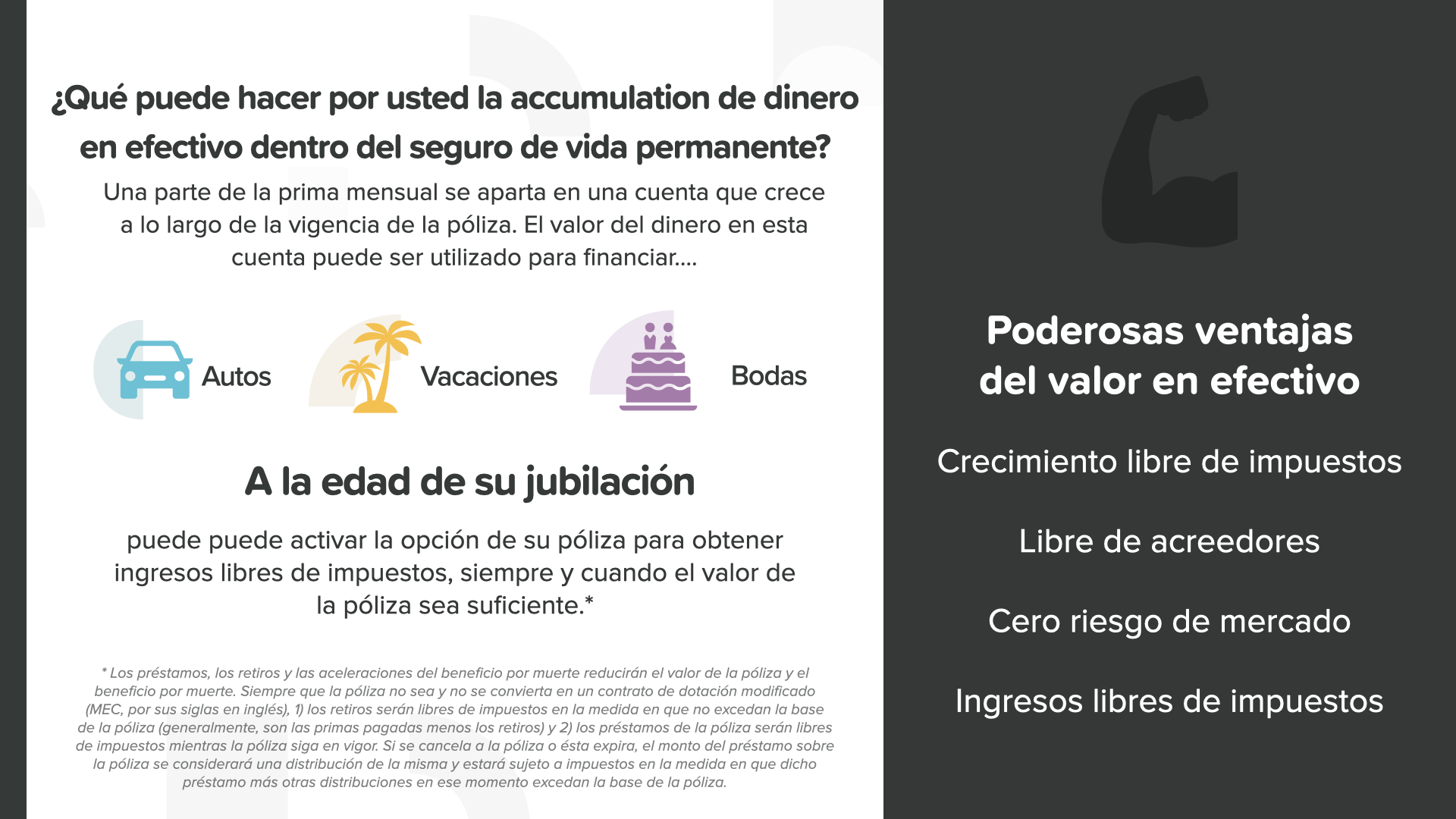

Hablemos del componente de valor en efectivo del seguro permanente y por qué esta puede ser tan importante. Una parte de la prima mensual se aparta en una cuenta que crece a lo largo de la vigencia de la póliza. El dinero en esa cuenta es su acumulación de efectivo y puede ser utilizado para financiar futuras compras – como algunas de las opciones que está viendo aquí. Además de no tener riesgo de mercado y disfrutar de crecimiento, ingresos y legado libre de impuestos como acabamos de mencionar, el valor en efectivo de los seguros de vida también puede ser a prueba de acreedores (lo que significa que los pueden el). Cuando se observan todos estos beneficios, las ventajas del beneficio del valor en efectivo son muy poderosas.

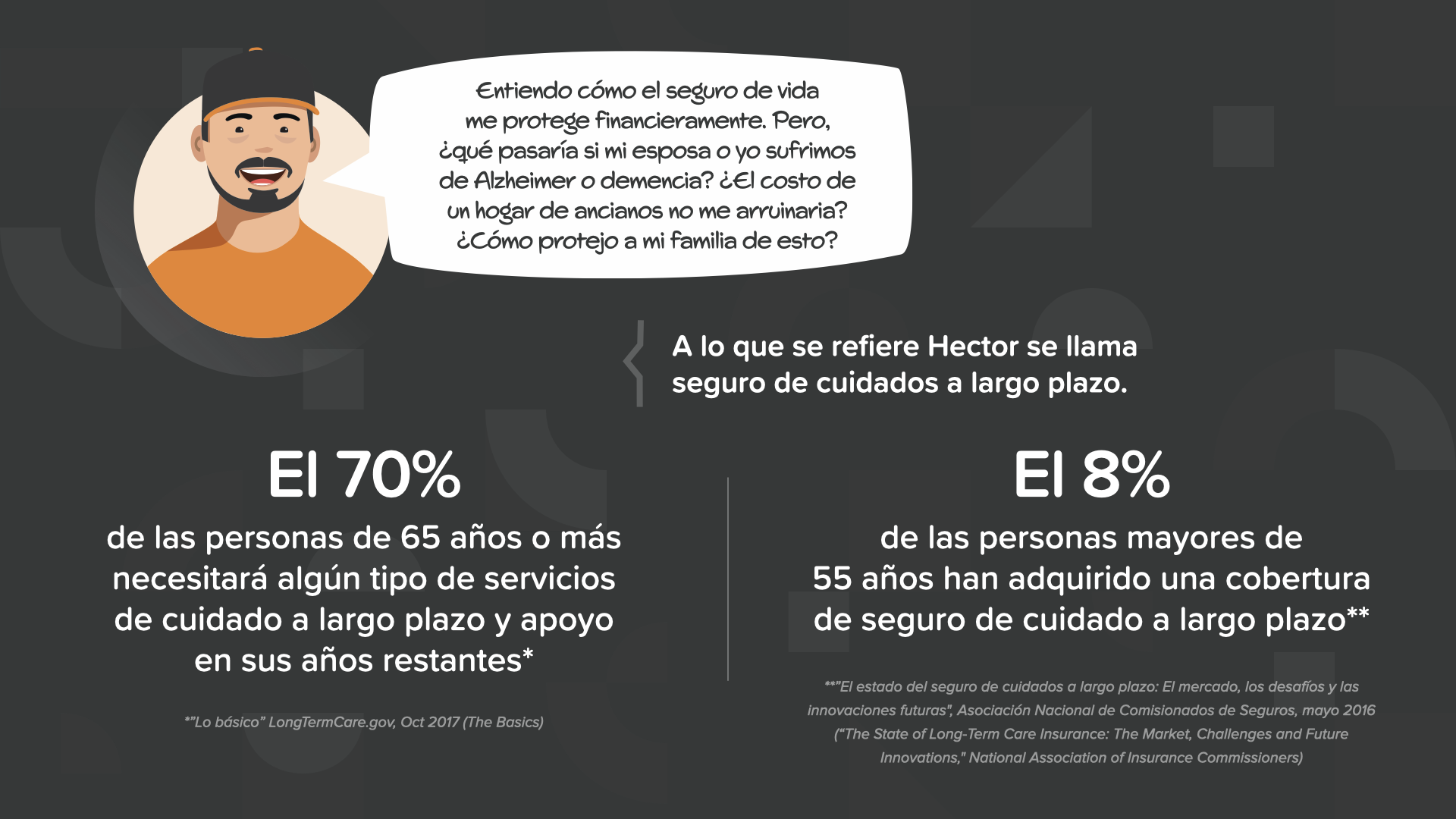

Vimos que los cuidados a largo plazo pueden añadirse a una póliza de seguro de vida permanente como una cláusula adicional, así que hablemos de la importancia del seguro de cuidados a largo plazo por un momento. Puede que no lo sepa, pero el 70% de las personas de 65 años o más necesitarán algún tipo de servicio de cuidados a largo plazo y apoyo en algún momento de su vida. En otras palabras, estadísticamente, es probable que lo necesite. Pero esta es la cuestión: sólo el 8% de las personas mayores de 55 años han adquirido un seguro de cuidado a largo plazo. Eso suena como un posible problema esperando a ocurrir, y uno muy costoso.

La cobertura del seguro de cuidados a largo plazo (LTC, por sus siglas en inglés) ayuda a cubrir los gastos adicionales que se acumulan. Se puede utilizar para pagar servicios calificados como el cuidado en un hogar para ancianos, cuidados de salud en el hogar, residencia asistida o el centro de día para adultos. Usted nunca sabrá si lo necesitaría, O CUANDO, podría necesitarlo.

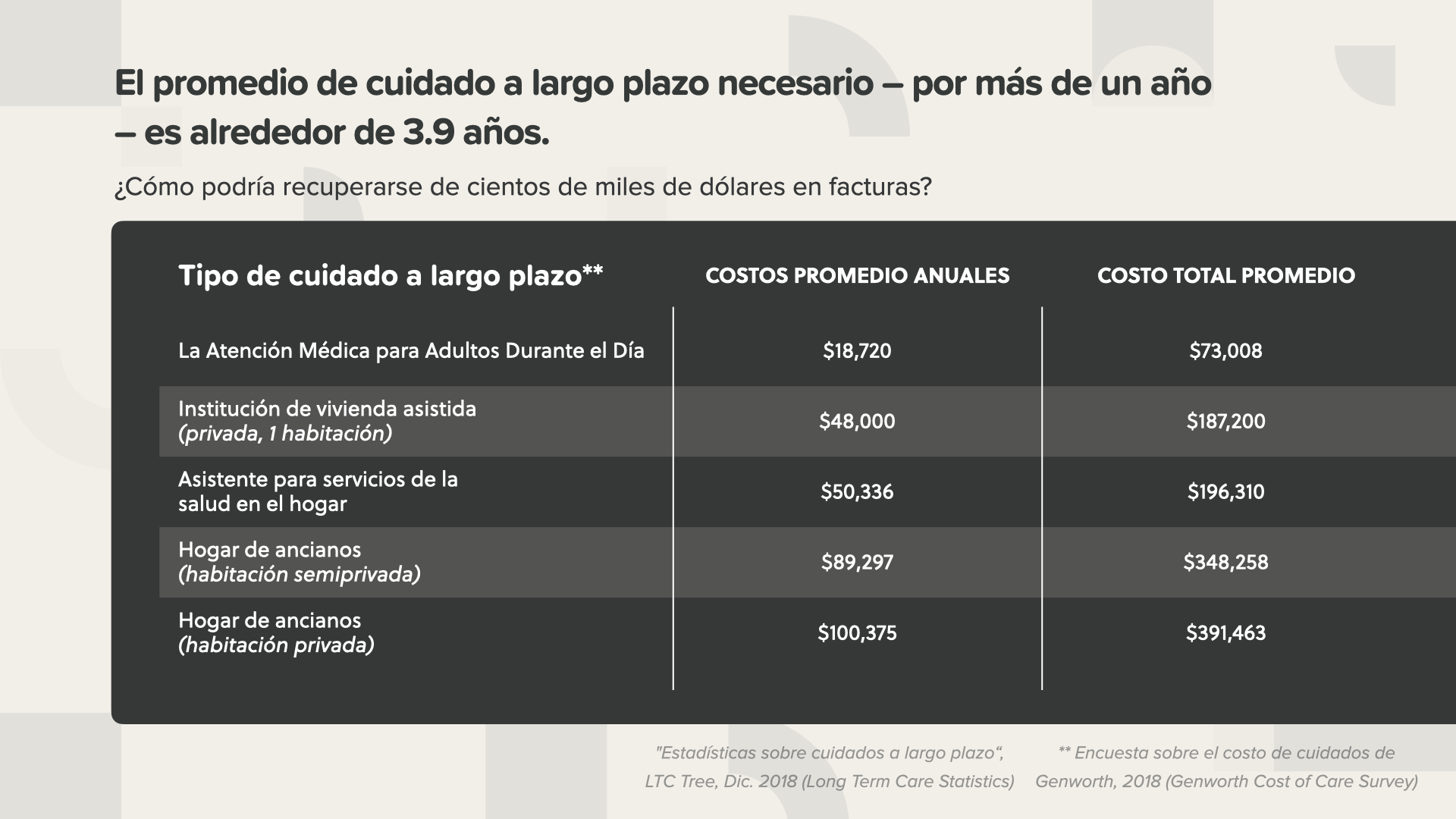

Y si lo necesita... el promedio de cuidado a largo plazo necesario, por más de un año, será alrededor de 3.9 años. Como puede ver aquí, el costo total promedio puede ser un gasto devastador si no está cubierto por una póliza. El costo sin cobertura de cuidado a largo plazo podría liquidar uno o más de sus ahorros con los que contaba para el futuro.

Hay dos opciones de cuidado a largo plazo que debería considerar. La primera es una póliza tradicional e independiente. Incluso si no tiene seguro de vida, puedes ir directamente a una compañía de seguros para comprar una póliza de cuidado a largo plazo independiente. O puede optar por añadir una cláusula adicional a su póliza de seguro de vida permanente. Si está disponible para su póliza de seguro de vida permanente, puede añadir la protección de cuidado a largo plazo a la póliza en forma de una cláusula por un costo adicional. Todo el mundo debería considerar esta opción.

Si opta por la opción 1 y compra una póliza tradicional e independiente, hay algunas cosas que debe saber, como el hecho de que las primas comienzan en precios bajos, pero las compañías de seguros pueden subir las tarifas de ellos. Además, normalmente paga por adelantado de su propio bolsillo, y luego le reembolsarán, lo que puede ser visto como un inconveniente durante un tiempo difícil. Otra cosa que hay que tener en cuenta con la opción independiente es que podría gastar miles de dólares en primas y no recibir nada a cambio. Aunque hay un 70% de probabilidad de que necesite cuidado a largo plazo, también hay un 30% de probabilidad de que no lo necesite.

O puede optar por la opción 2 y elegir añadir una cláusula adicional de cuidado a largo plazo a una póliza de seguro de vida permanente. La ventaja clave de esta opción es que las compañías de seguros de vida no suelen aumentar las tarifas para los titulares de las pólizas de seguro de vida. Algunas compañías de seguros, después de un período de espera, le pagan dinero para cubrir los gastos del seguro de vida, que usted puede utilizar como le parezca. No es necesario present recibos una vez que se han cumplido los requisitos de elegibilidad. Combinar su seguro de vida y la protección de cuidado a largo plazo puede equivaler a un gran ahorro. Si es uno de los afortunados del 30% que termina no necesitando el cuidado a largo plazo, sus primas no se desperdiciaran. En su lugar, su familia recibirá un mayor beneficio de muerte libre de impuestos.

Las cláusulas de cuidado a largo plazo no son los únicos disponibles. También puede considerar otros beneficios para su seguro de vida, como las cláusulas de enfermedades críticas y crónicas que pueden ayudar a salvar el día si se enfrenta a cualquiera de los desafíos de salud como los que se ven en pantalla. Debería hablar con su asesor financiero sobre la posibilidad de añadir estas cláusulas a su póliza de seguro de vida permanente. Algunos son baratos o incluso no cuestan nada adicional para añadirlas.

Nuestra misión es enseñar a 20 millones de familias cómo funciona el dinero en la próxima década. Vamos a acabar con el analfabetismo financiero en todas las comunidades. Ito ay isang empresa enorme que requerirá un ejército de miles de educadores de HowMoneyWorks. Buscamos personas que nos ayuden a impartir estas classes. Ahí es donde usted o alguien que conoce puede entrar.

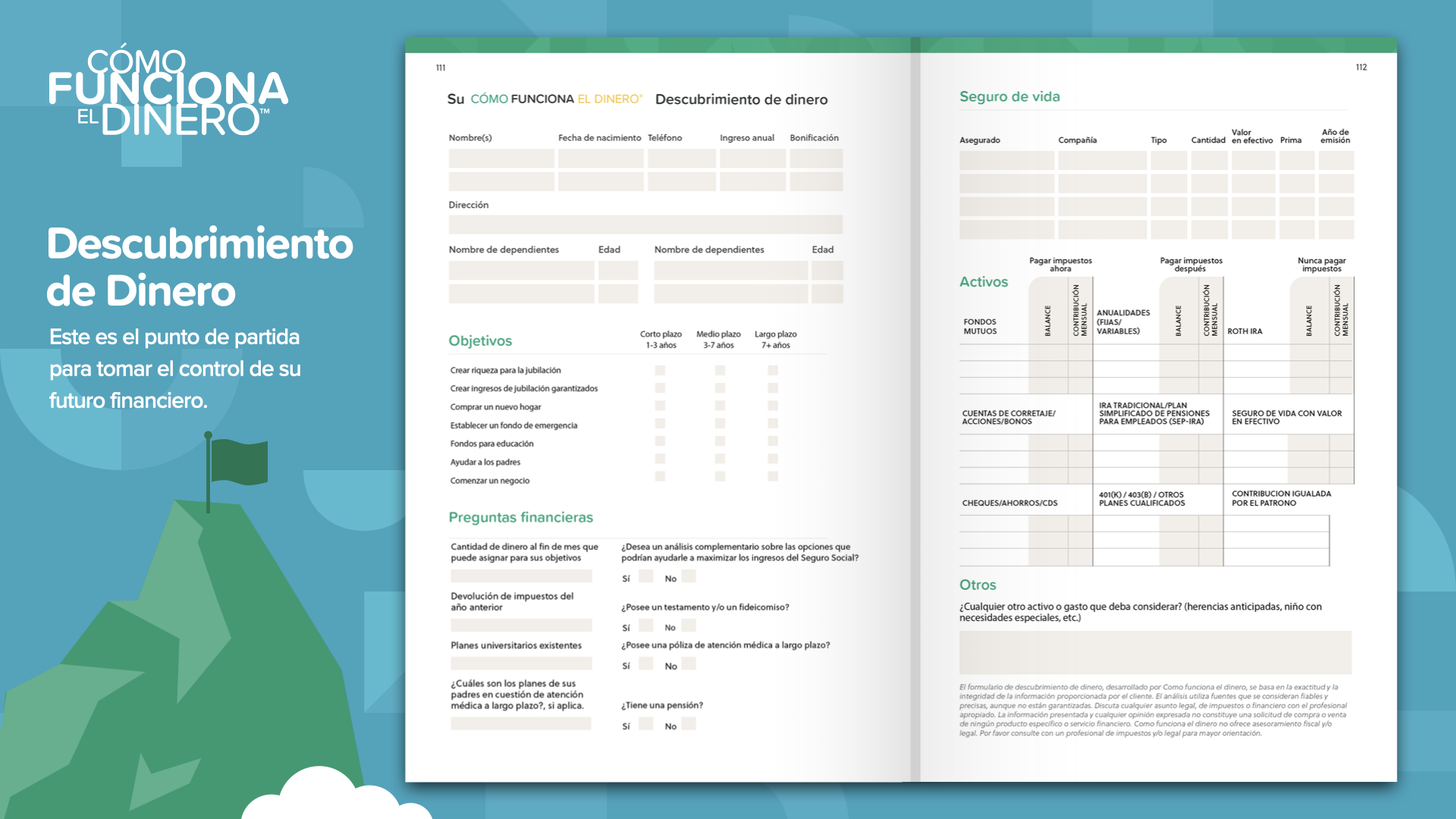

Estamos al final del ELEMENTO de hoy. Piense en qué concepto le resonó más. Por eso iniciamos esta misión de erradicar el analfabetismo financiero. Bilang como comienza a tomar el control de sus finanzas ... lo llamamos Money Discovery. Parte de asistir a este curso es que podemos ayudarlo si aún no tiene un profesional financiero. Esto funciona como instrucciones de manejo en su teléfono móvil: 2 puntos de referencia son todo lo que necesita: dónde está y adónde quiere ir. Lo mismo es cierto para trazar el curso de su hoja de ruta financiera. El descubrimiento de dinero de HowMoneyWorks en el libro puede ayudarlo at ocuparse de eso.

Nuevamente, asegúrese de discutir estos conceptos y revisar los hitos con un profesional financiero ... especialmente si actualmente no tiene uno al que recurrir ... El primero de los 7 Hitos del dinero es la educación financiera. Dado que, con suerte, leerá el libro HowMoneyWorks, comenzará el camino de aprender cómo funciona realmente. Podemos ayudarlo a recorrer los otros 6 hitos. Lo hacemos en dos pasos: el primero es una llamada de descubrimiento, en la que dedicamos unos 15 minutos a identificar dónde se encuentra ahora en su vida financiera y, lo que es más importante, adónde quiere ir. Luego, nuestro equipo pasa unos días calculando números, buscando en la industria financiera los mejores productos y servicios para satisfacer sus necesidades at identificando los que mejor se adaptan a su situación actual y sus metas futuras. Finalmente, tenemos una pantalla compartida y lo guiamos a través de los pasos que le recomendamos que siga para lograr sus objetivos. Walang pospongas las cosas. Construya su FUNDACIÓN poniendo su dinero a trabajar hoy.